取引

EBCについて

公開日: 2025-07-22

現代の投資において、株式市場はもはや東部標準時の午前9時30分から午後4時まで厳密に取引されるわけではありません。テクノロジーの進歩とトレーダーからの需要の高まりにより、プレマーケットは日々の取引サイクルの重要な延長となっています。

しかし、プレマーケットとは一体何なのでしょうか?そして、なぜ個人投資家も機関投資家も、取引開始前の取引に注目する投資家が増えているのでしょうか?

この記事では、市場前取引の仕組み、参加者、メリットとリスク、そしてこうした早期の動きを活用する戦略の構築方法などについてわかりやすく説明します。

プレマーケットとは何か?

プレマーケットとは、正式な市場が開く前の特定の時間帯に株式を売買することを指します。米国では通常、取引日の午前4時から午前9時30分(東部標準時)まで行われます。

通常の取引時間とは異なり、市場前取引は取引量と流動性が低く、主に電子通信ネットワーク (ECN) を通じて行われます。

では、なぜこの早い時間帯が重要なのでしょうか?それは、前夜のニュース、決算報告、そして世界情勢に対する最初の反応が明らかになることが多いからです。

たとえば、市場が閉まった後に企業が素晴らしい収益を発表したり、海外で地政学的緊張が高まったりした場合は、翌朝、多くの場合は通常のセッションが始まる前に早い動きが予想されます。

どのように機能しますか?

プレマーケット注文は通常、ECNアクセスを提供するオンライン証券プラットフォームを通じて発注されます。午前4時半にニューヨーク証券取引所のフロアでトレーダーが悲鳴をあげるような光景は見られません。これは完全にデジタルです。

この期間中に行われた注文は、買い手と売り手を匿名でマッチングする電子通信ネットワーク (ECN) を通じて処理されます。

ただし、通常の取引時間とは異なり、すべてのブローカーが同じレベルのアクセスや機能を提供しているわけではありません。価格差のリスクがあるため、成行注文など特定の注文タイプを制限しているブローカーもあります。

主な特徴:

流動性の制限: 参加者が少ないとスプレッドが広がります。

ボラティリティの上昇: ニュース主導の取引では、急激かつ大幅な価格変動が頻繁に発生します。

営業時間の短縮:すべてのプラットフォームが午前4時に開くわけではなく、午前7時や8時など遅くに開くプラットフォームもあります。

マーケットメーカーがいない: 日中と同じような量の引用や深みは表示されません。

プレマーケットはなぜ重要なのか?

プレマーケットは単なる好奇心ではなく、短期トレーダーと長期投資家の両方にとって重要なツールとなり得ます。その理由は次のとおりです。

価格発見: 収益結果、経済データ、世界市場の反応など、夜間のニュースイベントは、多くの場合、取引開始ベルの前に株価に反映されます。

早期参入: トレーダーは、市場全体が反応する前に、最新の情報に基づいて行動することができます。

ヘッジ: 機関投資家やヘッジファンドは、市場前取引を利用してポジションをヘッジしたり、新たな展開に基づいてポートフォリオを調整したりします。

センチメント ゲージ: 市場前の活動により、その日の取引の傾向 (強気、弱気、中立) を把握できます。

それでも、この早期アクセスには複雑な点が伴います。

プレマーケットのメリット

ニュースに早く対応する

企業は、市場時間後に決算報告や最新情報を発表することがよくあります。プレマーケットは、投資家がこれらの要因に即座に反応することを可能にします。

たとえば、Appleが前日の午後 4 時に予想を上回る収益を報告した場合、抜け目のないトレーダーは一般市場が反応するずっと前に、翌日の午前 7 時に株を買い始めるかもしれません。

群衆より先を行く

早めにポジションを取ることで、トレーダーは市場の他の部分が動き出す前に勢いを活かすことができます。これは、迅速で確率の高い取引に依存するデイトレーダーやスキャルパーにとって特に価値があります。

柔軟性の向上

人生は必ずしも市場の時間通りには進みません。日中忙しい場合は、プレマーケットを利用すれば、仕事が始まる前に投資を管理できます。

市場感情の初期指標

S&P 500、ナスダック、ダウ・ジョーンズ先物などの主要な指数が取引開始前にどのように取引されるかを観察すると、潜在的な市場の方向性についての手がかりが得られます。

プレマーケットのリスク

流動性の低さ

早朝時間帯の買い手と売り手の数は少なく、スプレッドは拡大し、取引量も減少します。そのため、希望価格での取引開始や決済が難しくなり、スリッページのリスクが高まります。

ボラティリティの上昇

市場前取引は、取引量が少なくニュースに左右される取引のため、価格が誇張される可能性があります。価格が大きく変動する場合もありますが、通常取引時間になると反転することもあります。

注文制限

ほとんどのブローカーは、プレマーケット時間帯の注文の種類を制限しています。例えば、成行注文を出したり、ストップロスを設定したりできない場合があります。

コストの上昇

マーケットメーカーとECN間の競争が限られているため、スプレッドと手数料が高くなり、潜在的な利益が減少する可能性があります。

誤った信号

市場前の動きが必ずしも維持されるとは限りません。午前8時30分に株価がギャップアップしたからといって、市場が開いた後に上昇し続けるとは限りません。

プレマーケット戦略

1. 収益反応取引

市場が開く前に決算を発表した銘柄を取引しましょう。プレマーケットの出来高が多い銘柄では、予想を大きく上回るか下回るかに注目しましょう。過去のセッションの支持線と抵抗線を参考に、エントリー・エグジットの計画を立てましょう。

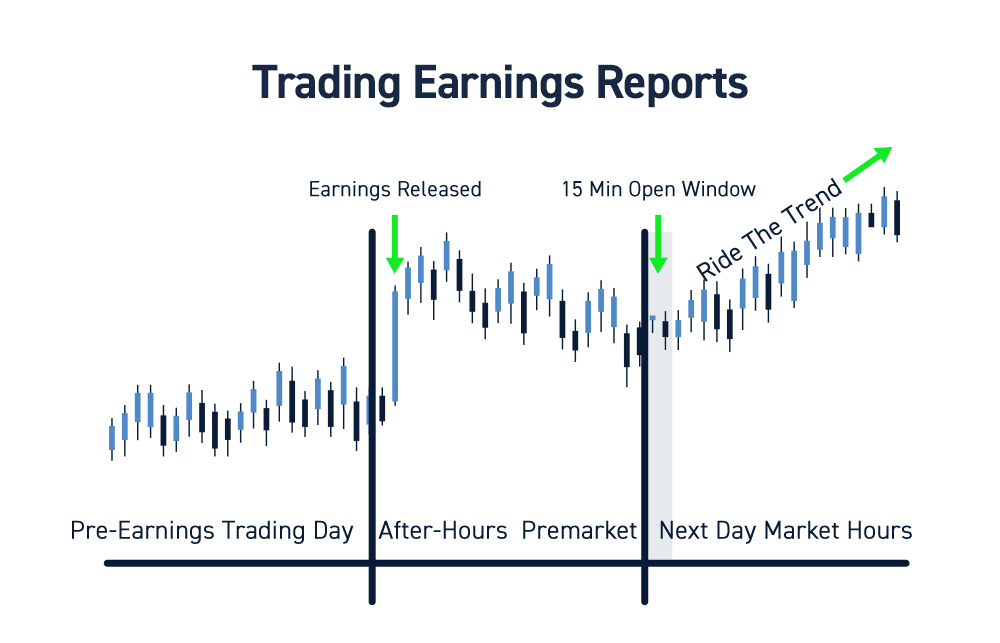

2. ギャップアンドゴー戦略

この伝統的なデイトレード戦略は、ニュースや決算発表の影響でプレマーケットで「ギャップアップ」を経験した銘柄をターゲットとします。出来高が上昇を裏付け、寄り付き時にトレンドが維持された場合、トレーダーは勢いに乗って短期的な利益獲得を目指します。

3. ニュースベースのスキャルピング

経験豊富なスキャルパーにとって、プレマーケットとは、速報ニュースの見出し後の急激で短期的な動きから利益を得るチャンスです。迅速な反応と厳格なリスク管理が求められます。

4. 反転セットアップ

一部の銘柄は、プレマーケットで過熱感やパニックにより、大幅なギャップが生じます。トレーダーは、過度の動きを見極めることで、通常市場が開いた際に平均回帰取引に備えることができます。

5. 指数先物に注目

S&P500、ナスダック、ダウの先物取引を取引開始前に監視しましょう。もし急騰した場合、株価の連動性も期待できます。これは、より広範なセンチメントを測り、設定を確認する良い方法です。

初心者のための重要なヒント

プレマーケットで成功するには、運ではなく準備と規律が重要です。ここでは、実証済みのヒントをいくつかご紹介します。

指値注文のみを使用してください。予測できない価格急騰のため、成行注文は避けてください。

出来高を注意深く監視してください。市場前取引の出来高がない株は、大きく動く可能性は低いです。

プレマーケットウォッチリストを作成しましょう。ランダムに銘柄を追うのではなく、ニュース性、出来高、将来性のある銘柄に注目しましょう。

ポジションサイズを管理しましょう:流動性が低いほどリスクが高くなります。通常の取引よりも小さいポジションを維持してください。

経済カレンダーに従う: 主要なレポート (CPI、失業保険申請件数など) は東部標準時午前 8 時 30 分に発表され、市場を瞬時に動かす可能性があります。

結論

結論として、プレマーケットとは機会と課題の両方をもたらす取引の戦場です。トレーダーに早期の優位性をもたらし、市場を動かすニュースへのタイムリーな対応を可能にし、明確な取引環境を提供します。

しかし、慎重な計画、注意深さ、そして適切なツールも必要です。初心者トレーダーであれば、まずは観察力を高め、少額から取引し、徐々に自信をつけていくのが賢明です。経験豊富なトレーダーにとって、プレマーケットは日々の優位性を築くための基盤となるでしょう。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。