ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2024-02-02

मेरा मानना है कि नियमित वित्तीय मित्र अक्सर ये दो शब्द सुनते हैं: पुनर्खरीद और रिवर्स पुनर्खरीद। विशेष रूप से हाल के वर्षों में, वे अक्सर वित्तीय समाचारों में दिखाई देने वाले फेडरल रिजर्व से भी जुड़े रहे हैं। हालाँकि, अधिकांश लोगों ने केवल इन दो शब्दों के बारे में सुना है और उन्हें पता नहीं है कि उनका क्या मतलब है। दूसरे, उन्हें स्पष्ट करने के लिए, हमें पुनर्खरीद समझौते के बारे में बात करनी होगी, जो वित्तीय बाजारों में एक प्रमुख उपकरण है।

पुनर्खरीद समझौता क्या है?

पुनर्खरीद समझौता, या संक्षेप में आरईपीओ, एक अल्पकालिक वित्तपोषण साधन है जिसमें विक्रेता को सुरक्षा की बिक्री से धन प्राप्त होता है और पुनर्खरीदकर्ता को ब्याज की पुनर्खरीद की कीमत पर अल्पकालिक निवेश प्राप्त होता है। इस प्रकार के समझौते का उपयोग अक्सर बाजार की तरलता को विनियमित करने, अल्पकालिक वित्त पोषण आवश्यकताओं को प्रबंधित करने और अल्पकालिक निवेश करने के लिए किया जाता है।

पुनर्खरीद समझौते में, एक पक्ष दूसरे पक्ष को प्रतिभूतियाँ (आमतौर पर बांड) बेचता है और उन प्रतिभूतियों को एक निर्दिष्ट भविष्य की तारीख पर थोड़ी अधिक कीमत पर पुनर्खरीद करने के लिए सहमत होता है। दोनों प्रतिपक्ष लेन-देन के विवरण पर सहमत होते हैं, जैसे बेची जाने वाली प्रतिभूतियों की मात्रा, लेन-देन की कीमत, पुनर्खरीद की तारीख और पुनर्खरीद मूल्य।

एक पक्ष दूसरे पक्ष को प्रतिभूतियां बेचता है और संबंधित धनराशि प्राप्त करता है। एक सहमत भविष्य की तारीख पर, विक्रेता बिक्री मूल्य से थोड़ी अधिक कीमत पर समान संख्या में प्रतिभूतियों की पुनर्खरीद करता है। अंतर को पुनर्खरीद ब्याज के रूप में जाना जाता है और पुनर्खरीद पार्टी द्वारा प्राप्त निवेश पर रिटर्न का प्रतिनिधित्व करता है।

यह समझना महत्वपूर्ण है कि वित्तीय संस्थानों को दिन बंद होने से पहले अपनी पुस्तकों को व्यवस्थित करना पड़ता है, और यह तब होता है जब दैनिक नकदी की आवश्यकता होती है। विशेष रूप से वाणिज्यिक बैंकों को, भंडार के हाथ की समाप्ति से पहले व्यवसाय के अंत में, फेडरल रिजर्व की न्यूनतम आवश्यकताओं को पूरा करना होगा। पोजीशन को नियंत्रण में रखने के साथ-साथ बही-खातों में पर्याप्त नकदी रखने के लिए भी कई हेज फंड मौजूद हैं।

लेकिन वित्तीय बाज़ार बहुत तेज़ी से बदलते हैं और स्थिति हर दिन अलग होती है। कभी-कभी इन संस्थानों के पास अपना पर्याप्त पैसा होता है, लेकिन कभी-कभी इन संस्थानों के हाथ में पैसा पर्याप्त नहीं होता है। यदि बही-खाता बाँधने से पहले उनके पास पर्याप्त पैसा नहीं है, तो उन्हें अल्पकालिक ऋण खोजने के लिए मुद्रा बाज़ार में जाना होगा। चूंकि यह एक ऋण है, इसलिए उन्हें संपार्श्विक रखना होगा। इन वित्तीय संस्थानों द्वारा प्रदान की गई संपार्श्विक को वित्तीय उत्पादों के रूप में भी जाना जाता है, जो आमतौर पर ट्रेजरी बांड, कॉर्पोरेट बांड, प्रतिभूतियां इत्यादि होते हैं।

और मुद्रा बाजार में, मुद्रा बाजार फंड हैं, और वे अल्पकालिक निवेश पर ध्यान केंद्रित करते हैं। इसलिए, वे आमतौर पर इन बैंकों के ऋणदाता भी होते हैं, जरूरतमंद वित्तीय संस्थानों को पैसा उधार देते हैं। जब ऋणदाता और उधारकर्ता एक समझौते पर आते हैं, तो वे खरीद-बिक्री समझौते पर हस्ताक्षर करेंगे।

इस समझौते में मोटे तौर पर यह बताया जाएगा कि वित्तीय संपार्श्विक का बाजार मूल्य क्या है और इसे ऋणदाता को कितने में बेचा जाएगा। बिल्कुल। यह बिक्री मूल्य आमतौर पर बाज़ार मूल्य से थोड़ा कम होगा। कितने दिनों बाद विक्रेता वित्तीय संपार्श्विक को किस कीमत पर वापस खरीदेगा, जो उस कीमत से थोड़ा अधिक होगा जिस पर इसे बेचा गया था?

लेकिन दोनों पक्षों के अलग-अलग रुख के कारण इस समझौते को अलग-अलग कहा जाता है. विक्रेता के दृष्टिकोण से, जो कि बैंक है, इसे रेपो कहा जाता है, और ऋणदाता के दृष्टिकोण से, जो कि मुद्रा बाजार निधि है, इसे रिवर्स रेपो कहा जाता है। इसलिए यद्यपि यह एक समझौता है, इसके दो नाम हैं, लेकिन वे वास्तव में एक ही बात कहते हैं।

पुनर्खरीद समझौते में आम तौर पर संपार्श्विककरण के बजाय प्रतिज्ञा शामिल होती है। इस समझौते में, विक्रेता खरीदार को प्रतिभूतियां बेचता है और भविष्य में एक विशिष्ट तिथि पर थोड़ी अधिक कीमत पर उन्हें पुनर्खरीद करने के लिए सहमत होता है। इस प्रक्रिया में, विक्रेता लेनदेन के लिए सुरक्षा के रूप में खरीदार को प्रतिभूतियों को प्रभावी ढंग से गिरवी रखता है। यदि विक्रेता सहमत शर्तों पर प्रतिभूतियों को पुनर्खरीद करने में असमर्थ है, तो खरीदार को घाटे को कवर करने के लिए इन गिरवी प्रतिभूतियों का निपटान करने का अधिकार है।

गिरवी एक लेन-देन में विक्रेता द्वारा प्रदान की गई सुरक्षा है, बंधक के विपरीत, जिसमें आम तौर पर ऋण के लिए सुरक्षा के रूप में ऋण साधन का उपयोग शामिल होता है। पुनर्खरीद समझौते में, ऋण वस्तु गिरवी रखी गई सुरक्षा है। संपार्श्विक हर बार हाथ बदलता है, भले ही स्वामित्व में अस्थायी परिवर्तन हो।

यह अतिरिक्त जोखिम से बचाव के लिए है ताकि, यह मानते हुए कि विक्रेता, उधारकर्ता, पुनर्भुगतान तिथि पर दिवालिया है, खरीदार, ऋणदाता, इन वित्तीय संपार्श्विक को अपने हाथों में ले सकता है और उन्हें सीधे बाजार में बेच सकता है। क्योंकि तकनीकी रूप से, इन वित्तीय उत्पादों का स्वामित्व पहले से ही खरीदार के मुद्रा बाजार निधि का है।

| विशेषताएँ | विवरण |

| अल्पकालिक प्रकृति | परिभाषित पुनर्खरीद तिथियों और कीमतों के साथ अल्पकालिक सौदे। |

| फाइनेंसिंग | दोनों पक्षों की अल्पकालिक जरूरतों के लिए लचीली फंडिंग प्रदान करता है। |

| ब्याज रिटर्न | स्प्रेड का उपयोग रेपो ब्याज के रूप में किया जाता है और यह वित्तपोषण की लागत का प्रतिनिधित्व करता है। |

| दोनों पक्षों के लिए लाभ | विक्रेता को धन मिलता है, पुनर्खरीदकर्ता को अल्पकालिक निवेश के अवसर मिलते हैं। |

| तरलता प्रबंधन | तरलता जोखिम को लचीले ढंग से प्रबंधित करने के लिए वित्तीय संस्थानों द्वारा उपयोग किया जाता है। |

| बाज़ार उपकरण | अल्पकालिक वित्त और निवेश के लिए सामान्य साधन। |

पुनर्खरीद समझौते के कार्य

वित्तीय बाजारों में इसके व्यापक उपयोग हैं, जिसमें वित्तपोषण, निवेश और तरलता प्रबंधन जैसे विभिन्न क्षेत्र शामिल हैं। उदाहरण के लिए, समझौता विक्रेता को खरीदार को प्रतिभूतियां बेचकर और उन्हें भविष्य की तारीख में बिक्री मूल्य से थोड़ी अधिक कीमत पर वापस खरीदकर अल्पकालिक धन प्राप्त करने की अनुमति देता है। यह अल्पकालिक वित्तपोषण का साधन प्रदान करता है।

साथ ही, वित्तीय संस्थान इसका उपयोग अपनी तरलता आवश्यकताओं को प्रबंधित करने के लिए कर सकते हैं। रेपो लेनदेन में शामिल होने से, उनके पास अपनी फंडिंग स्थिति को समायोजित करने की सुविधा होती है। और निवेशकों के लिए, इसका उपयोग अल्पकालिक, अपेक्षाकृत कम जोखिम वाले निवेश साधन के रूप में किया जा सकता है। खरीदार समझौते में प्रतिभूतियों को खरीदकर एक निश्चित राशि का रिटर्न अर्जित कर सकते हैं।

और पुनर्खरीद समझौता बाजार के साथ बाजार में तरलता प्रदान करने में भी महत्वपूर्ण भूमिका निभाता है। वित्तीय संस्थान और निवेशक इस बाजार के माध्यम से खरीद और बिक्री कर सकते हैं, जिससे बाजार का सुचारू संचालन सुनिश्चित होता है। और केंद्रीय बैंक इसे मौद्रिक नीति के लिए एक उपकरण के रूप में भी उपयोग कर सकता है। रिवर्स रेपो संचालन के माध्यम से, केंद्रीय बैंक बाजार में तरलता ला सकता है, जबकि सकारात्मक रेपो संचालन के माध्यम से, यह बाजार में अतिरिक्त तरलता को अवशोषित कर सकता है।

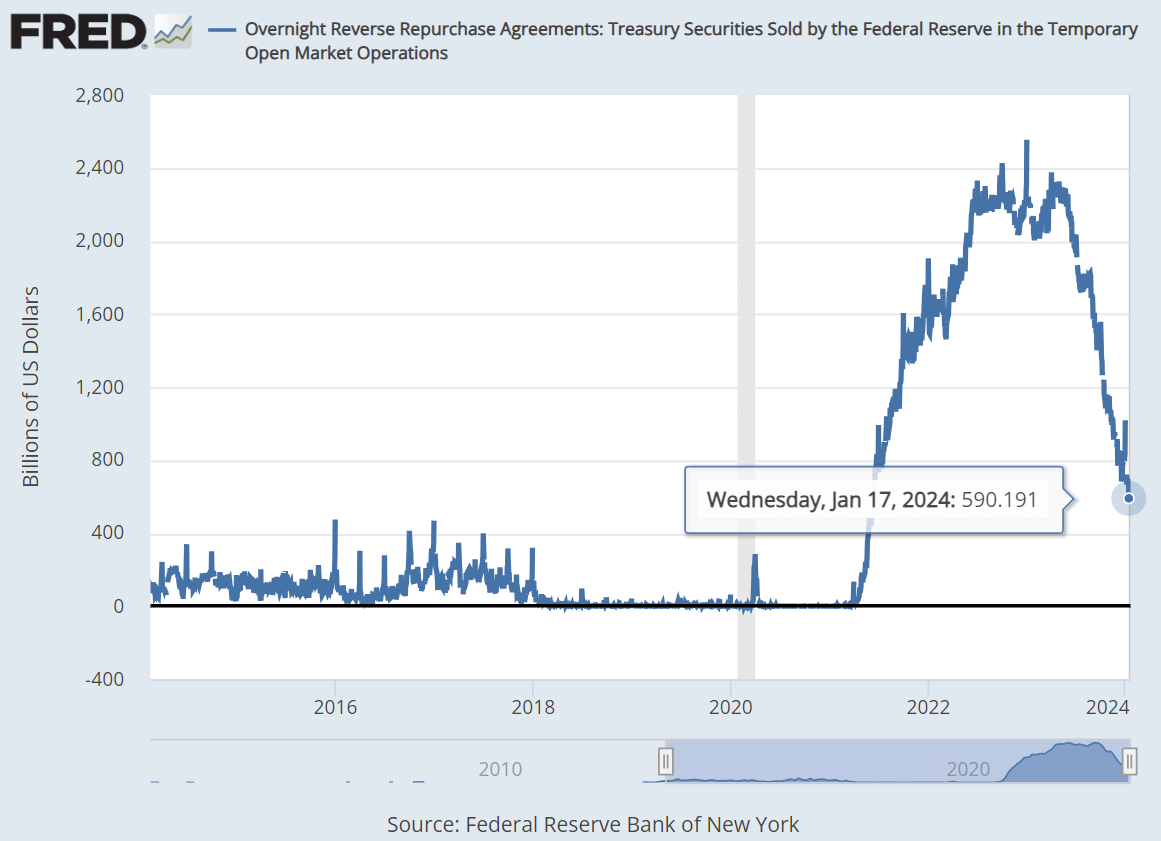

विशेष रूप से, आप फेडरल रिजर्व को देख सकते हैं। पिछले कुछ वर्षों में, फेड रेपो और रिवर्स रेपो संचालन के माध्यम से रेपो बाजार में एक बहुत सक्रिय उधारकर्ता और ऋणदाता बन गया है। फेड इन दो माध्यमों से जारी की गई धनराशि को नियंत्रित कर सकता है। उदाहरण के लिए, पुनर्खरीद लेनदेन के माध्यम से, यह बैंक या अन्य वित्तीय संस्थानों को बांड बेचता है ताकि वे बाजार में बहने वाली नकदी इकट्ठा कर सकें। एक निश्चित स्तर तक प्रतीक्षा करें और फिर बांड वापस खरीदें, ताकि बाजार में नकदी आ सके।

फेड रेपो दर को भी नियंत्रित कर रहा है, और रिवर्स रेपो सुविधा मनी मार्केट फंड के पैसे को जाने के लिए एक अच्छी जगह प्रदान करती है। ऐसा इसलिए है क्योंकि फेड एक निश्चित ब्याज दर प्रदान करता है। यदि प्राथमिक डीलर और अन्य वित्तीय संस्थान इतनी ऊंची ब्याज दर नहीं देते हैं, तो मनी मार्केट फंड बस अपना पैसा फेड में रखते हैं।

साथ ही, फेड का पुनर्खरीद तंत्र पुनर्खरीद के समय ब्याज दर को बहुत तेज़ी से बढ़ने से रोकता है। ऐसा इसलिए है क्योंकि फेड का रेपो ब्याज दरों पर एक सीमा प्रदान करता है। क्योंकि वह प्राथमिक डीलर है, वह फेड से सीधे उधार लेने के लिए अधिकृत है। यदि मनी मार्केट फंड पर ब्याज दर फेड द्वारा निर्धारित ब्याज दर से अधिक है, तो निश्चित रूप से हर कोई सीधे फेड से उधार लेगा।

पुनर्खरीद समझौता बाजार

पुनर्खरीद समझौता बाजार

यह एक वित्तीय बाज़ार है जिसमें प्रतिभागियों के बीच पुनर्खरीद लेनदेन किया जाता है। यह बाज़ार परिसंपत्तियों के अल्पकालिक वित्तपोषण और व्यापार के लिए एक तंत्र प्रदान करता है और इसमें आमतौर पर वित्तीय संस्थान, केंद्रीय बैंक और अन्य बड़े संगठन शामिल होते हैं।

रेपो बाज़ार आधुनिक वित्तीय बाज़ार का एक बहुत बड़ा और अभिन्न अंग है। अधूरे आँकड़ों के अनुसार, रेपो बाज़ार लगभग $3.4 ट्रिलियन का है, और अकेले अमेरिकी ट्रेजरी बांड द्वारा सुरक्षित ओवरनाइट रेपो प्रति दिन $1 ट्रिलियन तक पहुँच सकता है।

रेपो बाज़ार में, एक पक्ष (आमतौर पर एक वित्तीय संस्थान या केंद्रीय बैंक) कुछ परिसंपत्तियाँ (आमतौर पर बांड) बेचने के लिए सहमत होता है और भविष्य में एक विशिष्ट तिथि पर उन परिसंपत्तियों को पुनर्खरीद करने के लिए सहमत होता है। दूसरा पक्ष इन परिसंपत्तियों को खरीदकर अल्पकालिक वित्तपोषण प्रदान करता है। ऐसे लेन-देन की अवधि बहुत कम हो सकती है, आमतौर पर एक दिन, एक सप्ताह या उससे थोड़ी अधिक।

रेपो बाजार में आम उधारकर्ता को विक्रेता के रूप में भी जाना जाता है। आमतौर पर प्राथमिक डीलर होते हैं, जो बड़े वित्तीय संस्थान होते हैं जिनके पास फेडरल रिजर्व के साथ सीधे सौदा करने का अधिकार होता है। प्राथमिक डीलरों के अलावा, उधारकर्ता के पास अन्य बड़े निवेश कोष हैं।

और ऋणदाता पक्ष का मुख्य निकाय मुद्रा बाजार निधि है। वे एक विशेष प्रकार के निवेश कोष हैं जो केवल अल्पकालिक निवेश पर ध्यान केंद्रित करते हैं। मनी मार्केट फंड निवेशकों को किसी भी समय, आमतौर पर दूसरे कारोबारी दिन अपना पैसा निकालने की अनुमति देते हैं।

वित्तीय संस्थान अपनी अल्पकालिक तरलता आवश्यकताओं को प्रबंधित करने के लिए इस बाजार का उपयोग कर सकते हैं। परिसंपत्तियों को बेचकर और पुनर्खरीद करके, वे अपने नकदी प्रवाह को प्रभावी ढंग से समायोजित कर सकते हैं। केंद्रीय बैंक आमतौर पर मौद्रिक नीति को लागू करने के लिए इस बाजार का उपयोग करते हैं। रेपो दरों में बदलाव करके, वे बाजार में अल्पकालिक ब्याज दरों के स्तर को प्रभावित कर सकते हैं।

वित्तीय संस्थान इस बाज़ार का उपयोग बैलेंस शीट समायोजन के लिए कर सकते हैं। तिमाही के अंत या वर्ष के अंत में, उन्हें अपनी संपत्ति और देनदारियों को संतुलित करने की आवश्यकता हो सकती है, और रेपो लेनदेन ऐसा करने का एक सुविधाजनक तरीका प्रदान करता है। प्रतिभागी अल्पकालिक वित्तपोषण प्राप्त करने के लिए रूपांतरण बाजार का उपयोग कर सकते हैं। अल्पकालिक देनदारी और खर्च की जरूरतों को पूरा करने के लिए यह जरूरी है।

अमेरिकी ट्रेजरी बांड, विशेष रूप से, बहुत तरल हैं क्योंकि अमेरिकी डॉलर में रेपो लेनदेन दुनिया भर के सभी प्रमुख वित्तीय केंद्रों में आयोजित किए जाते हैं। इसके पीछे इतना बड़ा रेपो बाज़ार है कि संयुक्त राज्य अमेरिका के ट्रेजरी बांड को भी मुद्रा माना जा सकता है।

क्योंकि अमेरिकी ट्रेजरी बाजार में स्वयं बहुत मजबूत तरलता और बहुत बड़े पैमाने पर है, $ 1 ट्रिलियन का दैनिक रेपो स्केल यह सुनिश्चित कर सकता है कि निवेशक किसी भी समय ट्रेजरी बांड को बैंक में जमा में बदल दें, और लगभग कोई लागत नहीं है। और अगर वे चाहें तो अगले दिन डॉलर को वापस ट्रेजरी में भी बदल सकते हैं।

यदि आपको लंबी अवधि के लिए उधार लेने की आवश्यकता है, तो आप अपने पुनर्खरीद समझौतों को रद्द कर सकते हैं। ट्रेजरी बांड और बैंक जमा के बीच तैयार रूपांतरण के साथ ही अमेरिकी ट्रेजरी बांड को पैसा माना जा सकता है।

रेपो बाजार की तरलता और आकार के अलावा, इसे अक्सर सस्ते वित्तीय उत्तोलन के रूप में उपयोग किया जाता है। मान लीजिए कि आप एक हेज फंड हैं और किसी अन्य पूंजी प्रबंधन फर्म से 1,000 डॉलर का एप्पल स्टॉक खरीदने की योजना बना रहे हैं। जब यह आ जाए, तो पलटें और इसे रेपो बाज़ार में बेच दें; आख़िरकार, स्टॉक ट्रेजरी बांड जितने सुरक्षित नहीं हैं।

मनी मार्केट फंड कीमत में थोड़ी और छूट दे सकता है, मान लीजिए $100। और वास्तव में $900 प्राप्त करें। और फिर सहमत हों कि कल आप उन शेयरों को $900.05 पर वापस खरीद लेंगे। और वह निकेल रातोंरात ब्याज होगा।

यह वैसा ही होगा, केवल $100 के लिए। $1,000 मूल्य का Apple स्टॉक ख़रीदना। अगले दिन, यदि आप सही दिशा में देखें, तो Apple के शेयर की कीमत बढ़ जाती है, और $1,000 का स्टॉक अब $1,100 हो जाता है। स्टॉक बेचने के बाद, आप मनी मार्केट फंड को $900.05 का भुगतान करते हैं। बीच का 199.95 लाभ है।

पुनर्खरीद समझौता बाजार वित्तीय प्रणाली में एक महत्वपूर्ण भूमिका निभाता है और पूरे वित्तीय बाजार और अर्थव्यवस्था के सुचारू संचालन पर प्रभाव डालता है। अपने लचीलेपन और दक्षता के कारण, यह बाज़ार सभी प्रकार के वित्तीय संस्थानों के लिए अल्पकालिक वित्तपोषण और परिसंपत्ति प्रबंधन का एक प्रमुख उपकरण है।

| विशेषताएँ | विवरण |

| उच्च गतिशीलता | अल्पकालिक वित्तपोषण आवश्यकताओं को पूरा करने के लिए परिसंपत्तियों का आसानी से परिसमापन किया जाता है। |

| FLEXIBILITY | बैलेंस शीट में बदलावों को अपनाने के लिए लचीले फंडिंग समायोजन की अनुमति देता है। |

| बड़े पैमाने पर | बड़े पैमाने पर, कई भागीदार, वित्तीय बाज़ारों में महत्वपूर्ण तरलता। |

| विविधता | ट्रेजरी बांड और कॉर्पोरेट बांड जैसे कई विकल्प हैं। |

| विनियामक नीति | केंद्रीय बैंक का रेपो दर समायोजन अल्पकालिक दरों को प्रभावित करता है। |

अस्वीकरण: यह सामग्री केवल सामान्य सूचना उद्देश्यों के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह नहीं है जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक की यह सिफ़ारिश नहीं है कि कोई विशेष निवेश, सुरक्षा, लेन-देन, या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।