ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2025-07-29

बाज़ार संरचना को समझना ट्रेडिंग में सफलता की कुंजी है। मूल्य-क्रिया ट्रेडर के टूलकिट में सबसे महत्वपूर्ण उपकरणों में से एक है ब्रेक ऑफ़ स्ट्रक्चर (BOS)।

चाहे आप विदेशी मुद्रा, इक्विटी या क्रिप्टो का विश्लेषण कर रहे हों, यह पहचानना कि बाजार कब अपने पिछले पैटर्न को तोड़ता है, यह बता सकता है कि प्रवृत्ति जारी है या कमजोर हो रही है।

इस मार्गदर्शिका में, हम बताएंगे कि BOS का क्या अर्थ है, इसे सही ढंग से कैसे पहचाना जाए, इसके लिए रणनीति कैसे बनाई जाए, तथा आत्मविश्वास के साथ व्यापार करने के लिए जोखिम-सचेत सुझावों को कैसे लागू किया जाए।

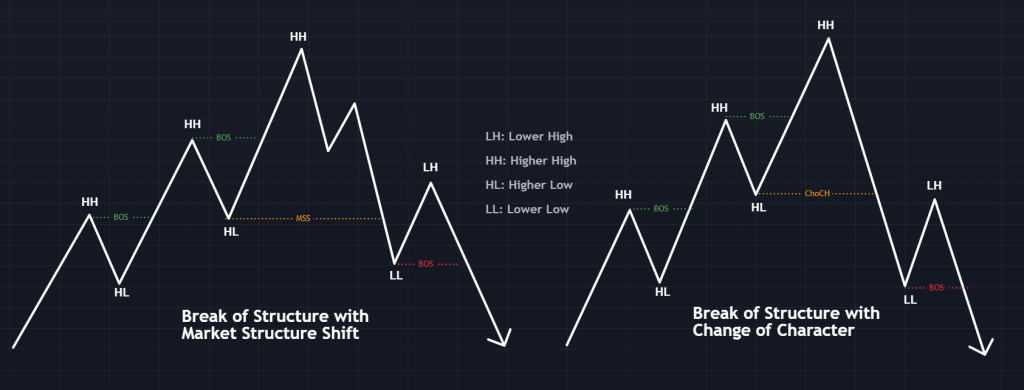

संरचना का टूटना तब होता है जब कीमत किसी अपट्रेंड में हाल के स्विंग हाई से ऊपर या डाउनट्रेंड में हाल के स्विंग लो से नीचे निर्णायक रूप से टूट जाती है। यह ब्रेकआउट संकेत देता है कि मौजूदा रुझान मजबूत बना हुआ है और आगे भी जारी रहने की संभावना है।

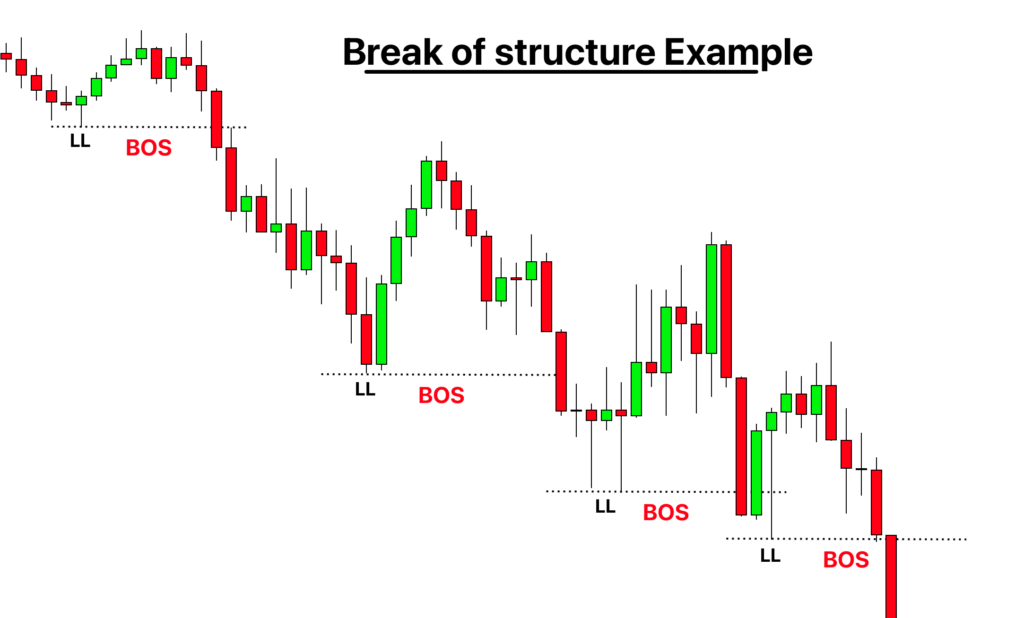

तेजी के रुझान में, तेजी का BOS तब होता है जब कीमत पिछले निम्नतम स्तर को तोड़े बिना ही हाल के उच्चतम स्तर को पार कर जाती है; इसके विपरीत, गिरावट के रुझान में, मंदी का BOS तब पुष्टि होता है जब कीमत हाल के उच्चतम स्तर को तोड़े बिना ही पिछले निम्नतम स्तर से नीचे गिर जाती है।

बीओएस एक स्मार्ट-मनी विचार है जो यह दर्शाता है कि किस प्रकार संस्थागत या तरलता-संचालित गति कीमतों को मानक समेकन क्षेत्रों से बाहर धकेलती है।

बीओएस की सटीक पहचान स्वच्छ मूल्य कार्रवाई और पुष्टि पर निर्भर करती है:

उतार-चढ़ाव की श्रृंखला के आधार पर प्रचलित प्रवृत्ति की पहचान करें।

अंतिम महत्वपूर्ण जैविक उच्च या निम्न (मामूली उतार-चढ़ाव नहीं) को इंगित करें।

पुष्टि करें कि कीमत उस उतार-चढ़ाव से आगे बंद हो, अधिमानतः बाती के बजाय मोमबत्ती निकायों का उपयोग करके।

वॉल्यूम की पुष्टि या पुनःपरीक्षण पर नजर रखकर गलत ब्रेक से बचें।

एकाधिक समय-सीमाओं में सत्यापन करें: उच्च समय-सीमा BOS प्रवृत्ति की पुष्टि करता है, जबकि निम्न समय-सीमा पुनःपरीक्षण समय संबंधी संकेत प्रदान करता है।

एक कैंडल का अपट्रेंड में सबसे हालिया स्विंग हाई के ऊपर बंद होना, बिना पिछले स्विंग लो से नीचे गिरे, एक बुलिश BOS की पुष्टि करता है। टूटा हुआ स्विंग अक्सर एक नए सपोर्ट ज़ोन में बदल जाता है। बेयरिश BOS के लिए इसका विपरीत लागू होता है।

व्यापारी यह सत्यापित करने के लिए BOS का उपयोग करते हैं कि गति मौजूदा प्रवृत्ति के अनुरूप बनी रहे, जिससे बेहतर प्रवेश, निकास और जोखिम प्रबंधन संभव हो सके। यह दिशा को स्पष्ट करता है: एक तेजी वाला BOS एक लंबी प्रवृत्ति का संकेत देता है, जबकि एक मंदी वाला BOS एक छोटी प्रवृत्ति का संकेत देता है।

यह व्यापारिक निर्णयों को संस्थागत प्रवाहों के साथ संरेखित करने में भी मदद करता है, यानी वे बड़े खिलाड़ी जो उतार-चढ़ाव के स्तरों के आसपास तरलता की तलाश करके कीमतों को प्रभावित करते हैं। BOS निम्नलिखित को परिभाषित करने में मदद करता है:

टूटे हुए स्विंग स्तरों के आसपास स्टॉप-लॉस प्लेसमेंट

संभावित रिट्रेसमेंट क्षेत्र

पुनःपरीक्षण के बाद वैध प्रवेश क्षेत्र

क्योंकि BOS विभिन्न समय-सीमाओं में बहुमुखी है, यह स्केलपर्स (निम्न समय-सीमा), स्विंग ट्रेडर्स (4H/दैनिक) और पोजीशन ट्रेडर्स (दैनिक/साप्ताहिक) के लिए प्रभावी रूप से काम करता है।

1. प्रवृत्ति और संरचना को परिभाषित करें

बाज़ार किसी रुझान में है या नहीं, इसका आकलन करने के लिए एक उच्च समय-सीमा (दैनिक या 4 घंटे) से शुरुआत करें। उच्चतर उच्च और उच्चतर निम्न (तेज़ी वाला) या निम्नतर उच्च और निम्नतर निम्न (मंदी वाला) की श्रृंखला देखें। स्विंग पॉइंट्स की पहचान करें और पूर्व संरचना पर नज़र रखें।

2. स्पॉट बीओएस और मार्क लेवल

जब कीमत हाल के स्विंग हाई (तेज़ी के रुझान में) को तोड़ दे, तो उस स्तर पर एक क्षैतिज रेखा खींचें। ऊपर बंद होने का इंतज़ार करें। यह आपके BOS को परिभाषित करता है। मंदी के BOS के लिए, स्विंग लो के नीचे भी ऐसा ही करें।

3. पुनः परीक्षण की प्रतीक्षा करें

अक्सर, कीमत टूटी हुई संरचना के स्तर का पुनः परीक्षण करने के लिए वापस लौटती है। एक सफल पुनः परीक्षण और उछाल, मजबूती की पुष्टि करते हैं। पुनः परीक्षण के निकट एक तेजी से बढ़ते पैटर्न जैसे मूल्य क्रिया संकेतों का अवलोकन करके प्रवेश बिंदुओं को परिष्कृत करने के लिए छोटी समय-सीमाओं (H1 या 15-मिनट) का उपयोग करें।

4. परिभाषित जोखिम के साथ व्यापार में प्रवेश करें

लॉन्ग ट्रेड के लिए, अगर कीमत में तेजी का उलटफेर दिख रहा हो, तो रीटेस्टेड स्ट्रक्चर के पास प्रवेश करें। क्लीन स्विंग लो के ठीक नीचे स्टॉप लॉस लगाएँ। शॉर्ट ट्रेड के लिए, विपरीत तरीका अपनाया जाता है।

5. लाभ लक्ष्य निर्धारित करें

हाल के स्विंग पॉइंट्स, फिबोनाची स्तरों, या मापी गई चालों का उपयोग करें। कई व्यापारी अगले प्रतिरोधी स्विंग हाई (लॉन्ग के लिए) या स्विंग लो (शॉर्ट के लिए) को लक्षित करते हैं, या कम से कम 1:2 के जोखिम-इनाम अनुपात का उपयोग करते हैं।

6. संदर्भ उपकरणों से पुष्टि करें

ब्रेकआउट के दौरान वॉल्यूम में उछाल, फिबोनाची रिट्रेसमेंट, मोमेंटम इंडिकेटर्स (RSI, MACD), या व्यापक बाज़ार संदर्भ के साथ मिलकर, सिग्नल की विश्वसनीयता को बढ़ाते हैं। अगर कोई विरोधाभासी खबर या आर्थिक उत्प्रेरक हो, तो उससे दूर रहें।

1) एकाधिक समय-सीमाओं का उपयोग करें

हमेशा संदर्भ-आधारित BOS ट्रेड करें। दैनिक उतार-चढ़ाव रुझान की पुष्टि करता है; निचले 4H/1H चार्ट सटीक प्रविष्टियाँ प्रदान करते हैं। निम्न समय-सीमाओं पर ध्यान केंद्रित करने से बचें, जिनमें संरचनात्मक प्रासंगिकता का अभाव हो सकता है।

2) झूठे ब्रेकआउट को फ़िल्टर करें

पुनःपरीक्षण या उच्चतर मात्रा की पुष्टि के लिए देखें। रेंज के अंदर विक-थ्रू पिवट और क्लोज़-बैक अक्सर फ़ेकआउट का संकेत देते हैं।

3) केवल BOS पर निर्भर न रहें

मज़बूत सेटअप के लिए BOS को कैरेक्टर चेंज (ChoCh), लिक्विडिटी ज़ोन, ऑर्डर ब्लॉक, या RSI डाइवर्जेंस के साथ मिलाएँ। स्मार्ट मनी कॉन्सेप्ट फ्रेमवर्क का इस्तेमाल करने वाले ट्रेडर अक्सर BOS को इन तत्वों के साथ मिलाते हैं।

4) स्थिति आकार प्रबंधित करें

अस्थिरता के आधार पर व्यापक स्टॉप प्लेसमेंट की आवश्यकता हो सकती है। प्रति ट्रेड निश्चित जोखिम (पूंजी का 1-2%) का उपयोग करें, और कभी भी अधिक लीवरेज न करें।

5) समाचार घटनाओं के प्रति सचेत रहें

प्रमुख डेटा रिलीज़ BOS सिग्नल को अमान्य कर सकते हैं या गति को अपेक्षित क्षेत्रों से आगे बढ़ा सकते हैं। प्रमुख आर्थिक घटनाओं से पहले ब्रेकआउट ट्रेडिंग से बचें।

निष्कर्षतः, संरचना का टूटना मूल्य गतिविधि और स्मार्ट मनी ट्रेडिंग रणनीतियों की आधारशिला है। चाहे आप विदेशी मुद्रा, स्टॉक या क्रिप्टो ट्रेडिंग कर रहे हों, BOS में महारत हासिल करने से आपको संस्थागत गति के साथ तालमेल बिठाने, झूठे ब्रेकआउट से बचने और बेहतर, उच्च-संभावना वाले ट्रेड चुनने में मदद मिलती है।

हमेशा की तरह, BOS को अन्य टूल्स के साथ मिलाएँ, ऐतिहासिक चार्ट पर अभ्यास करें, और निरंतरता बनाए रखें। समय के साथ, BOS आपकी ट्रेडिंग क्षमता का एक अनिवार्य तत्व बन जाता है।

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। इस सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह सुझाव नहीं देती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।