En el mundo financiero, la gente siempre está atenta a las particularidades de la economía y los mercados. Y ya sean los altibajos del mercado de valores o las subidas y bajadas de los tipos de interés, todos parecen estar relacionados con los rendimientos de los bonos del Tesoro. En este artículo, interpretaremos en detalle las señales de los rendimientos de los bonos del Tesoro y comprenderemos estas señales del mercado en detalle para que usted no sólo pueda proteger sus activos sino también aprovechar las oportunidades de inversión.

Cómo calcular el rendimiento del Tesoro

Cómo calcular el rendimiento del Tesoro

Como sugiere el nombre, la deuda nacional es el compromiso del país de pedir prestado dinero al público y pagar intereses dentro de un cierto período de tiempo para reembolsar el principal al vencimiento. Los bonos estadounidenses son bonos emitidos por el gobierno de Estados Unidos; El dinero prestado al gobierno de Estados Unidos obtendrá un pagaré. Dado que Estados Unidos está respaldado por el gobierno estadounidense y el dólar estadounidense es la moneda común del mundo, el gobierno estadounidense también tiene un alto grado de credibilidad y ciertamente no incumplirá sus deudas. Por tanto, los bonos del Tesoro estadounidense se consideran un activo libre de riesgo.

Los bonos estadounidenses se emiten con diferentes plazos de endeudamiento, que van desde un mes hasta 30 años. La deuda estadounidense a corto plazo es vulnerable a las políticas y las fluctuaciones del mercado son más frecuentes; La incertidumbre sobre la deuda estadounidense a demasiado largo plazo es demasiada y la liquidez no es alta. La deuda estadounidense a 10 años tiene la mayor liquidez de todos los vencimientos, por lo que el rendimiento del bono estadounidense a 10 años es ampliamente reconocido como una tasa de rendimiento libre de riesgo.

En términos sencillos, la tasa de interés de cualquier dinero en circulación se basa en el rendimiento de los bonos del Tesoro. La inversión en otros activos para obtener al menos este nivel de rendimiento es buena; de lo contrario, los inversores compran directamente bonos estadounidenses. Como tipo de interés libre de riesgo, el rendimiento de los bonos estadounidenses a 10 años es también la base para los tipos de crédito bancario, incluidas las hipotecas.

Se calcula de forma ligeramente diferente según los factores considerados. Generalmente, la tasa de interés real, sin ajustar por inflación o deflación, también se conoce como rendimiento nominal cuando se indica en el bono. Es la tasa de interés anualizada especificada en el contrato de bonos en el momento en que el inversor compra el bono y no tiene en cuenta los efectos de la inflación o la depreciación de la moneda.

El rendimiento nominal incluye la tasa de cupón del bono, que es una tasa fija determinada en el momento de la emisión. Por ejemplo, si un bono tiene un valor nominal de 1.000 dólares y una tasa de cupón del 5%, entonces su rendimiento nominal es del 5%. La fórmula exacta es: rendimiento nominal = tasa de cupón ÷ valor nominal del bono x 100. En esta fórmula, la tasa de cupón es el pago de intereses anual y el valor nominal del bono es el valor inicial del bono.

Y para tener en cuenta la inflación, se puede restar para poder obtener la tasa de rendimiento real, que refleja el cambio en el poder adquisitivo real de la inversión. La fórmula específica es: rendimiento real = rendimiento nominal menos tasa de inflación.

También existe un rendimiento al vencimiento, que es la tasa de rendimiento anualizada que recibe un inversor cuando compra un bono y lo mantiene hasta el vencimiento. El cálculo del YTM implica factores como el valor nominal del bono, el precio de compra, el período de vencimiento y la frecuencia de los pagos de intereses. La fórmula específica es: YTM=(M-Pb)/(Pb*N)*100%

Donde M es el monto de un pago del servicio de la deuda al vencimiento, Pb es el precio de oferta del mercado y n es el número de años que quedan desde la compra hasta la tenencia hasta el vencimiento. El rendimiento al vencimiento tiene en cuenta el rendimiento global del bono del Tesoro, incluidos los intereses y el principal, y proporciona la tasa de rendimiento esperada por el inversor cuando el bono se mantiene hasta el vencimiento.

Lo que nos dicen las subidas y bajadas de los rendimientos del Tesoro

| Características

|

Lo que dice el ascenso

|

¿Qué significa el declive?

|

| Condiciones económicas

|

El optimismo económico impulsa la demanda de retorno.

|

Los inversores preocupados buscan activos más seguros.

|

| Expectativas de inflación

|

La inflación aumenta, los inversores buscan mayores rendimientos.

|

La inflación cae, los retornos de los inversores disminuyen.

|

| Política del banco central

|

Política más estricta, tasas más altas a corto plazo.

|

Política fácil, tasas más bajas a corto plazo.

|

| Apetito de riesgo de los inversores

|

Mayores rendimientos, disposición a adquirir activos más riesgosos.

|

Conservador, favorece los activos de bajo riesgo.

|

| Liquidez de la moneda

|

Los mercados se preocupan por la liquidez de los bonos a corto plazo.

|

Mejora la liquidez de los bonos a corto plazo.

|

| Incertidumbre económica global

|

Aversión al riesgo, favorecidos los activos a corto plazo.

|

Economía global estable, inclinada a largo plazo.

|

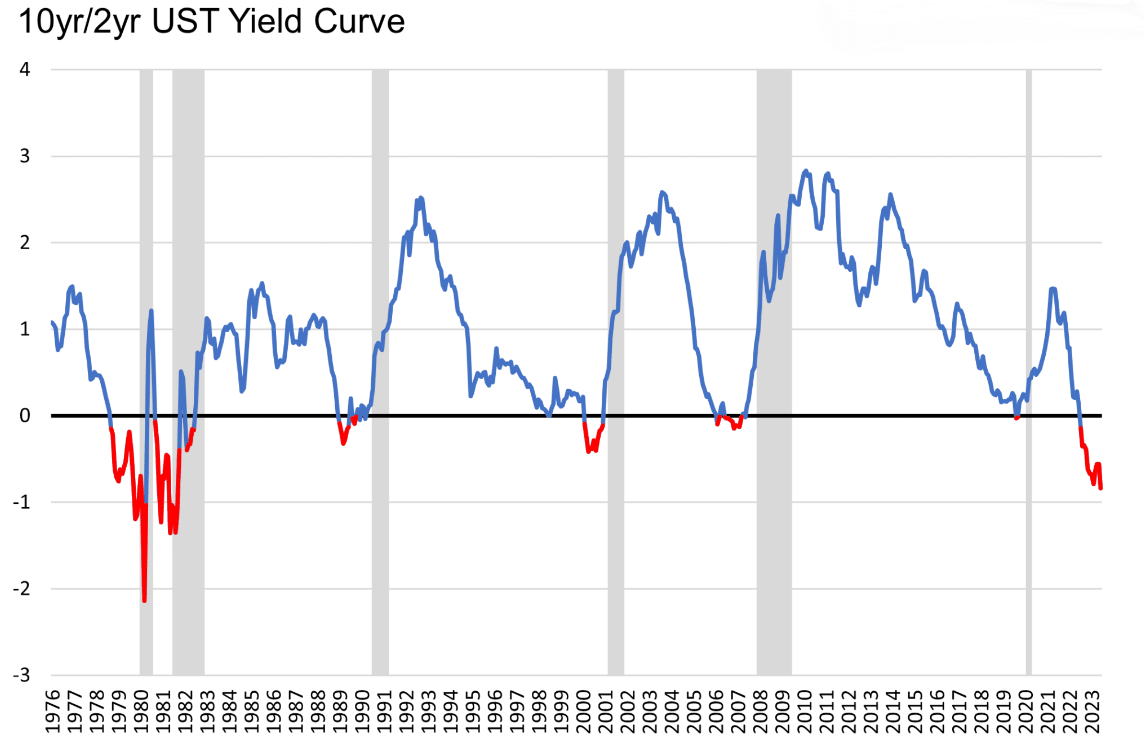

Los rendimientos de los bonos del Tesoro están invertidos

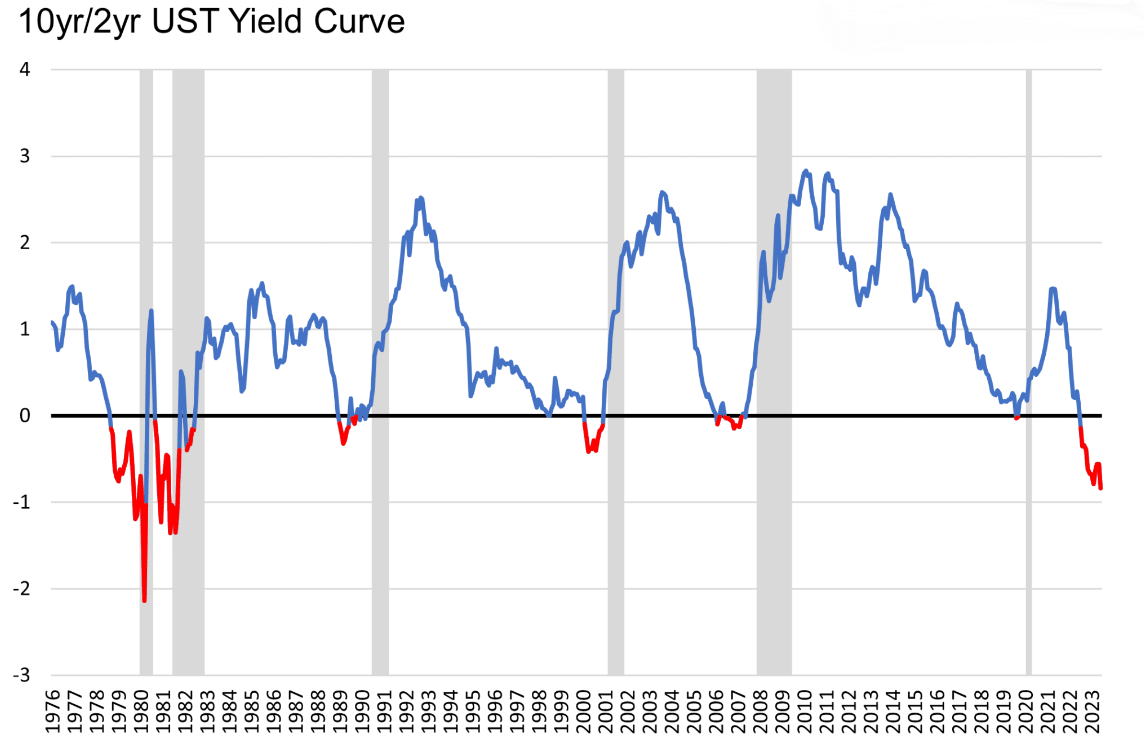

Esto se refiere al hecho de que los rendimientos de los bonos a corto plazo son más altos que los rendimientos de los bonos a largo plazo. Esto a menudo se considera una anomalía en el mercado de bonos porque, en general, las inversiones a largo plazo deberían generar rendimientos más altos que las inversiones a corto plazo.

Esto nos lleva a varias características de los bonos del Tesoro, una de las cuales es que los rendimientos de los bonos del Tesoro a corto y largo plazo se mueven en la misma dirección, y si los rendimientos de los bonos del Tesoro a corto plazo aumentan, los rendimientos de los bonos del Tesoro a largo plazo aumentarán. subir también. La segunda es que el precio y el rendimiento de los bonos del Tesoro están correlacionados negativamente: cuanto mayor es el precio, menor es el rendimiento. Si la popularidad de un bono aumenta con la demanda del mercado, hará que su precio aumente y su rendimiento disminuya.

En tercer lugar, los bonos del Tesoro se consideran un activo de refugio seguro. En el caso de los bonos del Tesoro estadounidense a largo plazo, por ejemplo, si los inversores no son optimistas sobre las expectativas futuras del mercado, retirarán sus inversiones de acciones u otras inversiones de alto riesgo y comprarán bonos del Tesoro a 10 años como cobertura.

Cuando se produce una inversión, se considera un precursor de una recesión. Esto se debe a que los inversores pueden estar más dispuestos a comprar bonos del Tesoro a largo plazo para evitar una posible recesión económica futura. Esto puede indicar que el mercado está preocupado por las perspectivas económicas futuras, lo que deja a los inversores interesados en activos con menor riesgo a corto plazo. En Estados Unidos, por ejemplo, los datos históricos sugieren que casi cada vez que ocurre esta llamada inversión, se produce una recesión en Estados Unidos. Por ejemplo, en 2008 se produjo una inversión de rendimientos en Estados Unidos, antes de la crisis de las hipotecas de alto riesgo.

Para ver si se producirá una inversión, puede observar la curva de rendimiento del Tesoro. También puede utilizar el rendimiento del bono del Tesoro a 10 años menos el rendimiento del bono del Tesoro a 2 años para obtener una diferencia mayor que 0. Esto significa que los rendimientos a largo plazo son mayores que los rendimientos a corto plazo, lo cual es relativamente normal. Si la diferencia es menor que 0, significa que el rendimiento de los bonos del Tesoro a largo plazo es menor que el rendimiento de los bonos del Tesoro a corto plazo, que es el fenómeno de la inversión del rendimiento.

Este fenómeno puede ocurrir principalmente porque los inversores esperan una recesión; no es que la inversión esté provocando una crisis económica. Es más bien una señal que es el resultado de un voto colectivo de la mayoría de los inversores sobre lo que espera el mercado.

Y el tipo de interés de los bonos del Tesoro

Y el tipo de interés de los bonos del Tesoro

Son dos conceptos relacionados pero diferentes que se utilizan comúnmente para describir diferentes aspectos del mercado de bonos del Tesoro. El rendimiento del Tesoro es la tasa de rendimiento anual de los valores del Tesoro, que es la tasa de rendimiento que recibe un inversor por tener valores del Tesoro. Se calcula en función del precio de mercado actual de los bonos del Tesoro y el valor nominal del bono, generalmente expresado como porcentaje. El cálculo implica los pagos de intereses anuales del bono y el precio actual del bono.

Es una métrica dinámica que fluctúa con los cambios en el mercado del Tesoro. Si el precio de mercado de los títulos del Tesoro aumenta, el rendimiento cae; por el contrario, si el precio baja, el rendimiento aumenta.

La tasa de interés de un bono del Tesoro generalmente se refiere a la tasa de cupón del bono, que es la tasa de interés anual que se promete pagar cuando se emite el bono. Se fija en el momento de la emisión del bono y permanece constante. Por ejemplo, si un bono del Tesoro tiene una tasa de cupón del 5 por ciento, entonces se pagará un interés del 5 por ciento anualmente.

La tasa de interés de un bono del Tesoro es un indicador estático; no cambia con las fluctuaciones de los precios de mercado. La tasa de interés de los bonos del Tesoro permanece constante independientemente del precio de mercado actual del bono.

Por ejemplo, un bono estadounidense con vencimiento a un año tiene una tasa de cupón del 2%, lo que significa que puede ganar dos puntos cuando se compra y mantiene hasta el vencimiento. Digamos que Zhang San compra un bono estadounidense de 100 dólares y puede obtener 2 dólares de interés después de un año. Por lo tanto, la tasa de interés de los bonos estadounidenses se fija desde el momento de la compra, está escrita en el contrato, y el acuerdo de préstamo no cambiará con futuros cambios en la situación.

Sin embargo, el rendimiento de los bonos estadounidenses cambia a cada momento y existe un mercado secundario donde los inversores pueden comprar y vender sus tenencias de bonos estadounidenses. Siguiendo con el ejemplo que acabamos de dar, supongamos que Zhang San de repente necesita dinero con urgencia después de seis meses de tener bonos estadounidenses y los vende todos a Li Si en el mercado secundario a un precio de 98 dólares.

Después de medio año, Li Si podrá obtener el capital y los intereses del gobierno de los EE. UU., es decir, la tasa de cupón del bono estadounidense del 2% de interés sobre dos dólares estadounidenses más el principal de 100 dólares. Se puede obtener un total de $102. Li compró la deuda estadounidense por 98 dólares. y después del vencimiento, obtendrá el capital y los intereses de $102. una ganancia de $4. Entonces su rendimiento al vencimiento es del 4,08%.

En otras palabras, los rendimientos del Tesoro se centran más en describir la tasa de rendimiento real que reciben los inversores en las condiciones actuales del mercado, mientras que las Tasas de interés del Tesoro se centran más en describir la tasa de interés fija determinada en el momento de la emisión de un bono del Tesoro.

y el precio de los bonos del tesoro

Existe una relación inversa entre ambos, que se debe al principio básico de fijación de precios de los bonos. Es decir, cuando el rendimiento de los bonos del Tesoro aumenta, el precio de los bonos del Tesoro baja y viceversa. Cuando el tipo de interés de mercado de los bonos aumenta, las nuevas emisiones ofrecen tipos de interés más altos, por lo que los bonos más antiguos tienen tipos de interés fijos relativamente más bajos, lo que hace que sus precios de mercado caigan. Por el contrario, cuando las tasas de interés del mercado caen, las tasas fijas de los bonos más antiguos son relativamente más atractivas y sus precios aumentan.

Como puede verse en el ejemplo anterior, los rendimientos de los bonos estadounidenses siguen el precio de los bonos estadounidenses. Cuanto mayor sea el precio al que se negocian los bonos estadounidenses, menor será el rendimiento de los bonos estadounidenses. Cuanto menor sea el precio negociado, mayor será el rendimiento. Por tanto, el rendimiento de los bonos estadounidenses se puede calcular basándose en el precio de negociación actual de los bonos estadounidenses.

Por ejemplo, el precio actual del bono estadounidense a 10 años es 88,2969. con un valor de cupón de 100 y una tasa de cupón del 2,75%. Demuestre que si este bono se compra a ese precio y se mantiene hasta su vencimiento durante un año, con dos pagos de intereses y un ingreso por intereses de 1,375 por período, y se canjea al vencimiento al precio del cupón, el rendimiento anual sería de 4,219 por ciento.

Los rendimientos de los bonos estadounidenses y los precios de los bonos estadounidenses son inversamente proporcionales; Cuando los inversores se apresuran a comprar bonos estadounidenses, harán subir el precio de los bonos estadounidenses, lo que dará lugar a menores rendimientos de los bonos estadounidenses. Por el contrario, si los inversores no son optimistas respecto de los bonos estadounidenses y venden a más personas que compran a más personas, los precios de los bonos estadounidenses caerán y los rendimientos aumentarán.

Por ejemplo, desde marzo de este año, la Reserva Federal ha estado aumentando las tasas de interés, y esto ha llevado a un fuerte aumento en los rendimientos de los bonos estadounidenses. De modo que los inversores han comenzado a vender bonos estadounidenses y a poner su dinero en el banco. Hay más gente vendiendo bonos estadounidenses que comprándolos en el mercado, y el precio de los bonos estadounidenses caerá mientras que los rendimientos de los bonos estadounidenses aumentarán.

Mientras tanto, los bonos a más largo plazo son más sensibles a los cambios en las tasas de interés del mercado. Los bonos a largo plazo son relativamente más volátiles, por lo que sus precios caen más cuando las tasas de interés del mercado aumentan y aumentan más cuando las tasas de interés del mercado bajan.

Por lo tanto, los inversores deberían hacer un buen equilibrio entre precio y rendimiento al invertir en títulos del Tesoro. Cuando las tasas de interés del mercado fluctúan, los precios y rendimientos de los bonos se ajustan en consecuencia, afectando así los rendimientos y las estrategias de inversión de los inversores.

Los rendimientos de los bonos del Tesoro y la tasa de los fondos federales desde 2007

| Instrumento

|

Alto

|

BAJO

|

Actual

|

Puntos básicos desde BAJO

|

| 30 años

|

5,35%

|

0,99%

|

3,85%

|

286

|

| 20 años

|

5,44%

|

0,87%

|

4,06%

|

319

|

| 10 años

|

5,26%

|

0,52%

|

3,81%

|

329

|

| 5 años

|

5,18%

|

0,19%

|

4,13%

|

394

|

| 2 años

|

5,10%

|

0,09%

|

4,87%

|

478

|

| 3 meses

|

5,55%

|

0,00%

|

5,43%

|

543

|

| FFR

|

5,41%

|

0,04%

|

5,07%

|

503

|

Descargo de responsabilidad: Este material tiene fines de información general únicamente y no pretende (ni debe considerarse) asesoramiento financiero, de inversión ni de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que cualquier inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona específica.

Cómo calcular el rendimiento del Tesoro

Cómo calcular el rendimiento del Tesoro Y el tipo de interés de los bonos del Tesoro

Y el tipo de interés de los bonos del Tesoro