Mulai Trading

Tentang EBC

Diterbitkan pada: 2023-12-26

Di dunia keuangan, orang selalu memperhatikan hal-hal spesifik dari perekonomian dan pasar. Dan apakah itu naik turunnya pasar saham atau naik turunnya suku bunga, semuanya tampaknya terkait dengan imbal hasil Treasury. Dalam artikel ini, kami akan menafsirkan sinyal imbal hasil obligasi Treasury secara rinci dan memahami sinyal pasar ini secara rinci sehingga Anda tidak hanya dapat melindungi aset Anda tetapi juga memanfaatkan peluang investasi.

Cara Menghitung Hasil Treasury

Cara Menghitung Hasil Treasury

Seperti namanya, utang negara merupakan komitmen negara untuk meminjam uang dari masyarakat dan membayar bunga dalam jangka waktu tertentu untuk melunasi pokoknya pada saat jatuh tempo. Obligasi AS adalah obligasi yang diterbitkan oleh pemerintah AS; uang yang dipinjamkan kepada pemerintah AS akan mendapat IOU. Karena AS didukung oleh pemerintah AS dan dolar AS adalah mata uang bersama di dunia, Pemerintah AS juga memiliki tingkat kredibilitas yang tinggi dan tentunya tidak akan mengingkari utangnya. Oleh karena itu, obligasi Treasury AS dianggap sebagai aset bebas risiko.

Obligasi AS diterbitkan dengan jangka waktu pinjaman berbeda-beda, mulai dari satu bulan hingga 30 tahun. Utang AS jangka pendek rentan terhadap kebijakan dan fluktuasi pasar lebih sering terjadi; ketidakpastian utang AS jangka panjang terlalu besar, dan likuiditasnya tidak tinggi. Utang AS bertenor 10 tahun memiliki likuiditas tertinggi di antara semua jatuh temponya, sehingga imbal hasil obligasi AS bertenor 10 tahun diakui secara luas sebagai tingkat pengembalian bebas risiko.

Dalam istilah awam, tingkat bunga uang yang beredar didasarkan pada pengembalian obligasi negara. Investasi pada aset lain untuk memperoleh setidaknya tingkat pengembalian ini adalah baik; jika tidak, investor langsung membeli obligasi AS. Sebagai suku bunga bebas risiko, imbal hasil obligasi AS tenor 10 tahun juga menjadi dasar suku bunga kredit bank, termasuk hipotek.

Ini dihitung sedikit berbeda tergantung pada faktor-faktor yang dipertimbangkan. Secara umum, tingkat bunga riil, yang tidak disesuaikan dengan inflasi atau deflasi, juga dikenal sebagai hasil nominal ketika dinyatakan pada obligasi. Ini adalah tingkat bunga tahunan yang ditentukan pada kontrak obligasi pada saat investor membeli obligasi dan tidak memperhitungkan dampak inflasi atau depresiasi mata uang.

Hasil nominal termasuk tingkat kupon obligasi, yaitu tingkat bunga tetap yang ditentukan pada saat penerbitan. Misalnya, jika suatu obligasi memiliki nilai nominal $1.000 dan tingkat kupon 5%, maka hasil nominalnya adalah 5%. Rumus pastinya adalah: hasil nominal = tingkat kupon nilai nominal obligasi x 100. Dalam rumus ini, tingkat kupon adalah pembayaran bunga tahunan, dan nilai nominal obligasi adalah nilai awal obligasi.

Dan untuk memperhitungkan inflasi, dapat dikurangkan sehingga Anda bisa mendapatkan tingkat pengembalian riil, yang mencerminkan perubahan daya beli riil dari investasi tersebut. Rumus spesifiknya adalah: hasil riil = hasil nominal dikurangi tingkat inflasi.

Ada juga imbal hasil hingga jatuh tempo, yaitu tingkat pengembalian tahunan yang diterima investor ketika ia membeli obligasi dan menyimpannya hingga jatuh tempo. Perhitungan YTM melibatkan faktor-faktor seperti nilai nominal obligasi, harga pembelian, jangka waktu jatuh tempo, dan frekuensi pembayaran bunga. Rumus spesifiknya adalah: YTM=(M-Pb)/(Pb*N)*100%

Dimana M adalah jumlah satu pembayaran utang pada saat jatuh tempo, Pb adalah harga penawaran pasar, dan n adalah jumlah tahun yang tersisa dari pembelian hingga kepemilikan hingga jatuh tempo. Imbal hasil hingga jatuh tempo memperhitungkan imbal hasil global obligasi Treasury, termasuk bunga dan pokok, dan memberikan tingkat pengembalian yang diharapkan investor saat obligasi dimiliki hingga jatuh tempo.

| Karakteristik | Apa Kata Kebangkitan | Apa yang dimaksud dengan penurunan tersebut |

| Kondisi perekonomian | Optimisme ekonomi meningkatkan permintaan pengembalian. | Investor yang khawatir mencari aset yang lebih aman. |

| Ekspektasi Inflasi | Inflasi meningkat, investor mengejar return yang lebih tinggi. | Inflasi turun, tingkat pengembalian investor lebih rendah. |

| Kebijakan Bank Sentral | Kebijakan yang diperketat, suku bunga jangka pendek yang lebih tinggi. | Kebijakan yang mudah, suku bunga jangka pendek yang lebih rendah. |

| Selera Risiko Investor | Pengembalian yang lebih tinggi, kemauan untuk aset yang lebih berisiko. | Konservatif, menyukai aset berisiko rendah. |

| Likuiditas Mata Uang | Pasar mengkhawatirkan likuiditas obligasi jangka pendek. | Likuiditas obligasi jangka pendek membaik. |

| Ketidakpastian Perekonomian Global | Penghindaran risiko, disukai aset jangka pendek. | Perekonomian global yang stabil, condong ke arah jangka panjang. |

Imbal hasil Treasury terbalik

Hal ini mengacu pada fakta bahwa imbal hasil obligasi jangka pendek lebih tinggi dibandingkan imbal hasil obligasi jangka panjang. Hal ini sering dianggap sebagai anomali pasar obligasi karena, secara umum, investasi jangka panjang seharusnya menghasilkan keuntungan yang lebih tinggi dibandingkan investasi jangka pendek.

Hal ini membawa kita pada beberapa karakteristik treasury, salah satunya adalah imbal hasil treasury jangka pendek dan jangka panjang bergerak ke arah yang sama, dan jika imbal hasil treasury jangka pendek naik maka imbal hasil treasury jangka panjang akan naik. bangkit juga. Kedua, harga dan imbal hasil obligasi Treasury berkorelasi negatif, semakin tinggi harganya, semakin rendah imbal hasil. Jika popularitas suatu obligasi meningkat seiring dengan permintaan pasar, hal ini akan menyebabkan harga obligasi meningkat dan imbal hasil obligasi menurun.

Ketiga, obligasi Treasury dianggap sebagai aset safe-haven. Dalam kasus obligasi Treasury AS jangka panjang, misalnya, jika investor tidak optimis terhadap ekspektasi pasar di masa depan, mereka akan menarik investasinya dari saham atau investasi berisiko tinggi lainnya dan membeli obligasi Treasury 10 tahun sebagai lindung nilai.

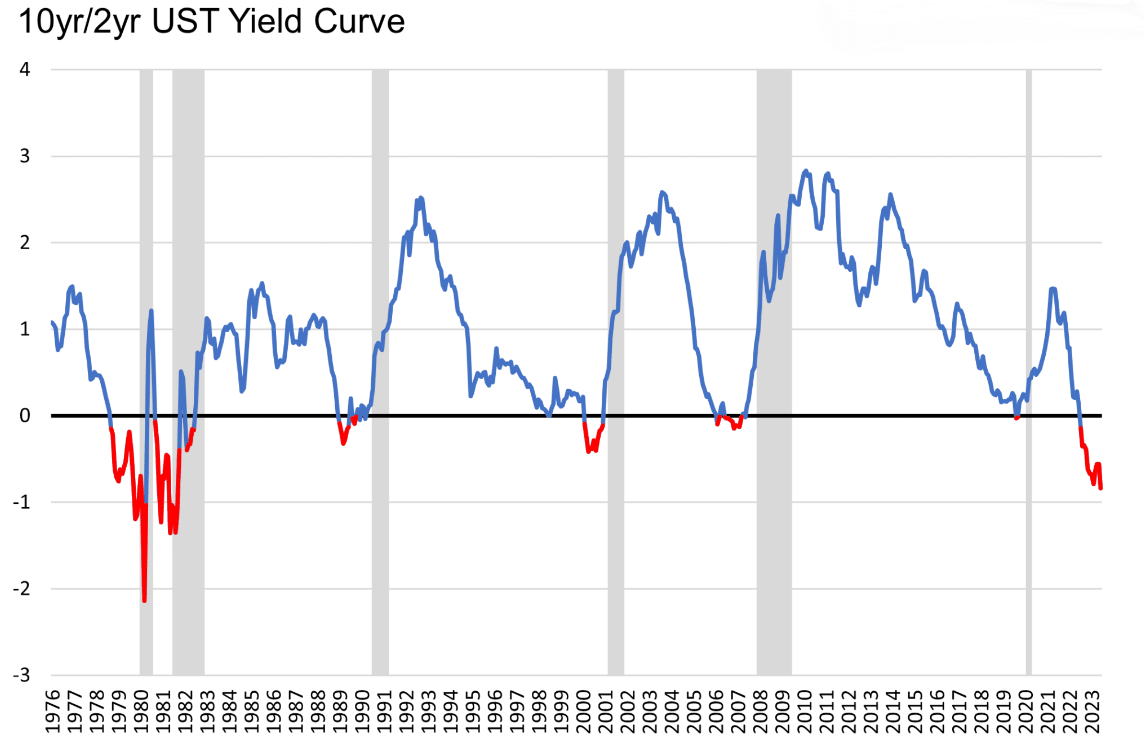

Ketika inversi terjadi, hal ini dianggap sebagai awal terjadinya resesi. Hal ini karena investor mungkin lebih bersedia membeli obligasi Treasury jangka panjang untuk menghindari kemungkinan penurunan ekonomi di masa depan. Hal ini mungkin menunjukkan bahwa pasar mempunyai kekhawatiran terhadap prospek perekonomian di masa depan, sehingga investor tertarik pada aset dengan risiko jangka pendek yang lebih rendah. Di AS, misalnya, data historis menunjukkan bahwa hampir setiap kali apa yang disebut inversi ini terjadi, resesi juga terjadi di AS. Misalnya, inversi imbal hasil terjadi di AS pada tahun 2008 sebelum krisis subprime mortgage.

Untuk melihat apakah akan terjadi inversi, Anda dapat melihat kurva imbal hasil Treasury. Anda juga dapat menggunakan imbal hasil obligasi Treasury 10 tahun dikurangi imbal hasil obligasi Treasury 2 tahun untuk mendapatkan selisih yang lebih besar dari 0. Artinya, imbal hasil jangka panjang lebih besar daripada imbal hasil jangka pendek, yaitu relatif normal. Jika selisihnya kurang dari 0, berarti imbal hasil obligasi negara jangka panjang lebih kecil dibandingkan dengan imbal hasil obligasi negara jangka pendek, yang merupakan fenomena inversi imbal hasil.

Fenomena ini bisa terjadi terutama karena investor memperkirakan akan terjadi resesi; bukan berarti inversi tersebut menyebabkan krisis ekonomi. Hal ini lebih merupakan sinyal yang merupakan hasil pemungutan suara kolektif mayoritas investor mengenai apa yang diharapkan pasar.

Dan tingkat bunga obligasi Treasury

Dan tingkat bunga obligasi Treasury

Keduanya merupakan dua konsep terkait namun berbeda yang umum digunakan untuk menggambarkan berbagai aspek pasar Treasury. Hasil Treasury adalah tingkat pengembalian tahunan atas sekuritas Treasury, yang merupakan tingkat pengembalian yang diterima investor dari memegang sekuritas Treasury. Ini dihitung berdasarkan harga pasar obligasi Treasury saat ini dan nilai nominal obligasi, biasanya dinyatakan dalam persentase. Perhitungannya melibatkan pembayaran bunga tahunan atas obligasi dan harga obligasi saat ini.

Ini adalah metrik dinamis yang berfluktuasi seiring perubahan di pasar Treasury. Jika harga pasar surat berharga Treasury naik, imbal hasil turun; sebaliknya jika harga turun maka imbal hasil naik.

Tingkat bunga obligasi Treasury biasanya mengacu pada tingkat kupon obligasi, yaitu tingkat bunga tahunan yang dijanjikan akan dibayarkan pada saat obligasi diterbitkan. Ditetapkan pada saat obligasi diterbitkan dan tetap konstan. Misalnya, jika obligasi negara memiliki tingkat kupon 5 persen, maka bunga 5 persen akan dibayarkan setiap tahun.

Tingkat bunga obligasi Treasury adalah indikator statis; itu tidak berubah dengan fluktuasi harga pasar. Suku bunga obligasi Treasury tetap konstan terlepas dari harga pasar obligasi saat ini.

Misalnya, obligasi AS dengan jangka waktu satu tahun memiliki tingkat kupon sebesar 2%, yang berarti mampu memperoleh dua poin saat dibeli dan dimiliki hingga jatuh tempo. Katakanlah Zhang San membeli obligasi AS senilai $100 dan bisa mendapatkan bunga $2 setelah satu tahun. Jadi tingkat bunga obligasi AS ditetapkan sejak pembelian, tertulis dalam kontrak, dan perjanjian pinjaman tidak akan berubah seiring perubahan situasi di masa depan.

Namun, imbal hasil obligasi AS berubah setiap saat, dan terdapat pasar sekunder di mana investor dapat membeli dan menjual kepemilikan obligasi AS mereka. Masih dalam contoh yang diberikan, misalkan Zhang San tiba-tiba membutuhkan uang segera setelah enam bulan memegang obligasi AS dan menjual semuanya kepada Li Si di pasar sekunder dengan harga $98.

Setelah setengah tahun, Li Si akan bisa mendapatkan pokok dan bunga dari pemerintah AS, yaitu tingkat kupon obligasi AS sebesar bunga 2% atas dua dolar AS ditambah pokok $100. Total $102 dapat diperoleh. Li membeli utang AS seharga $98. dan setelah jatuh tempo, dia akan mendapatkan pokok dan bunga sebesar $102. keuntungan sebesar $4. Kemudian imbal hasil hingga jatuh temponya sebesar 4,08%.

Dengan kata lain, imbal hasil Treasury lebih fokus untuk menggambarkan tingkat pengembalian aktual yang diterima investor dalam kondisi pasar saat ini, sedangkan suku bunga Treasury lebih fokus untuk menggambarkan tingkat bunga tetap yang ditentukan pada saat penerbitan obligasi Treasury.

dan harga obligasi Treasury

Terdapat hubungan terbalik antara keduanya, hal ini disebabkan oleh prinsip dasar penetapan harga obligasi. Artinya, ketika imbal hasil obligasi Treasury naik, harga obligasi Treasury turun, dan sebaliknya. Ketika tingkat bunga pasar obligasi naik, penerbitan baru menawarkan tingkat bunga yang lebih tinggi, sehingga obligasi lama memiliki tingkat bunga tetap yang relatif lebih rendah, sehingga menyebabkan harga pasarnya turun. Sebaliknya, ketika suku bunga pasar turun, suku bunga tetap obligasi lama relatif lebih menarik, dan harganya naik.

Seperti yang Anda lihat dari contoh di atas, imbal hasil obligasi AS mengikuti harga obligasi AS. Semakin tinggi harga obligasi AS diperdagangkan, semakin rendah imbal hasil obligasi AS. Semakin rendah harga yang diperdagangkan, semakin tinggi hasilnya. Jadi imbal hasil obligasi AS bisa dihitung berdasarkan harga perdagangan obligasi AS saat ini.

Misalnya, harga obligasi AS tenor 10 tahun saat ini adalah 88,2969. dengan nilai kupon 100 dan tingkat kupon 2,75%. Tunjukkan bahwa jika obligasi ini dibeli pada harga tersebut dan dimiliki hingga jatuh tempo selama satu tahun, dengan dua kali pembayaran bunga dan pendapatan bunga sebesar 1,375 per periode, dan ditebus pada saat jatuh tempo dengan harga kupon, maka imbal hasil tahunannya adalah 4,219 persen.

Imbal hasil obligasi AS dan harga obligasi AS berbanding terbalik; ketika investor berebut membeli obligasi AS, mereka akan menaikkan harga obligasi AS, sehingga mengakibatkan penurunan imbal hasil obligasi AS. Sebaliknya, jika investor tidak bersikap optimis terhadap obligasi AS dan menjual lebih banyak orang daripada membeli lebih banyak orang, harga obligasi AS akan turun dan imbal hasil akan naik.

Misalnya, sejak bulan Maret tahun ini, Federal Reserve telah menaikkan suku bunga, dan hal ini menyebabkan kenaikan tajam pada imbal hasil obligasi AS. Jadi investor mulai menjual obligasi AS dan menaruh uangnya di bank. Ada lebih banyak orang yang menjual obligasi AS daripada membelinya di pasar, dan harga obligasi AS akan turun sementara imbal hasil obligasi AS akan naik.

Sementara itu, obligasi dengan jangka waktu lebih panjang lebih sensitif terhadap perubahan suku bunga pasar. Obligasi jangka panjang relatif lebih fluktuatif, sehingga harganya lebih banyak turun ketika suku bunga pasar naik dan lebih banyak naik ketika suku bunga pasar turun.

Jadi investor harus melakukan trade-off yang baik antara harga dan hasil ketika berinvestasi pada sekuritas Treasury. Ketika suku bunga pasar berfluktuasi, harga dan imbal hasil obligasi akan menyesuaikan kembali, sehingga mempengaruhi imbal hasil dan strategi investasi investor.

| Instrumen | Tinggi | RENDAH | Saat ini | Poin Dasar Dari RENDAH |

| 30 Tahun | 5,35% | 0,99% | 3,85% | 286 |

| 20 Tahun | 5,44% | 0,87% | 4,06% | 319 |

| 10 Tahun | 5,26% | 0,52% | 3,81% | 329 |

| 5 Tahun | 5,18% | 0,19% | 4,13% | 394 |

| 2 tahun | 5,10% | 0,09% | 4,87% | 478 |

| 3 bulan | 5,55% | 0,00% | 5,43% | 543 |

| FFR | 5,41% | 0,04% | 5,07% | 503 |

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang harus diandalkan. Tidak ada pendapat yang diberikan dalam materi yang merupakan rekomendasi dari EBC atau penulis bahwa investasi, keamanan, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.