تجارة

حول إي بي سي

اريخ النشر: 2024-05-02

المتزوجون حديثًا الذين يشترون صداع الذهب لأن متجر المجوهرات الذهبية يحتوي على 700 دولار للجرام. وعلى الصعيد الدولي، ارتفع سعر الذهب أيضًا إلى ما يزيد عن 2100 دولار للأوقية. لم يصل إلى مستوى قياسي فحسب، بل وصل أيضًا إلى مستوى قياسي جديد في اليوم. لا يشعر المستثمرون بالحرج فحسب، بل يشعر الناس العاديون بالقلق أيضًا. بعد كل شيء، الأمر كله يتعلق بذهب الفوضى؛ سعر الذهب آخذ في الارتفاع، مما يجعل الناس يشعرون بالقلق بشأن قضايا الأمن الدولي. وعليه فلنتحدث عن أسباب ارتفاع أسعار الذهب ورد الفعل.

تقلبات أسعار الذهب تاريخيا للأسباب

تقلبات أسعار الذهب تاريخيا للأسباب

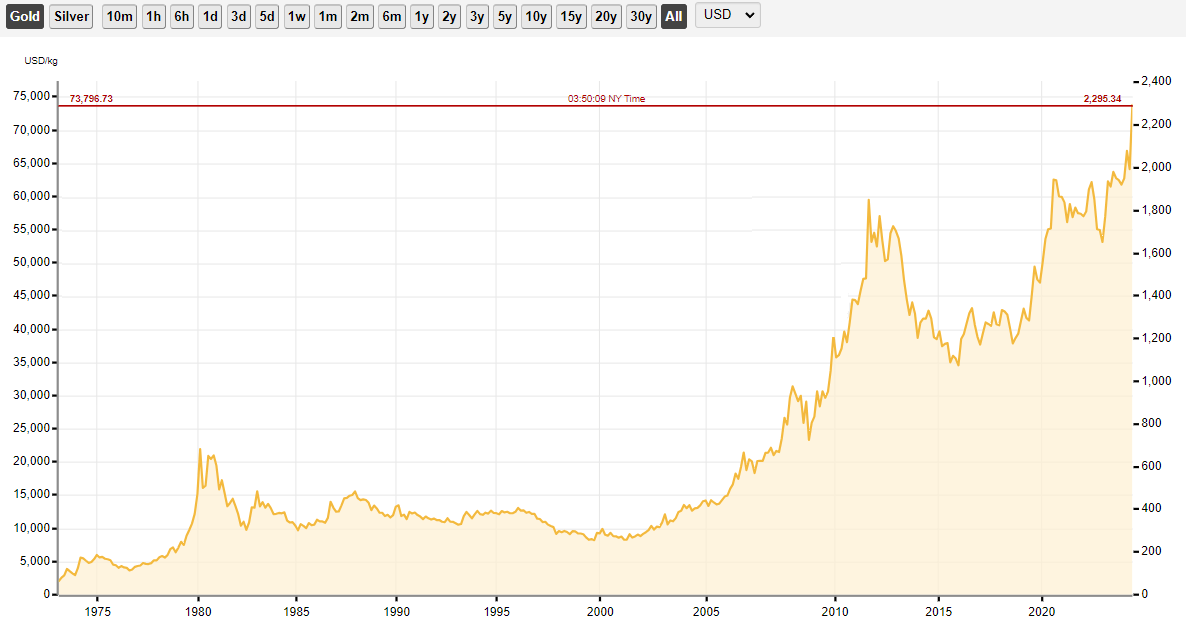

طوال تاريخ الذهب الحديث، دخلت البشرية عصر النقود الائتمانية، أي عندما تم الإعلان عن الدولار وفصل الذهب. في أي وقت ارتفع فيه الذهب بشكل كبير خلال هذه الفترة التي تزيد عن 50 عامًا، كان ذلك مظهرًا مباشرًا لتراجع قوة الولايات المتحدة. بالإضافة إلى ذلك، تعد عوامل العرض والطلب، والجغرافيا السياسية، وما إلى ذلك، من الأسباب المهمة أيضًا.

على سبيل المثال، في 15 أغسطس 1971. عندما تم الإعلان عن الدولار وفصل الذهب، كان سعر الذهب 35 دولارًا للأوقية. بحلول عام 1973. تجاوزت 100 دولار. والذي كان الرد الأكثر مباشرة في العالم على خيانة الولايات المتحدة للثقة. وكان تخلي الولايات المتحدة عن التزامها باستخدام الذهب كاحتياطي للعملة سبباً في تحفيز ثقة المجتمع الدولي بالدولار.

وبدأ المستثمرون في التشكيك في قيمة حيازات الدولار وتحولوا إلى أصول أخرى، بما في ذلك الذهب. وأدى ذلك إلى ارتفاع سريع في أسعار الذهب، مما يعكس قلق السوق من فقدان الثقة في الولايات المتحدة. ولكن بعد ذلك وجدت الولايات المتحدة قيمة الدولار التي يمكن أن تتراجع عنها، وبالتحديد النفط.

ولذلك فإن سعر الذهب في الأزمتين النفطيتين الأولى والثانية كان في منتصف أداء معقول. ولأن الولايات المتحدة تستطيع التحكم في تسوية النفط بالدولار، فإنها تمثل بطبيعة الحال القوة المتبقية. بحلول عام 1978. وصل سعر الذهب إلى 250 دولاراً وارتفع أكثر من الضعف. لكن نفس الفترة التي يرتفع فيها سعر النفط 10 مرات، مقارنة بارتفاع الذهب، تبدو طبيعية جدًا.

لكن في عام 1979، وهو أمر غير طبيعي، ارتفع سعر الذهب بسرعة إلى 500 دولار أمريكي. كان عام 1980 في شهر يناير مجنونًا بمبلغ 850 دولارًا أمريكيًا. لقد تضاعف الوقت أكثر من عام ثلاث مرات؛ ويجب أن تخرج الولايات المتحدة من المشكلة؛ سيكون ذلك. وفي الوقت نفسه، كانت هناك مشكلة تضخم كبيرة في الولايات المتحدة، حيث وصل معدل التضخم إلى 14%. وفي ذلك الوقت، عندما تجاوز عدد العاطلين عن العمل 7%، قرر رئيس بنك الاحتياطي الفيدرالي فولكر رفع سعر الفائدة على الأموال الفيدرالية إلى 20% دفعة واحدة، فقط لكي يضع حداً للتضخم.

ومنذ ذلك الحين، تم تصنيف الذهب والحظ الوطني للولايات المتحدة الأمريكية بهذه الطريقة. وطالما أن الحظ الجيد للولايات المتحدة الأمريكية مستمر، فإن الذهب سوف ينخفض. وعلى العكس من ذلك، ما دام حظ الولايات المتحدة سيئاً، فكلما زادت صعوبة الأمر، كلما زاد انحدارها. على سبيل المثال، في الثمانينيات، بعد السيطرة الكبيرة على التضخم، انخفض الذهب أيضًا. عام 1984 بلغ معدل نمو الناتج المحلي الإجمالي الأمريكي 8%، وكان الاقتصاد في حالة من الفوضى الجيدة، وانخفض سعر الذهب إلى القاع في عام 1985. حوالي 300 دولار أمريكي.

ومنذ ذلك الحين، أصبح سعر الذهب متقلبًا وثابتًا للغاية طوال الوقت، عند حوالي ثلاث أو أربعمائة دولار. خلال تلك الفترة، وقعت الكثير من الأحداث الكبرى: المواجهة بين الولايات المتحدة والاتحاد السوفييتي، وانهيار الاتحاد السوفييتي ثم حرب الخليج، وولادة اليورو، والأزمة المالية في جنوب شرق آسيا، وحتى في الولايات المتحدة. الدول التي شهدت الهجمات الإرهابية على 911 ولم يرتفع سعر الذهب. في عام 2001. عندما انخفض سعر الذهب إلى أقل من 300 دولار. وكان السبب الوحيد هو أن الولايات المتحدة كانت قوية للغاية.

في منتصف وأواخر الثمانينات، كان أداء الاقتصاد الأمريكي جيداً للغاية. لقد تم الفوز بالحرب الباردة أو خسارتها بالفعل، وطوال التسعينيات، كانت الولايات المتحدة قوية كما كانت دائمًا. لقد أثبتت حرب الخليج أن الولايات المتحدة لديها القدرة على مواجهة العالم بمفردها، لذا لم يكن من الممكن أن يرتفع سعر الذهب. حتى لو تعرض البر الرئيسي للولايات المتحدة لهجوم في 11 سبتمبر. ولن تشعر أي عاصمة بأن الولايات المتحدة ستُهدم؛ إنهم ببساطة لا يستطيعون التفكير في استخدام الذهب للتحوط.

ثم، في عام 2005. اخترق الذهب النطاق الجانبي الذي دام 20 عامًا وبدأ في الارتفاع. انظر إلى السبب الواضح: في عام 2005، أعلن الرئيس بوش انتهاء الحرب الأفغانية العراقية. وبعد إنقاذ وزارة الخزانة في عهد كلينتون من الفراغ، بدأ رأس المال، بعد فوات الأوان، في شراء تحوطات الذهب.

وفي الوقت نفسه، ومع انفجار الإنتاجية في الصين، كانت موارد العالم تشهد زيادات هائلة في الأسعار. إن أسعار الحديد والخام والنفط الخام والفحم ترتفع دائمًا تقريبًا؛ ومن الطبيعي أن يتبع الذهب، كسلعة مالية، الارتفاع. وقد أدى هذان السببان إلى إخراج الذهب ببطء من النطاق الجانبي، من 400 دولار في عام 2005 إلى أكثر من 600 دولار في عام 2007.

ثم شهد الذهب تراجعًا طفيفًا في عام 2008 بعد الأزمة المالية، ثم انتقل من 700 دولار أمريكي إلى أكثر من 1800 دولار أمريكي في عام 2011. والسبب في عدم التوقف في المنتصف بسيط جدًا أيضًا: الإفراط في إصدار الدولار. والنتيجة أيضًا بسيطة جدًا: إعداد عدد كبير من الأمهات الصينيات الكبيرات والانتظار لمدة 10 سنوات حتى يتم إطلاق سراحهن.

هذه المرة ارتفع سعر الذهب إلى 2100 دولار. الشيء نفسه مع الولايات المتحدة لا يمكن أن تكون ذات صلة. بعد كل شيء، في عالم اليوم، لا يزال الدولار هو عملة الذهب، لذلك لا يزال له تأثير مهم على تقلبات سعر الذهب. ومع ذلك، من المهم ملاحظة أن سعر الذهب يتأثر بعدد من العوامل وليس المقياس الوحيد.

أسباب ارتفاع أسعار الذهب

أسباب ارتفاع أسعار الذهب

وبالنظر إلى تاريخ الارتفاع والانخفاض المتتالي للذهب، فإن سعره كان دائمًا متأثرًا بالولايات المتحدة. على سبيل المثال، كان للتغيرات في أسعار الفائدة الأمريكية تأثير كبير على سعر الذهب. وفي الوقت نفسه، فإن مواقف البنوك المركزية العالمية تجاه الذهب، والعوامل الاقتصادية والجيوسياسية العالمية، والطلب الناتج عن النفور من المخاطرة، كلها ستساهم في تقلب أسعار الذهب.

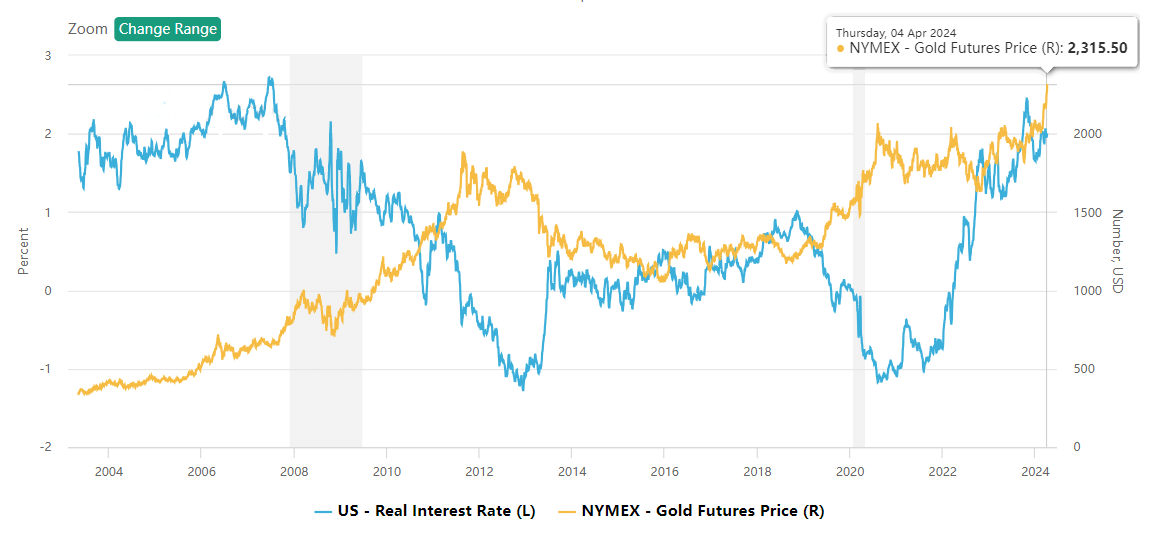

أولاً، هناك سعر الفائدة الحقيقي في الولايات المتحدة. من المهم أن ندرك أن الذهب مقوم بالدولار الأمريكي، وأن كلا من الذهب والدولار الأمريكي أصول خالية من المخاطر. لكن الفرق بين الاثنين هو أن الذهب لن ينتج فائدة، لكن الدولار قادر على ذلك. الوضع الأكثر شيوعًا هو شراء سندات الخزانة الأمريكية والحصول على عائد السندات الأمريكية.

ولكن على الرغم من أن الذهب لا يستطيع إنتاج الفائدة، إلا أنه قادر على مقاومة التضخم. في المقابل، تنخفض قيمة الدولار الأمريكي مع التضخم، لذلك يمكن اعتبار التضخم في الواقع مكسبًا للذهب. لذلك في الواقع، فإن عائد السندات الأمريكية مطروحًا منه معدل التضخم للحصول على سعر الفائدة الحقيقي هذا هو تكلفة الفرصة البديلة لشراء الذهب.

وكلما ارتفعت تكلفة الفرصة البديلة، كلما ارتفع سعر الفائدة الحقيقي في الولايات المتحدة. سيكون المستثمرون العقلانيون أكثر ميلاً إلى بيع الذهب لشراء السندات الأمريكية، وبالتالي سينخفض سعر الذهب. وعلى العكس من ذلك، ترتفع أسعار الذهب. ورغم أن هذا مجرد تحليل منطقي، يستند إلى بيانات تاريخية فعلية، فإن سعر الذهب، وأسعار الفائدة الحقيقية في الولايات المتحدة، يرتبطان ارتباطاً سلبياً.

ببساطة، كلما ارتفع سعر الفائدة الحقيقي في الولايات المتحدة، انخفض سعر الذهب، والعكس صحيح أيضًا. العديد من المستثمرين الذين يريدون معرفة أين يتجه سعر الذهب على المدى المتوسط إلى الطويل ينظرون إلى أسعار الفائدة على الدولار الأمريكي. وبشكل عام، فإن سعر الذهب لديه أقوى ارتباط مع فترة الـ 10 سنوات. ولهذا السبب عادة ما يولي المستثمرون اهتمامًا وثيقًا بحركة عائد سندات الخزانة الأمريكية لأجل 10 سنوات لمساعدتهم على تحديد حركة سوق الذهب.

كما ترون من الرسم البياني أعلاه، لا يزال سعر الذهب وأسعار الفائدة الحقيقية خلال العام الماضي يظهران علاقة سلبية للغاية. وبناء على ذلك، فمن المعقول أن نتكهن بوجود علاقة بين الارتفاع الأخير في أسعار الذهب وإشارات بنك الاحتياطي الفيدرالي الحذرة. ببساطة، في اجتماع سعر الفائدة في 20 مارس، قرر بنك الاحتياطي الفيدرالي إبقاء أسعار الفائدة دون تغيير للمرة الخامسة على التوالي.

في ظل المرونة الاقتصادية وثبات التضخم، لا يزال بنك الاحتياطي الفيدرالي يحتفظ بتوقعاته بخفض سعر الفائدة بمقدار 75 نقطة أساس للعام بأكمله، وهو ما يعتبر بيانًا متشائمًا. ويظهر المخطط النقطي أيضًا أن أعضاء بنك الاحتياطي الفيدرالي يعتقدون بشكل عام أنه من المناسب خفض أسعار الفائدة هذا العام. ويأتي هذا في أعقاب مخاوف السوق من أن بيانات التضخم الساخنة في الفترة من يناير إلى فبراير قد تؤدي إلى تخفيضات أقل في أسعار الفائدة عما توقعه السوق. وبهذه الطريقة، فإن بنك الاحتياطي الفيدرالي يعادل إخبار السوق بعدم القلق؛ وعلى الرغم من أن التضخم لا يزال غير منخفض، إلا أنه سيظل محتفظًا بالوتيرة الأصلية لتخفيضات أسعار الفائدة.

لذلك تم إصدار هذه الأخبار بعد تعزيز ثقة السوق في تخفيضات أسعار الفائدة التي أجراها بنك الاحتياطي الفيدرالي وأسعار الفائدة الخاصة المتوقعة ناقص التضخم لإعادة سعر الفائدة الحقيقي إلى الانخفاض. ارتفع سعر الذهب الفوري أيضًا في هذا الوقت بسرعة، ليصل إلى أعلى مستوى عند 2200 دولار أمريكي للأونصة، واستمر أيضًا في تحقيق مستويات قياسية جديدة.

لكن أسعار الفائدة الحقيقية في الولايات المتحدة لا يمكنها أن تفسر بشكل كامل سعر الذهب خلال الارتفاع والانخفاض، لذا يتعين علينا أيضًا أن ننظر إلى العامل الثاني الذي يؤثر على سعر الذهب، وهو موقف البنك المركزي العالمي تجاه الذهب. لقد كان الذهب أحد الأصول الاحتياطية المهمة للبنوك المركزية؛ البنوك المركزية في حيازات الذهب تمثل أيضًا مركزها المهيمن. ويمثل الذهب الذي تحتفظ به البنوك المركزية 17% من إجمالي احتياطيات الذهب.

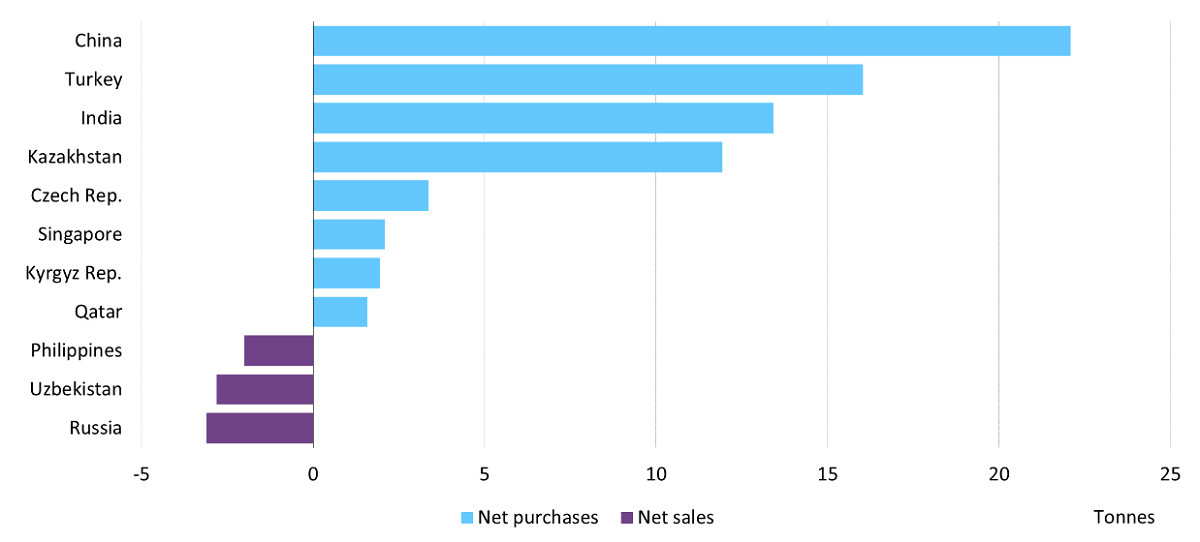

وسلوك الشراء والبيع لدى البنك المركزي في سوق الذهب أمر شائع بشكل أساسي. لذلك فإن لها تأثير مهم على سعر الذهب. على سبيل المثال، منذ عام 2010. عندما استمرت البنوك المركزية العالمية في شراء الذهب، كان سعر الذهب أعلى من متوسط سعر الربح في السوق.

وفي السنوات الأخيرة، قامت البنوك المركزية، وخاصة البنوك المركزية في الدول الناشئة، بزيادة احتياطيات الذهب؛ وفي العامين الماضيين، أصبح هذا الاتجاه أكثر وضوحا. بلغ صافي مشتريات البنك المركزي العالمي من الذهب لعام 2022 1082 طنًا، مقارنة بـ 450 طنًا في عام 2021. وارتفعت بشكل حاد إلى مستويات قياسية في عامي 2023 و2024 وتستمر في الحفاظ على مستوى مرتفع.

على سبيل المثال، قام البنك المركزي الصيني بشراء الذهب على أساس شهري لمدة 16 شهرًا متتاليًا من نوفمبر 2022 إلى فبراير 2024، بزيادة تراكمية قدرها 9.94 مليون أوقية. وتعد هذه أطول فترة لأشهر متتالية لحيازات البنك المركزي منذ توفر البيانات، مما يشير إلى استمرار الاتجاه الصعودي للذهب وأهمية تنوع احتياطيات النقد الأجنبي، كما كان لهذا السلوك درجة معينة من التأثير على سوق الذهب.

على سبيل المثال، قام البنك المركزي الصيني بشراء الذهب على أساس شهري لمدة 16 شهرًا متتاليًا من نوفمبر 2022 إلى فبراير 2024، بزيادة تراكمية قدرها 9.94 مليون أوقية. وتعد هذه أطول فترة لأشهر متتالية لحيازات البنك المركزي منذ توفر البيانات، مما يشير إلى استمرار الاتجاه الصعودي للذهب وأهمية تنوع احتياطيات النقد الأجنبي، كما كان لهذا السلوك درجة معينة من التأثير على سوق الذهب.

هناك أيضا طلب التحوط. في هذه السنوات، تدهورت العلاقة بين القوتين الرئيسيتين، الولايات المتحدة والصين، ويستمر خطر الصراع الجيوسياسي في التصاعد. بل ليعلم كثير من الناس أن صفة التحوط لها طلب. بعد كل شيء، كما يقول المثل، السلام العتيقة، والفوضى الذهب جيدا. تاريخياً، عززت بعض أحداث الأزمات والصراعات الإقليمية ارتفاع أسعار الذهب.

خذ الأزمة المالية في عام 2008 ووباء التاج الجديد في عام 2020 كأمثلة. لقد أدت هذه الأحداث الكبرى ذات التأثيرات واسعة النطاق على العالم إلى عدم الاستقرار في الأسواق المالية إلى حد ما، بل وأدت إلى أزمة سيولة. أو أن الحرب الأهلية السورية، أو الحرب الليبية، أو حرب كوسوفو، أو حرب الخليج، أو غيرها من الصراعات الإقليمية سوف تصبح محفزات لارتفاع أسعار الذهب.

وفقاً للأوراق المالية الغربية لعدد من مراجعات الحرب، فإن أسعار الذهب العامة سترتفع بسبب الارتفاع قصير المدى في حالة النفور من المخاطرة قبل الحرب. وما لم تكن حرباً مفاجئة، فبعد أن يتضح وضع الحرب، سوف تتراجع أسعار الذهب. لذا فإن النفور من المخاطرة يشكل مصدر قلق. وهذا هو الاهتمام في هذه المقالة؛ على الرغم من أنه سيؤثر على سعر الذهب، إلا أن متانة هذا التأثير تحتاج أيضًا إلى النظر فيها على وجه التحديد.

على سبيل المثال، في عام 2020، أثار تفشي وباء التاج الجديد في أوائل شهر مارس حول العالم قلق الأسواق المالية، بل وتطور إلى أزمة سيولة. وفي هذه الحالة، تضررت أسواق الأسهم والسندات على حد سواء، في حين انخفض سعر الذهب نتيجة لذلك، متراكمًا انخفاضًا بنسبة 12.4٪ في الفترة من 9 إلى 19 مارس.

ثم مرة أخرى، أدى الصراع الروسي الأوكراني الذي اندلع في 24 فبراير 2022 إلى ارتفاع سعر الذهب لفترة وجيزة، ولكن بحلول 9 مارس، بدأ سعر الذهب في التراجع وتخلى عن معظم المكاسب التي حققها من اندلاع الحرب. الصراع في 15 مارس. وبمرور الوقت، أصبح السوق أقل اهتماما بأهمية الصراع الروسي الأوكراني وأكثر اهتماما بتأثيره على الاقتصاد العالمي.

وتظل ساحة المعركة الروسية الأوكرانية هي الجزء الأكثر وضوحاً من الوضع السياسي الدولي المتدهور اليوم. وعلى الرغم من أن روسيا اكتسبت بعض المزايا بشكل مؤقت، إلا أن الضغوط التي يمارسها حلف شمال الأطلسي لا تزال هائلة. قال الرئيس الفرنسي ماكرون إن أعضاء الناتو وحلفاء آخرين قد يفكرون في نشر قوات في أوكرانيا. ثم قال الرئيس الروسي فلاديمير بوتين إن محاولات التدخل الجديد في روسيا يمكن أن تؤدي إلى صراع واسع النطاق باستخدام الأسلحة النووية.

وهذا أفضل قليلاً في الشرق الأوسط من المسرح الروسي الأوكراني، لأنه لا يبدو أنه ستكون هناك حرب نووية واسعة النطاق. ثم هناك جنوب شرق الصين، حيث اتخذت السلطات الفلبينية وتايوان إجراءات استباقية في الآونة الأخيرة، وأرسلت الولايات المتحدة أسطولاً من خمس حاملات طائرات إلى شرق آسيا للبقاء على الهامش. لذا فإن التوتر في الوضع الدولي أدى أيضًا إلى زيادة الاتجاه نحو ارتفاع أسعار الذهب.

بالإضافة إلى ذلك، هناك قوى اقتصادية مختلفة لسوق الأوراق المالية، وهي في الأساس على مستوى عالٍ. في سوق الأوراق المالية، من الواضح أن وضع الكثير من المال أمر غير آمن إلى حد ما. ففي نهاية المطاف، تتبع سوق الأسهم العالمية بشكل أساسي سوق الأسهم الأمريكية؛ ترتفع سوق الأسهم الأمريكية، وتنخفض سوق الأسهم الأمريكية. وارتفاع الذهب، من ناحية أخرى، يظهر أيضًا أن رأس المال الكبير لارتفاع مخاوف سوق الأسهم، لهذا السبب لاتخاذ بعض إجراءات النفور من المخاطرة.

وفي الواقع فإن سبب سعر الذهب ليس سبباً واحداً أبداً، بل تتشابك هذه العوامل ويؤثر بعضها على بعض، مما أدى إلى تذبذب أسعار الذهب وارتفاعها. ويجب أن يتمتع هذا المستثمر بإدراك واضح فقط حتى يتمكن من اتخاذ القرار الاستثماري المناسب وفقًا لحالة السوق.

الاستجابة لارتفاع أسعار الذهب

في النمط العالمي الحالي، يحتاج سعر الذهب والتوقعات المستقبلية لسعر الذهب إلى النظر في عدد من العوامل، بما في ذلك سياسة الاحتياطي الفيدرالي، وأسعار الفائدة الحقيقية، وسلوك شراء الذهب من البنك المركزي، فضلاً عن العوامل الجيوسياسية والتاريخية. قريباً. لذلك، سيحتاج المستثمرون في استراتيجية الاستجابة لارتفاع أسعار الذهب إلى توخي المزيد من الحذر.

ووفقا لتوقعات السوق، سيقوم الاحتياطي الفيدرالي في عام 2024 بإجراء تخفيضات في أسعار الفائدة، مما يؤدي إلى انخفاض أسعار الفائدة الحقيقية، مما سيوفر الدعم لأسعار الذهب على المدى الطويل. حاليًا، يعكس السوق توقعات بنك الاحتياطي الفيدرالي بتخفيضات متعددة في أسعار الفائدة خلال العام، لذلك ستتأثر أسعار الذهب على المدى القصير بلعبة تخفيضات أسعار الفائدة المتوقعة. إذا كان التضخم بطيئًا في التراجع، فقد تتأثر توقعات تخفيضات أسعار الفائدة، مما سيؤدي إلى انخفاض قصير المدى في أسعار الذهب، ولكن قد يكون هذا وقتًا أفضل لشراء الذهب.

تشير الدراسات الاستقصائية الأخيرة إلى أن البنوك المركزية في جميع أنحاء العالم سوف تزيد من نسبة الذهب التي تحتفظ بها. وهذا يعني أن طلب البنك المركزي على الذهب يمكن أن يزيد، مما يوفر الدعم لأسعار الذهب. وعندما تقوم البنوك المركزية بشراء كميات كبيرة من الذهب، فإن الطلب على الذهب في السوق يزيد، مما يدفع سعر الذهب للأعلى.

وسيكون عام 2024 هو عام الانتخابات العامة في أكثر من 70 دولة ومنطقة حول العالم، بما في ذلك الولايات المتحدة. أظهرت التجارب السابقة أن عدم اليقين السياسي يمكن أن يدفع سعر الذهب إلى الارتفاع، خاصة عند وقوع أحداث مثل تصاعد الاحتكاك التجاري مع الصين. لذلك، إذا تم انتخاب ترامب واستمر في تبني سياسة صارمة تجاه الصين، فقد يؤدي ذلك إلى تدهور العلاقات الأمريكية الصينية، مما يؤدي إلى النفور من المخاطرة، والذي بدوره قد يؤدي إلى ارتفاع سعر الذهب.

بمعنى آخر، من المرجح أن تستمر هذه الموجة من ارتفاع أسعار الذهب لبعض الوقت. ومن خلال الخبرة التاريخية، فإن سوق الذهب الكبيرة تميل إلى أن تأتي من التفتت العالمي، واختلالات العملة، والاضطرابات المدنية في الولايات المتحدة. على الرغم من أن الذهب يعتبر عمومًا أحد أصول الملاذ الآمن، إلا أنه يجب دراسة ما إذا كان ينبغي للمستثمر العادي الاستثمار فيه أم لا.

أولا، تعتبر الأهداف الاستثمارية وتحمل المخاطر أمرا بالغ الأهمية. ثانيًا، يحتاج المستثمرون إلى فهم سوق الذهب والنظر في إيجابيات وسلبيات خيارات الاستثمار الأخرى. وبالإضافة إلى ذلك، يجب أن تؤخذ في الاعتبار عوامل مثل تكاليف الاستثمار والسيولة والإدارة.

بالإضافة إلى الذهب، يمكن للمستثمرين أيضًا التفكير في فئات الأصول الأخرى، مثل الأسهم والسندات والعقارات. كل فئة من الأصول لها خصائص المخاطر والعائد الخاصة بها، ويجب على المستثمرين إجراء مخصصات معقولة بناءً على ظروفهم الشخصية وأهدافهم المالية.

باختصار، على الرغم من ارتفاع سعر الذهب حاليًا، يمكن للمستثمرين الانتظار قليلاً. قد يتأرجح السوق بشكل متكرر بين توقعات خفض أسعار الفائدة وخيبة الأمل. إذا تراجع سعر الذهب بسبب خيبة الأمل، فقد يوفر ذلك للمستثمرين فرصة تخطيط. ومع ذلك، لا يزال الاستثمار في الذهب محفوفًا بالمخاطر، لذا يجب على المستثمرين توخي الحذر واختيار منصات ومؤسسات التداول الرسمية لتجنب الخسائر غير الضرورية.

| وقت | إمكانية | الأسباب |

| المدى القصير | واسطة | التوترات الجيوسياسية والتضخم وشراء البنوك المركزية المزيد من الذهب. |

| مصطلح متوسط | عالي | عدم اليقين الاقتصادي والتضخم واكتناز البنوك المركزية للذهب. |

| طويل الأمد | واسطة | التباطؤ الاقتصادي والتوترات وشراء البنوك المركزية للذهب. |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.