تجارة

حول إي بي سي

اريخ النشر: 2024-01-05

في سوق الاستثمار، إذا لم تتمكن من اختيار سهم فردي قوي، فلن تتمكن من تحقيق الربح فحسب، بل هناك احتمالية لخسارة المال. ولتجنب ذلك، تصبح الأموال خيارا جيدا. وبحسب الأهداف الاستثمارية، فإن من يرغب في الحصول على دخل ثابت طويل الأجل يمكنه اختيار صناديق السندات، ومن يرغب في الحصول على أرباح أعلى يمكنه اختيار صناديق الأسهم. لكن صناديق المؤشرات أقل اختيارا لأن معظم الناس لا يعرفون الكثير عنها. ولذلك، تقدم لك هذه المقالة دليلاً للاستثمار في صناديق المؤشرات، على أمل تقديم بعض المساعدة.

ما هو صندوق المؤشرات؟

ما هو صندوق المؤشرات؟

اسمه باللغة الإنجليزية هو صندوق الفهرس، ويمكنك أن ترى من الاسم أنه يتبع الفهرس. يمكن أن يكون هذا المؤشر هو مؤشر داو جونز الصناعي أو S&P 500. ويمكن أن يكون أيضًا مؤشرًا لصناعة معينة، مثل السكك الحديدية وشركات الطيران والتكنولوجيا والسلع الاستهلاكية وما إلى ذلك. يقوم مدير صندوق المؤشر بعد ذلك بشراء الأسهم أو الأوراق المالية وفقًا لهذا المؤشر لإنشاء محفظة مماثلة أو مطابقة بشكل أساسي للمؤشر.

يمكن إرجاع تاريخه إلى عام 1974. أصدر جون بوجر (جون بوجر) أول صندوق للمؤشر. وفي الوقت نفسه جلبت عائلة جديدة كاملة من الاستثمارات، وهي سلسلة الاستثمار السلبي. نظرًا لأن معظم صناديق المؤشرات تتبع المؤشر بشكل سلبي فقط دون إضافة أي تدخل بشري، فغالبًا ما يشار إليه على أنه صندوق سلبي.

وهو البديل من صندوق الاستثمار المشترك. وهذا يعني أنه ليست كل صناديق الاستثمار المشتركة هي صناديق مؤشرات، ولكن جميع صناديق المؤشرات يجب أن تكون صناديق استثمار مشتركة. ولكن على عكس صندوق الاستثمار المشترك، الذي يجمع الأموال لشراء سهم واحد فقط، يقوم صندوق المؤشر بتجميع الأموال لشراء جميع الأسهم في سوق الأسهم الأمريكية بأكمله.

ولأنه يحتفظ بكل أو معظم الأصول المدرجة في المؤشر الذي يتتبعه، فإنه يحقق تنويع المحفظة. وهذا يساعد على تقليل مخاطر أسهم أو قطاعات معينة، وبالتالي فإن صندوق المؤشر سيكون له تغطية أوسع ومخاطر أقل إلى حد ما.

وأيضًا لأنه يتم إدارته بشكل سلبي، فهذا يعني أن مديري الصناديق لن يتخذوا قرارات شراء وبيع متكررة. وبدلا من ذلك، سيحاولون إبقاء محفظة الصندوق متوافقة مع المؤشر المستهدف. وهذا هو السبب أيضًا في أن رسوم التداول لديها أقل بكثير مقارنة بالصناديق المُدارة بشكل نشط. وذلك لأنها لا تتطلب بحثًا معقدًا أو تداولات زمنية، ولكنها ببساطة تكرر أداء المؤشر.

الصندوق السلبي هو الصندوق الذي يتم قياسه بمؤشر ومن ثم تتم مطابقة المحفظة مع هذا المؤشر. يحتوي المؤشر على صيغة للحساب، والاستثمارات السلبية تتبع هذه الصيغة ببساطة لتتناسب. كم عدد المراكز التي ينبغي بناؤها في هذا المخزون وعدد المراكز التي ينبغي بناؤها في هذا المخزون. ثم عندما يحدث تغيير في الترجيح، يقوم المستثمر بتعديل المركز بشكل مناسب. طريقة التشغيل البسيطة هذه تجعل رسوم إدارتها أقل بكثير.

في الولايات المتحدة، تبلغ رسوم الإدارة للصندوق السلبي، المعروف أيضًا باسم صندوق المؤشر، حوالي 0.2٪ أو أقل سنويًا. ولهذا السبب هناك الكثير من الأشخاص الذين يختارون صناديق المؤشرات في السوق الأمريكية. وذلك لأن نفقات الاستثمار منخفضة للغاية وهناك أيضًا خطة لإعادة استثمار الأرباح، والتي تلبي بشكل أساسي جميع متطلبات المستثمرين على المدى الطويل فيما يتعلق بمكافحة التضخم.

هناك العديد من الدراسات ذات الصلة في الولايات المتحدة التي تثبت أنه على المدى الطويل، مثل أكثر من 10 سنوات، لن يكون أداء الاستثمارات النشطة أفضل بكثير من الاستثمارات السلبية، وأحيانًا أسوأ من الاستثمارات السلبية. إلى جانب حقيقة أن الاستثمارات النشطة لها رسوم إدارية عالية، يعتقد إله الأسهم وارن بافيت وآخرون أن المستثمرين الأذكياء لا ينبغي أن يتجهوا نحو الصناديق النشطة ذات الرسوم الإدارية المرتفعة.

مع وجود المزيد والمزيد من صناديق المؤشرات في السوق، أصبح اختيارها أكثر صعوبة. وهناك عدد لا بأس به من فئاتها، والتي تختلف عن بعضها البعض قليلاً. لذا، قبل أن يختار المستثمر واحدًا، يجب عليه أولاً معرفة نوع صندوق المؤشرات الأكثر ملاءمة لأهدافه الاستثمارية.

| صفات | وصف |

| مدى واسع | تمثيلي للغاية، ويعكس أداء الصناعة والسوق المتنوع. |

| تكلفة منخفضة | الرسوم المنخفضة تؤدي إلى خفض تكاليف المستثمرين مقابل الصناديق النشطة. |

| الاستثمار السلبي | يعكس الفهرس، ولا حاجة للإدارة النشطة. |

| شفافية عالية | محفظة شفافة، يمكن للمستثمرين التحقق من تخصيص الأصول في أي وقت. |

| تنويع المخاطر | تعمل الأسهم المتعددة على تنويع المخاطر، مما يقلل من تقلبات المحفظة بشكل عام. |

ما هي صناديق المؤشرات

عادة ما يكون المؤشر عبارة عن متوسط مرجح لسلسلة من الأسهم، والمؤشرات المختلفة لها معايير مختلفة لاختيار الأسهم التي يمكن أن تدخل في حساباتها. هناك العديد من الأنواع المختلفة للمؤشرات، لذلك هناك العديد من الأنواع المختلفة لصناديق المؤشرات. هناك ثلاث فئات شائعة لصناديق المؤشرات في السوق، المؤشرات ذات القاعدة العريضة، ومؤشرات الصناعة، ومؤشرات الإستراتيجية.

تعتمد المؤشرات واسعة النطاق كليًا على المؤشرات الموجودة بالفعل في السوق لوصف اتجاهات السوق، مثل CSI 300. SSE 50. CSI 500. وهكذا. إنه صندوق أسهم سلبي ومتكرر بالكامل لأداء السوق دون أي عوامل ذاتية.

وتتمتع بميزة القدرة على تغطية الأسهم الرئيسية في السوق بشكل شامل مع وجود خطأ تتبع صغير نسبيًا. إنها مناسبة للمستثمرين الذين يحتفظون بها لفترة طويلة ويتبعون استثمارًا بسيطًا وثابتًا. وخاصة بالنسبة للمستثمرين العاديين، فإن الاستثمار الثابت طويل الأجل في صناديق المؤشرات ذات القاعدة العريضة هو وسيلة منخفضة التكلفة ومنخفضة المخاطر للإدارة المالية.

تقوم مؤشرات القطاع باختيار الأسهم ضمن صناعة رأسية معينة، مثل مؤشرات الأدوية، والمؤشرات العسكرية، ومؤشرات السلع الاستهلاكية، ومؤشرات التكنولوجيا، وما إلى ذلك. بالمقارنة مع المؤشرات ذات القاعدة العريضة، تعد مؤشرات القطاعات أكثر ذاتية قليلاً، ولكنها أقل ذلك نسبياً.

والميزة هي أن المستثمرين يمكنهم التخصيص بشكل انتقائي للقطاعات التي يهتمون بها أو المتفائلون بها. مناسبة للمستثمرين الذين يفهمون ديناميكيات صناعة معينة ولديهم قدرات بحثية صناعية، ويمكن استخدام مؤشرات القطاعات لتتبع تطور قطاع معين بشكل أكثر دقة.

تعتمد مؤشرات الإستراتيجية على مفهوم استثمار العوامل، حيث يتم تشكيل المؤشر عن طريق اختيار الأسهم ذات معايير محددة، مثل صناديق الأرباح، والصناديق الأساسية، وصناديق القيمة، وما إلى ذلك. تعتبر مؤشرات الإستراتيجية ذاتية نسبيًا، حيث يقوم مديرو الصناديق بالاختيار والترجيح وفقًا لمعايير وخوارزميات مختلفة.

وتتمثل ميزتها في قدرتها على البحث عن أسهم واعدة نسبيًا من خلال استراتيجيات محددة وتحقيق عوائد تتجاوز متوسط السوق. إنها مناسبة للمستثمرين الذين لديهم بعض الخبرة الاستثمارية والذين هم على استعداد لتحقيق عوائد زائدة، ويمكنهم اختيار مؤشرات استراتيجية مختلفة وفقًا لتفضيلاتهم الشخصية للمخاطر.

بالنسبة للمستثمرين العاديين، يوصى باقتراح مؤشر واسع النطاق لأنه عادة ما يكون أكبر حجما، مع انخفاض تكاليف الاستثمار وخطأ تتبع صغير نسبيا. عند اختيار صندوق مؤشر واسع النطاق، يمكن مراعاة عوامل مثل الحجم ومعدل الرسوم وخطأ التتبع.

كلما كان النطاق أكبر، كلما كان ذلك أفضل، وكلما انخفض المعدل، كان ذلك أفضل، في حين أن خطأ التتبع لا يختلف كثيرًا بين شركات التمويل العام. يعد الاستثمار الثابت طويل الأجل في صناديق المؤشرات ذات القاعدة العريضة منخفضة التكلفة طريقة استثمار بسيطة وفعالة للمستثمرين العاديين.

كيفية شراء صناديق المؤشرات

كيفية شراء صناديق المؤشرات

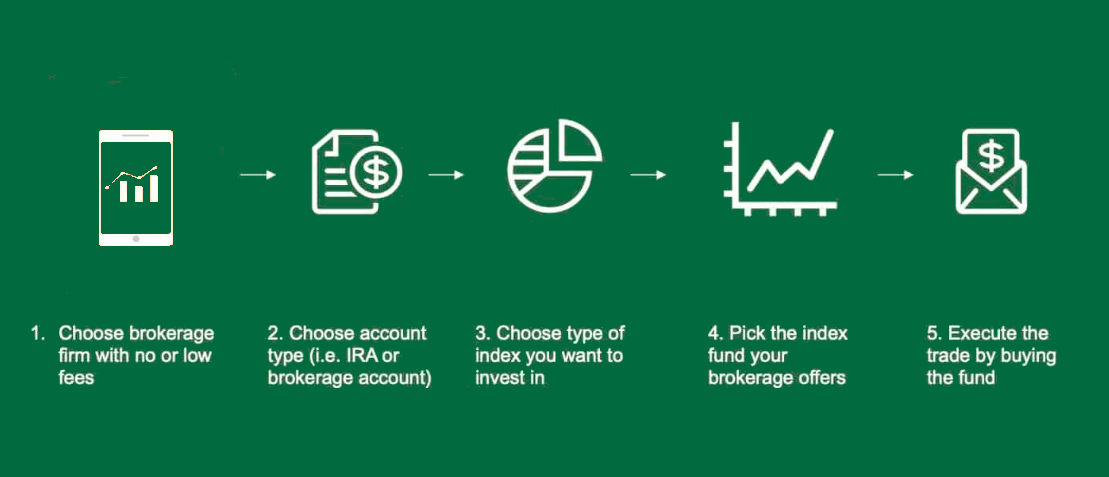

لشراء صندوق مؤشر، عليك أولاً اختيار وسيط حسن السمعة للتأكد من أنه يقدم خدمة شراء صناديق المؤشر. ثم قم بالدخول والتسجيل للحصول على حساب وساطة الأوراق المالية كما هو مطلوب، واستخدم الأدوات والمعلومات المتوفرة داخل حساب الوساطة للبحث عن صناديق المؤشرات المختلفة. خذ بعين الاعتبار الأهداف الاستثمارية للصندوق والرسوم والأداء التاريخي وفئات الأصول المحتفظ بها لاختيار صندوق يلبي الأهداف الاستثمارية.

حدد المبلغ الذي تخطط لاستثماره وعدد المرات. يمكنك استثمار مبلغ مقطوع أو اختيار استثمار مبلغ ثابت على فترات منتظمة لتنويع تقلبات السوق. حدد موقع صندوق المؤشر الذي تختاره داخل حساب الوساطة الخاص بك، وأدخل الكمية والسعر المراد شراؤه، ثم قم بوضع أمر شراء.

إذا اخترت استثمار مبلغ ثابت، فحدد المبلغ الذي تخطط لاستثماره، وتكرار الاستثمار، ومدة الاستثمار. على سبيل المثال، يمكنك اختيار استثمار مبلغ معين من المال على أساس شهري منتظم. ابحث عن صندوق المؤشر المفضل ضمن حساب الوساطة وقم بإعداد أمر استثمار ثابت. يمكنك اختيار تاريخ محدد من الشهر والمبلغ المراد استثماره. قم بتأكيد أمر الاستثمار الثابت للتأكد من إعداد الأمر وفقًا لخطة الاستثمار. يقدم بعض الوسطاء أيضًا ميزة محاكاة الاستثمار، والتي تسمح لك باختبار خطة الاستثمار الخاصة بك قبل الاستثمار الحقيقي.

مراقبة أداء محفظتك بانتظام. قد تكون هناك حاجة إلى تعديلات المحفظة أو إعادة التوازن عندما تتغير ظروف السوق. إذا كان صندوق المؤشر الذي تختاره يدفع أرباحًا أو توزيعات، فيمكنك اختيار إعادة استثمار الجزء النقدي منه في الصندوق لزيادة مركزك. كن على علم بأنه قد تكون هناك بعض التكاليف المرتبطة بشراء صندوق مؤشر، مثل عمولات التداول ورسوم إدارة الصندوق. تأكد من فهم هذه الرسوم وأخذها بعين الاعتبار لإدارة استثماراتك بشكل أفضل.

يمكن للاستثمار الثابت في الصناديق أن يقلل من تأثير تقلبات السوق على محفظتك الاستثمارية عن طريق تنويع تقلبات السوق على مدى فترة طويلة من الزمن وشراء أسهم الصندوق بالتساوي. تأكد من فهم الرسوم وتفاصيل تنفيذ برنامج الاستثمار الثابت لإدارة استثماراتك بشكل أفضل.

توقيت تعديل وضع صندوق المؤشر

عادة ما يتم تحديد توقيت تعديل مركزها من خلال استراتيجية الاستثمار الخاصة بشركة إدارة الصناديق وقواعد المؤشر الذي ينوي الصندوق تتبعه. ستقوم معظم صناديق المؤشرات بإجراء تعديلات في نهاية كل يوم تداول للتأكد من أن ممتلكاتها تظل متوافقة مع المؤشر الذي تتبعه. يمكن أن يشمل ذلك الشراء والبيع بناءً على التغيرات في مكونات المؤشر.

قد تختار بعض صناديق المؤشرات مراجعة وتعديل محافظها الاستثمارية على أساس ربع سنوي أو نصف سنوي، إما استجابة للتغيرات في المؤشر أو التقييم الجديد لمدير الصندوق لظروف السوق. لا تزال صناديق المؤشرات الأخرى قد تختار إجراء تعديل كبير في نهاية كل عام للتأكد من أن محافظها الاستثمارية متوافقة مع أهدافها الاستثمارية طويلة الأجل.

إذا كان المؤشر الذي يتم تتبعه يحتوي على تعديلات تأسيسية دورية خاصة به، فقد يقوم صندوق المؤشر بتعديله وفقًا لذلك عند حدوث تلك التعديلات. على سبيل المثال، قد تتم إعادة توازن بعض المؤشرات على أساس سنوي. يرجى ملاحظة أن التوقيت الدقيق ووتيرة إعادة التوازن قد يختلفان حسب شركة الصندوق ومنتج الصندوق. بالإضافة إلى ذلك، تتبنى بعض صناديق المؤشرات استراتيجية "الاحتفاظ حتى تاريخ الاستحقاق"، حيث تحتفظ بجميع مكونات المؤشر لأطول فترة ممكنة ولا تقوم بإجراء التعديلات إلا عند إعادة توازن المؤشر.

يجب على المستثمرين قراءة وثائق الصندوق ذات الصلة، وخاصة نشرة الإصدار (النشرة) والتقرير السنوي، بعناية عند شراء صندوق مؤشر للحصول على معلومات مفصلة حول استراتيجية نشر الصندوق.

| اسم الصندوق | الحد الأدنى للاستثمار | نسبة النفقات | عائد سنوي لمدة 10 سنوات |

| أسهم أدميرال لصندوق فانجارد 500 (VFIAX) | 3000 دولار | 0.04% | 11.90% |

| صندوق مؤشر فيديليتي ناسداك المركب (FNCMX) | 0 دولار | 0.03% | 14.50% |

| صندوق مؤشر فيديليتي 500 (FXAIX) | 0 دولار | 0.02% | 11.90% |

| صندوق فانجارد إجمالي مؤشر سوق الأوراق المالية أدميرال (VTSAX) | 3000 دولار | 0.04% | 11.30% |

| صندوق مؤشر شواب ستاندرد آند بورز 500 (SWPPX) | 0 دولار | 0.02% | 11.90% |

| صندوق شواب الإجمالي لمؤشر سوق الأسهم (SWTSX) | 0 دولار | 0.03% | 11.20% |

| صندوق شواب الأساسي لمؤشر الشركات الأمريكية الكبيرة (SFLNX) | 0 دولار | 0.25% | 10.70% |

| صندوق مؤشر USAA Victory Nasdaq-100 (USNQX) | 3000 دولار | 0.45% | 17.00% |

| صندوق الإخلاص الإجمالي للسندات (FTBFX) | 0 دولار | 0.45% | 2.30% |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص معين.