發布日期: 2025年11月05日

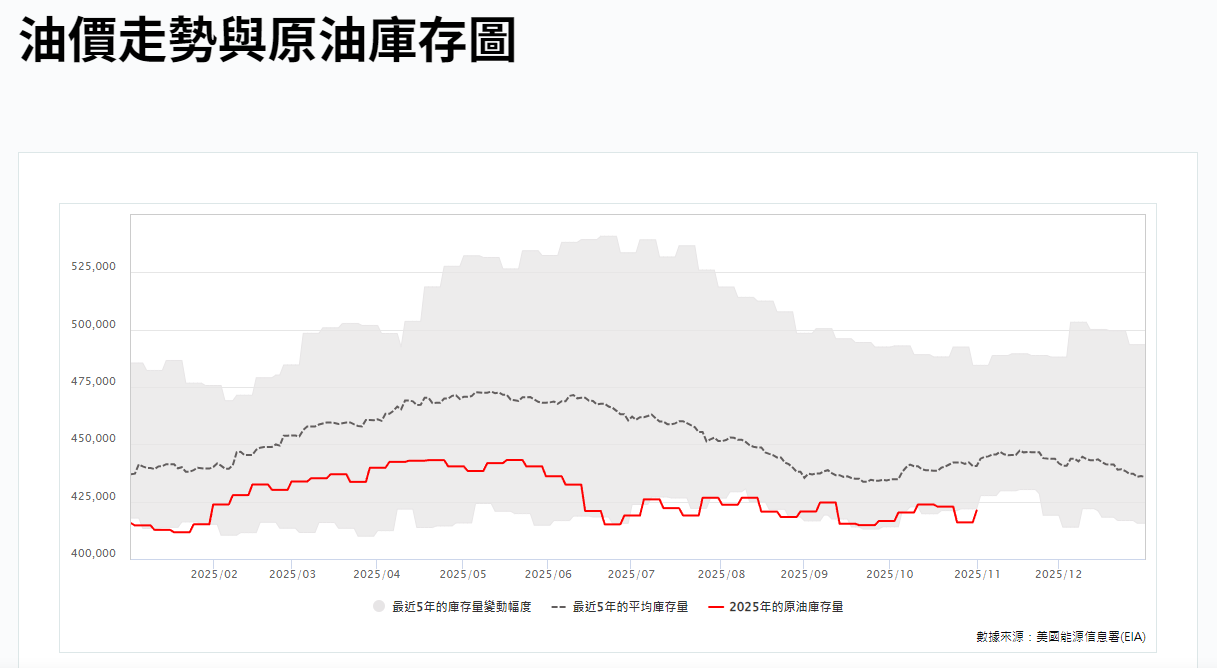

截至2025年10月31日當週,根據美國能源資訊署(EIA)發布的報告,美國原油及相關產品庫存數據如下。

原油庫存

總庫存(商業原油庫存):激增520.2萬桶,總量升至4.212億桶,創7月以來最大單週增幅,遠高於市場預估的60萬桶增量。

戰略石油儲備:增加9.8萬桶,總量升至3.958億桶,為連續第15週補庫,繼續刷新2022年11月以來最高水準。

俄克拉荷馬州庫欣原油庫存:加30萬桶,至約2,286萬桶,結束前兩週連降勢頭,顯示交割地庫存壓力再度回升。

成品油庫存

汽油庫存:減少472.9萬桶,至2.06億桶,遠超市場預期的110萬桶降幅,為連續第五週下降,顯示終端需求韌性仍存。

精煉油庫存:減少64.3萬桶,連續第二週下降,降幅略低於前一周的147.9萬桶。

產量與利用率

原油產量:日均產量增加0.7萬桶,至約1,365萬桶。這一產量水準維持在美國歷史產量的高點附近。

煉油廠利用率:較前一周下降0.6個百分點,至86%,結束此前三週連升勢頭,顯示秋檢尾聲設備檢修與故障擾動仍在,煉廠復工節奏放緩。

原油進出口

原油進口:增加86.7萬桶,過去四週平均進口量為560萬桶/日,但仍較去年同期下降7.3%。

原油出口:微增加0.6萬桶/日,上升至約436.7萬桶/日,持續穩居400萬桶/日以上的高位區間,顯示海外市場對美油需求的韌性。

| 時間 | 公布值 | 預測值 | 前值 | 多空影響 |

| 2025年11月5日 | -520.2 | 60.3 | -685.8 | 利多 金銀 原油 加元 |

| 2025年10月29日 | -685.8 | -21.1 | -96.1 | 利多 金銀 原油 加元 |

| 2025年10月22日 | -96.1 | -120.5 | 352.4 | 利空 金銀 原油 加元 |

| 2025年10月17日 | 352.4 | 23.3 | 371.5 | 利空 金銀 原油 加元 |

| 2025年10月8日 | 371.5 | 188.5 | 179.2 | 利空 金銀 原油 加元 |

| 2025年10月1日 | 179.2 | 104.8 | -60.7 | 利空 金銀 原油 加元 |

| 2025年9月24日 | -60.7 | 23.5 | -928.5 | 利多 金銀 原油 加元 |

註:不同統計口徑或數據修訂可能導致細微偏差,建議以美國能源資訊署官方最終數據為準。

對油價的影響

短期內,油價將維持震盪格局。上行風險主要來自地緣政治衝突導致的供應中斷;下行風險則源自於全球經濟成長放緩可能引發的需求疲軟,以及OPEC+ 後續的產量政策。此外,美國煉廠在秋季檢修結束後的復工進度,也將直接影響原油的去庫速度。

對加元的影響

加元未來的走勢不容樂觀。除了油價帶來的不確定性,美加兩國的貨幣政策差異是主要壓制因素。加拿大央行已先於美聯儲進入降息週期,導致兩國利差可能維持甚至擴大,這會使加元在匯率上承受壓力。

對能源股的影響

油價預期下修直接壓低整個能源板塊的風險偏好,上游盈利模型重估令權重股跑輸大盤,資金被迫降低倉位;中下游因裂解價差擴張獲得相對配置,板塊內部輪動加速,指數波動放大。若弱勢持續,產業回購與併購預期升溫,或提供估價底;中期關注資本支出收縮訊號,供應端收縮邏輯一旦確立,整體估值可望快速修復。

去庫節奏

煉廠秋檢結束後開工率預計回升,但冬季出行需求驟降將抵銷加工增量。汽油消費步入淡季,預計將從去庫轉為累庫。若出口維持高位,原油庫存壓力或略為緩解,但整體基本面轉弱將壓制WTI月差走平,油價中樞面臨下行壓力。

供應變數

OPEC+內部配額執行面臨挑戰,部分成員國潛在增產風險不容忽視。同時非OPEC國家產量穩定成長,巴西新產能持續釋放,美國產量維持高位。這些因素共同構成供應側壓力,可能壓縮布倫特與WTI價差。

宏觀分析

美國通膨數據與聯邦儲備政策預期將直接影響美元走勢與油價波動;中國經濟刺激政策規模則決定需求面情緒。這兩大因素將共同塑造未來數週油價波動區間,供需基本面因素可能暫居次要。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。