發布日期: 2025年10月10日

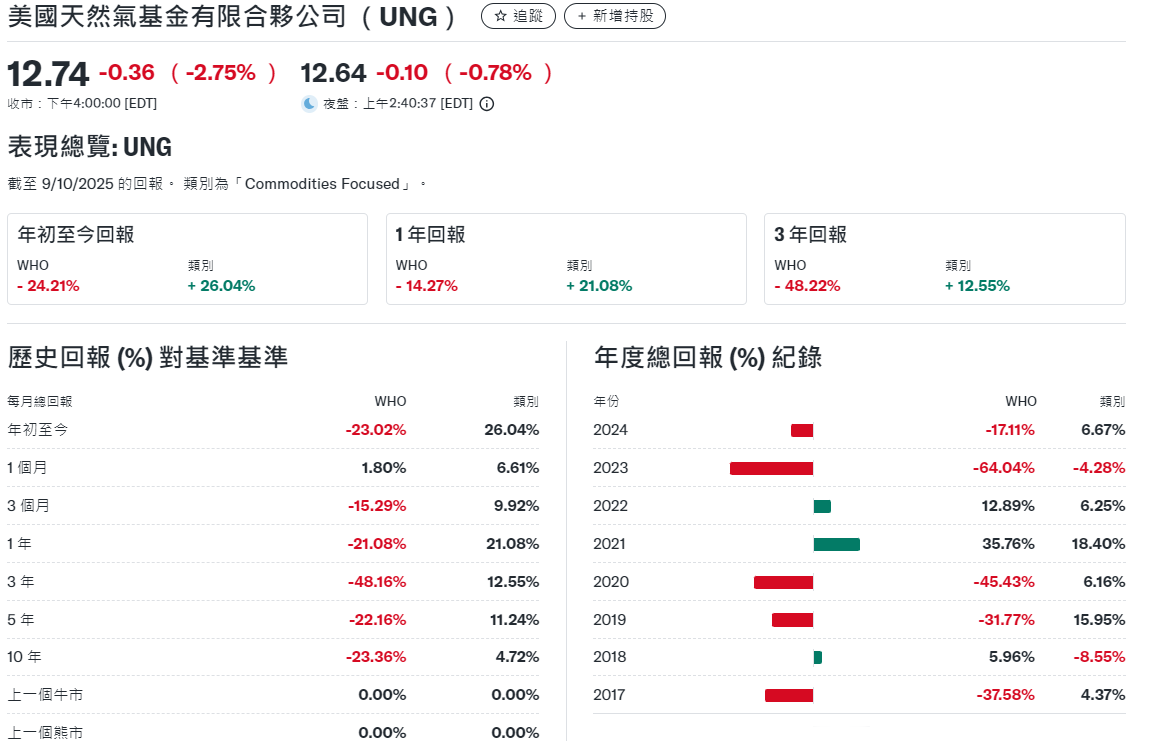

近期,天然氣市場波動頻繁,引發了投資者對相關投資工具的高度關注。其中, UNG ETF表現特別引人注目,其價格大幅下跌,引發市場討論。作為一隻追蹤天然氣期貨的交易型基金,它的波動不僅反映了天然氣價格本身的變化,也揭示了基金結構和操作策略對投資回報的深遠影響。

| 因素類別 | 具體影響 |

| 市場結構 | 順價結構導致滾動合約成本,拖累基金淨值 |

| 價格波動 | 天然氣價格受多因素影響,波動加劇 |

| 基金費用 | 管理費和交易成本影響UNG ETF表現 |

| 長期表現 | 歷史報酬低,長期持有風險高 |

它主要投資天然氣的近月期貨合約。在順價結構市場裡,遠期合約的價格通常比近月合約高。為了繼續持有這些合約,它需要把快到期的合約換成下個月的合約。

但這樣做會帶來幾個問題:

每次換約可能都得花更高的價格買入,產生「滾動成本」。

這些成本會讓基金的淨資產價值慢慢下降。

長期來看,這也是為什麼它的表現總是低於預期的一個主要原因。簡單說,投資的時候,得注意滾動成本對長期收益的影響,別只看短期波動。投資者如果忽視這些內在成本,可能在不知不覺中承擔更高風險。

| 指標 | 數據或說明 |

| 年化報酬率 | -13.70% |

| 最大回撤 | -99.85% |

| 長期風險 | 長期持有UNG ETF 風險極高,可能大幅虧損 |

| 投資建議 | 謹慎評估投資策略,關注短期機會同時注意長期風險 |

重點總結:

它可能在短期提供交易機會,但長期表現不佳。

投資者應避免僅追求短期收益而忽略結構性風險。

建議結合其他投資策略,分散風險,降低單一品種損失可能性。

如果想參與天然氣市場,但又不想承受UNG帶來的高波動和結構性風險,可以考慮一些更穩健的方式:

能源類股票ETF :例如XLE,這類基金會投資一籃子能源公司股票,不會像單獨的天然氣期貨那樣起伏劇烈。這樣既能跟著天然氣產業賺點機會,也分散了風險。

天然氣生產公司股票:直接買天然氣公司股票,也是參與市場的一種方式。公司獲利會受天然氣價格和營運狀況影響,但相對ETF來說,波動沒那麼直接,長期來看更平穩一些。

此外,也可以考慮投資一些混合能源基金或債券類產品,讓你的投資組合更平衡。在不同市場環境下,這樣的組合更容易穩住收益,不會因為單一品種大漲大跌而影響太多。

UNG ETF的下跌源自於天然氣市場的順價結構、價格波動、基金費用及長期表現風險。投資人在考慮入場前,應充分了解這些因素,合理規劃投資策略。對於尋求穩定收益或長期投資的投資者而言,它需謹慎操作,並可結合替代工具降低潛在風險。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。