發布日期: 2025年09月18日

更新日期: 2025年10月09日

在外匯交易中,「隔夜利息」(Swap或庫存費)是每位投資者都必須了解的重要概念。對於初學者來說,它可能是一個陌生的術語,但在長期持倉或套利策略中,它可能直接影響交易成本和收益。本章將從基礎概念、計算原理、實操範例到策略運用,全面解析它的奧秘。

隔夜利息(Swap),又稱庫存費,並非傳統手續費,而是基於兩種貨幣利率差的一種資金成本或收益。當投資者在外匯交易中持倉過夜,系統會在結算時間自動計算這筆費用或收益。

1.基本規律:

持有高利率貨幣的多頭→ 可能賺取利息

持有低利率貨幣的多頭→ 可能支付利息

舉例說明:假設投資者買入歐元/美元(EUR/USD):

本質操作:借入美元,存入歐元。

若歐元利率高於美元利率→ 持倉過夜可能收取利息;

若美元利率高於歐元利率→ 需要支付利息。

因此,隔夜利息不是一成不變的,而是跟隨全球利率環境與交易方向動態調整。

關鍵提醒:無論是日內短線,還是長期波段,只要跨越收盤時間,它就會生效。

2.影響

①短線交易者<br>即使只持倉1 天,也可能被收取或賺取利息。

②中長線投資者<br>部位持有時間越長,利息的累積影響越大。

在某些情況下, Swap 成本甚至會超過點差與手續費,直接決定交易損益。

👉真實案例<br>投資者A在EUR/USD 上方向做對了,浮盈300 點;但因長期持有低利率貨幣,每天被收取-20美元Swap,最終盈利大幅縮水。

許多投資人往往忽略這一點,結果明明方向做對了,但因利息成本過高,最終導致虧損或利潤被吞噬。

它的根源在於各國中央銀行的利率政策。每種貨幣都有其對應的利率,它直接反映了該國經濟狀況、通膨壓力和貨幣政策方向。例如:

美國美元(USD):利率較高,偏向收益性貨幣

日圓(JPY):利率長期偏低甚至為負,是典型的低成本融資貨幣

澳元(AUD)、紐元(NZD):利率歷史上較高,是高收益貨幣,適合套息交易。

當買入美元、賣出日圓時,相當於用成本極低的日圓資金購買高收益的美元資產,銀行和券商則根據這個利率差給結算隔夜利息。

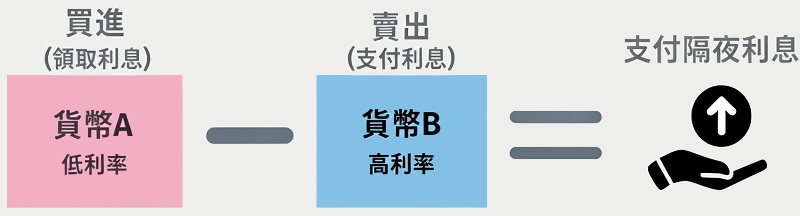

公式簡化理解:

買高利率貨幣/ 賣出低利率貨幣→ 收益

買進低利率貨幣/ 賣出高利率貨幣→ 成本

在了解它的基本原理後,交易者最關心的問題是:到底怎麼計算?我每天會被扣多少錢?現在,我們將從公式推導到實盤案例,逐步揭開Swap的計算邏輯。

1.基本公式

一般來說,其計算公式如下:

其中:

買賣掉期利息:這是由外匯平台或券商提供的,表示每單位貨幣的隔夜利息。它通常以點數(Pips)表示。

合約單位:合約規模,通常1標準手= 100.000基礎貨幣。

手數:持倉手數,表示交易的規模。

持倉天數:部位跨夜的天數

⚠️ 注意:實際計算中,券商會加入點差、流動性溢價等調整,因此理論值與實際值可能有差異。

2.與持倉時間的關係

隔夜利息是按天計算的,持倉時間越長,累積影響越大:

持有10天:利息× 10

持有30天:利息× 30

持有1年:利息× 360 或365

這也是為什麼有些套利交易者(Carry Traders)會專門尋找高利差貨幣對,持有數月甚至數年,依靠利息滾雪球。

舉例說明:假設投資人買進1標準手歐元兌美元(EUR/USD),掉期利息-9.4點,持有天數1天,計算如下:

| 專案 | 金額 | 說明 |

| 買入庫存費 | -9.4點 | 每天的掉期利息 |

| 合約單位 | 1標準手= 100,000歐元 | 交易規模 |

| 手數 | 1手 | 交易手數 |

| 持倉天數 | 1天 | 持倉時間 |

| 每點價值 | 9.09美元 | 每點價值= (100,000 × 0.0001) / 1.10 |

| Swap | -85.45美元 | -9.4 × 9.09 |

在外匯交易中,Swap的計算不僅涉及利率差,還受到當季、三倍利息日和券商調整等因素影響。掌握這些細節,對於長期持倉或套利策略尤其關鍵。

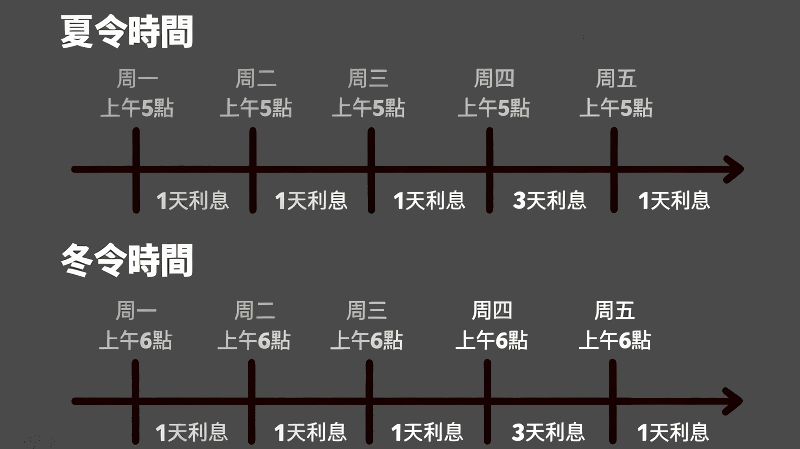

1.時令影響:夏令時與冬令時

值得注意的是, Swap的結算時間因夏令時和冬令時不同而變化:

| 時令 | 結算時間(台北時間) |

| 夏令時 | 5:00 |

| 冬令時 | 6:00 |

小提示:交易者需依季節調整交易策略,避免因結算時間差導致意外利息成本或收益。

2.三倍利息日(Triple Swap)

外匯市場通常以T+2 結算,即交易兩天後結算資金。

①三倍利息日原理

每週三為“三倍利息日”,因為週末(週六、週日)雖然休市,但資金仍佔用帳戶。

券商會一次結算三天的隔夜利息。

例如, AUD/JPY 的正常日利息為每手+7 美元。但在周三,由於市場慣例,其Swap會增加三倍,即每手達到+21 美元。具體如下:

| 貨幣對 | 正常每日利息 | 週三利息(Triple Swap) |

| AUD/JPY | +7 美元/手 | +21 美元/手 |

套利策略:

可在周二收盤前建倉,持倉至週四早晨再平倉,即可取得三倍利息。

⚠️ 注意風險:若遇央行利率決議或突發事件,匯率波動可能遠超過利息收益。

3.券商的實際調整

在理論計算之外,實際交易中券商可能會調整Swap ,原因包括:

①銀行間報價差異

②流動性成本

③做市商加減點差

ECN 券商:Swap 更接近市場真實利率差。

做市商券商:可能在利率基礎上加減點差。

💡實用建議:

交易前,請務必在MT4/MT5 平台查詢Swap Long / Swap Short資料。

定期關注券商公告,確認是否有利息調整。

在外匯交易中,隔夜利息(Swap)的正負取決於你買入和賣出的貨幣利率差。當你買入的貨幣利率高於賣出的貨幣利率時,就會獲得正利息;反之,則支付負利息。

1.貨幣利率差決定利息方向

每筆外匯交易都涉及兩種貨幣。例如:

買入EUR/USD :相當於「買入歐元、賣出美元」。

如果歐元利率高於美元利率→ 獲得正利息

如果歐元利率低於美元利率→ 支付負利息

📌關鍵點:隔夜利息本質上是藉入低利率貨幣購買高利率貨幣的利率差收益。

2.正利息的條件

正利息通常發生在以下情況:

買進高利貨幣:買進利率高的貨幣,賣出利率低的貨幣→ 收取利息

賣出低利貨幣:賣出利率低的貨幣,買利率高的貨幣→ 收取利息

①買入AUD/JPY

舉例說明:假設澳大利亞的利率為3.5%,日本的利率為0.1%。當買入AUD/JPY時,實際上是在買入高息的澳元並賣出低息的日圓。具體如下:

| 專案 | 金額 | 說明 |

| 匯率假設 | 1 AUD = 80 JPY | 假設匯率 |

| 持倉金額 | 100,000 AUD | 交易規模 |

| 匯率換算 | 8,000,000 JPY | 100,000 AUD 換算成日圓 |

| 澳大利亞利率 | 3.50% | 澳大利亞年利率 |

| 日本利率 | 0.10% | 日本年利率 |

| 利率差 | 3.40% | 3.5% - 0.1% |

| 持倉天數 | 1 天 | 持倉時間 |

| 每天利息收益 | 94.52 JPY | (8,000,000 × 3.4%) / 365 |

分析:買進高利的澳元、賣出低利的日圓→ 獲得正利息收益。

②賣出USD/JPY

舉例說明:假設美國的利率為1.5%,日本的利率為0.1%。當賣出USD/JPY時,實際上是在賣出高息的美元並買入低息的日圓。具體如下:

| 專案 | 金額 | 說明 |

| 匯率假設 | 1 USD = 110 JPY | 假設匯率 |

| 持倉金額 | 100,000 USD | 交易規模 |

| 匯率換算 | 11,000,000 JPY | 100,000 USD 換算成日圓 |

| 美國利率 | 1.50% | 美國年利率 |

| 日本利率 | 0.10% | 日本年利率 |

| 利率差 | -1.40% | 0.1% - 1.5% |

| 持倉天數 | 1 天 | 持倉時間 |

| 每天利息收益 | -40.38 JPY | (11,000,000 × -1.4%) / 365 |

分析:賣出高利美元、買進低利日圓→ 產生負利息(需支付)。

3.多頭與空頭部位的利息差異

不同方向,利息可能正負相反:

買入AUD/JPY → 借日圓、存澳元→ 獲得利息

賣出AUD/JPY → 借澳元、存日圓→ 支付利息

重點:同一個貨幣對,不同方向部位的利息可能截然不同。

4.正利息與負利息的實戰意義

正利息:持倉本身每天有額外收益,趨勢若有利,可實現「雙重獲利」。

負利息:持倉每天被扣費,若趨勢逆轉,更容易虧損。

建議:交易者需要綜合考慮,不應單純被「賺利息」誘惑,也不能忽視「利息消耗」。

在外匯交易中, Swap不僅影響持倉成本,也可以成為交易策略的重要組成部分。透過合理運用套利交易、最佳化策略和區分短期/長期交易,交易者可以有效管理隔夜利息,以實現收益最大化。

1.套利交易(Carry Trade)

核心概念:套利交易是一種利用不同貨幣利率差來賺取利息的策略。買高利率貨幣、賣出低利率貨幣,在持有部位期間取得利息差收入。

舉例說明:假設日圓(JPY)的利率為0.5%,而澳元(AUD)的利率為4.5%。如果假設交易者持有100.000單位的AUD/JPY頭寸,則具體如下:

| 專案 | 金額(澳元) | 說明 |

| 頭寸規模 | 100,000 | 交易者持有的AUD/JPY部位規模 |

| 年利率差 | 4.00% | 澳元利率- 日圓利率 |

| 年收益 | 4,000 | 100,000 × 4.0% = 4,000 |

| 日收益 | 10.96 | 4,000 ÷ 365 ≈ 10.96 |

分析:如果持有一年,可獲得約4,000 美元的利息收入,同時還可享受匯率波動帶來的獲利機會。

2.優化交易策略

①選擇合適貨幣對

利率差最大化:優先買入利率高的貨幣、賣出利率低的貨幣,可獲得更高收益。

風險評估:高利率貨幣可能波動性大,需考慮匯率風險及經濟數據影響。

②避免高成本持倉時間

週四持倉:週四Swap為平時三倍(含週六、週日兩天利息),高成本貨幣對需謹慎持倉。

夏令時與冬令時:注意結算時間變化,確保平倉或開倉時機正確。

③使用特殊帳戶類型

免隔夜利息帳戶(Swap-Free / 伊斯蘭帳戶) :如EBC外匯平台就提供免除該帳戶,適合不想承擔Swap成本的交易者。

3.短期交易與長期交易

①短期交易

影響小:日內交易者一般不持倉過夜,隔夜利息成本較低。

彈性高:關注短期價格波動,透過快速進出市場獲取利潤。

②長期交易

利息累計顯著:隨著持倉時間增加,可成為長期收益的重要來源。

長期收益範例:長期持有AUD/JPY,交易者可在匯率波動的同時獲得穩定Swap收入,增加整體獲利。

它在交易策略中扮演重要角色,可透過套利交易賺取利息差。

優化策略可避免高成本持倉時間,同時可選擇免隔夜利息帳戶降低成本。

對短期交易者,影響較小;對長期交易者,利息累積效應顯著,可成為重要收益來源。

💡實戰提示:在製定交易策略時,將利率差、持倉時間和匯率波動結合考慮,方能實現利息與匯率的「雙重盈利」。

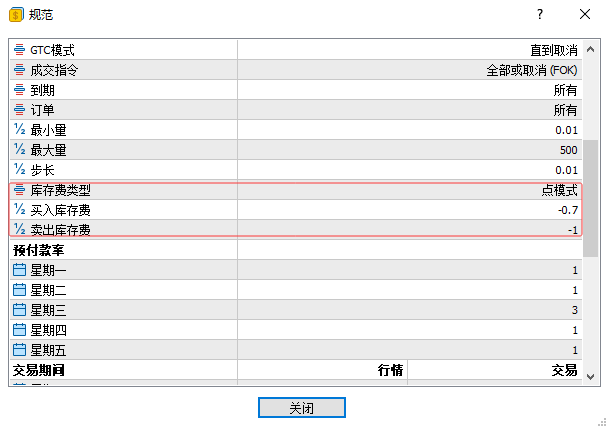

在掌握了Swap的計算公式與基本原理之後,交易者還需要知道:實際操作中,交易平台是如何執行的?因為理論與實踐之間,往往存在微妙差異。

1.查詢隔夜利息的途徑

①交易平台查詢

在MT4/MT5 → “市場報價→ 規格”中查看買單/賣單庫存費。

②券商官網

多數券商會在官網公佈最新Swap 費率表,方便長期追蹤。

③模擬帳戶驗證

開設模擬帳戶,持倉一晚,觀察實際Swap 扣費或收益。

④比價策略

不同券商同一貨幣對Swap 可能差距20%-50%,長期套利需選擇利率優勢券商。

2.平台查詢操作步驟

① MT4平台

開啟MT4 平台→ “市場報價(Market Watch)”。

右鍵選擇某種品種→ 點選規格(Specification) 。

查看:

買單庫存費:多頭部位Swap

賣單庫存費:空頭部位Swap

結算方式:每日結算,週三三倍利息

②MT5 平台

操作與MT4 類似:

市場報價視窗→ 右鍵品種→ 規格→ 查看:

買入庫存費

賣出庫存費

⚠️ 注意事項:

同一貨幣對,多空方向的利息可能差異很大,甚至一正一負。

展示方式可能是“點數(points)”,需要換算成實際貨幣金額。

1.日內交易/當衝

不持倉過結算時間,即可避免產生隔夜費用。

2.免隔夜利息帳戶(Swap-Free / 伊斯蘭帳戶)

依伊斯蘭教法規定,不收取或支付任何利息。

例如EBC 外匯平台提供此類帳戶,可免除隔夜利息。

3.CFD 型Prop Firm 帳戶

有些自營交易商提供免過夜費條件,適合策略套利。

Q1:隔夜利息每天都會計算嗎?

是的,週三為「三倍日」。

Q2:為什麼有時是正的?

當你買高利率貨幣、賣出低利率貨幣。

Q3:庫存費什麼時候要扣?

在每日結算時間(夏令時間5:00 / 冬令時6:00)。

Q4:三倍日怎麼算?

週三結算時,包含當天+ 週六+ 週日,一次性計算三天利息。

隔夜利息看似微不足道,卻直接關係到長期交易收益。它既可能成為你穩定的利潤來源,也可能成為意外的代價。瞭解利率差、結算時間和平台規則,是每位交易者必須掌握的技能。

策略要點:

精準計算每筆交易的潛在利息成本與收益

利用高利率貨幣創造長期收益

注意週三結算與夏令時/冬令時差異

利息策略結合價格走勢,建構完整交易策略

核心理念:在外匯市場中,價格波動以外的「隱形利息」同樣重要。掌握它,你就掌握了交易策略的另一個隱形槓桿。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。