發布日期: 2025年09月19日

更新日期: 2025年10月09日

在金融世界裡,有一個關鍵概念常常被投資者忽視,但它深刻影響交易效率、投資成本和風險水平,這就是 流動性(Liquidity)。本文將從基礎概念、衡量指標、實際應用到潛在風險,全面解析,幫助投資人建立正確的金融認知。

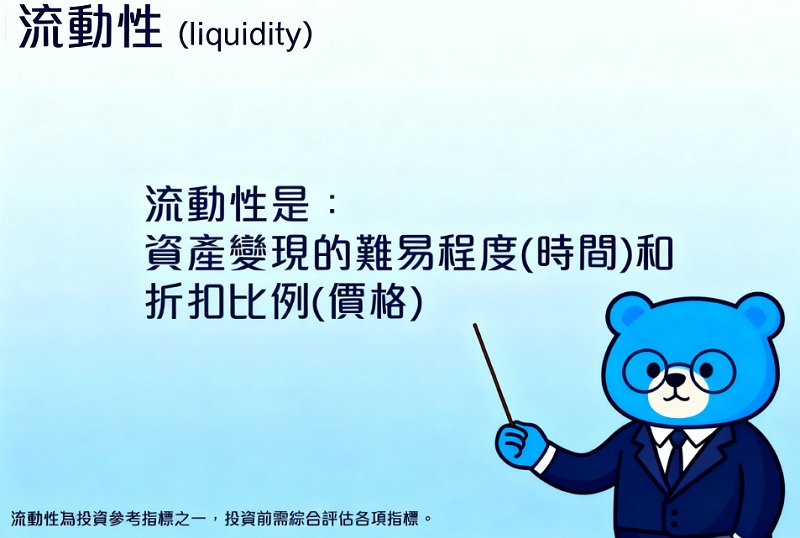

流動性(Liquidity)指的是一種資產能夠在不顯著影響價格的情況下,快速轉化為現金的能力。簡而言之,它衡量了資產變現的速度和成本:

高:可以在短時間內以接近市場價格買賣

低:可能需要較長時間,甚至需要透過折價才能成交

1.衡量維度

其主要可從時間和價格兩個維度來衡量:

①時間維度:衡量資產變現的難易度

高(如現金):幾乎瞬間變現

低(如房地產):可能需要數月甚至數年完成交易

②價格維度:衡量資產變現時的價格折扣比例

高:買賣價差小,變現時價格損失少

低:可能需要大幅折價吸引買家

2.高與低

①高流動性資產

具有以下特點:

交易成本低:買賣價差小,交易費用低

市場參與者多:買家和賣家活躍

物價穩定:交易行為對價格影響較小

如現金:流動之王,可隨時使用。

②低流動性資產

通常具備以下特質:

交易成本高:買賣價差大,交易費用高

市場參與者少:買賣不活躍

價格波動大:交易可能導致價格大幅變動

如房地產:需掛牌、談判、過戶等流程,耗時數月甚至數年,流動低。

簡單來說:

高流動性資產:可以在短時間內以接近市價的水平買賣。

低流動性資產:需要更長時間,甚至透過價格折扣才能成交

作為金融市場運作的核心,它決定了資產能否快速變現、交易是否順暢,其主要來源包括以下三點:

1.銀行和金融機構

銀行和大型金融機構是市場流動性的主要提供者。它們透過買賣股票、債券和外匯等金融資產,為市場注入資金。憑藉龐大的資金儲備、專業交易團隊和先進交易系統,它們能夠有效地參與市場交易。

案例說明:

當投資者透過證券經紀商購買蘋果公司(Apple Inc.)的股票時,銀行可能會在後台作為賣方,提供相應資金完成交易。透過這種方式,銀行不僅為市場提供流動,也透過買賣價差獲取利潤。

2.市場製造商(Market Makers)

市場製造者是專門提供買賣報價的公司或個人,確保市場在任何時間都有足夠的買賣報價,從而保持流動。

舉例說明(外匯市場):目前匯率是1美元兌換0.9歐元,摩根大通(JPMorgan)或瑞銀(UBS)在美元兌歐元交易中可能提供以下報價:

| 匯率(USD/EUR) | 買入價(EUR) | 賣出價(EUR) | 價差(EUR) |

| 0.9 | 0.89 | 0.91 | 0.02 |

| 0.85 | 0.84 | 0.86 | 0.02 |

| 0.95 | 0.94 | 0.96 | 0.02 |

| 1 | 0.99 | 1.01 | 0.02 |

解讀:

買入價低於賣出價,差額即市場製造者利潤

買賣價差確保市場流動,使交易順利進行

3.個人和機構投資者

角色說明:

個人投資者和大型機構(如對沖基金、退休基金)也是流動性的參與者。他們的買賣行為直接影響市場供需,進而影響資產流動。

案例說明:

增加:一家大型退休基金決定買入100萬股蘋果股票,這筆交易吸引更多投資人關注該股票,市場活躍度和流動提升。

降低:如果大量投資者同時賣出某檔股票,可能導致流動下降,買賣價差擴大。

在外匯市場中,流動性提供者(Liquidity Providers, LPs)是維持市場活力和穩定的核心力量。他們透過提供買入和賣出價格,確保交易順暢進行,降低交易成本,並提升市場透明度和效率。

1. 流動性提供者

LPs是為市場提供買入和賣出價格的機構或公司,是市場流動的重要來源。

一級LPs(Primary LPs) :大型銀行或金融機構,如摩根大通(JP Morgan)、瑞銀(UBS)等。

二級LPs(Secondary LPs) :聚合多個一級LP的流動性,將交易機會分配給個人投資者和機構客戶,擴大市場覆蓋範圍。

作用:

提供連續的買賣報價

降低交易成本

提升市場深度和透明度

2.經紀商與流動性連接

①直通式處理(STP,Straight Through Processing)

客戶訂單直接傳輸給LP ,無人工幹預,如EBC,可直接將客戶訂單直接發送至一級LP。

②電子報網路(ECN,Electronic Communication Network)

經紀商直接訪問一級大型供應商(如銀行同業)的流動資金池,提供更高透明度和低價差。

外匯市場的LPs是市場順暢運作的關鍵。透過一級和二級LP的協作,以及不同類型經紀商的接入,投資者能夠獲得高流動、低成本和高透明度的交易體驗。

在金融市場中,它不僅取決於資產本身,還依賴市場框架的設計。訂單簿和交易機製作為市場流動的核心組成部分,共同提升市場的交易效率和透明度。

1.訂單簿:市場的交易藍圖

訂單簿(Order Book)記錄了所有未成交的買賣訂單,是市場交易的藍圖和流動的重要體現。

訂單簿深度:指不同價格水準上的買賣訂單數量。深度越大,市場能夠負擔的大額交易越多,價格波動越小,流動性越高。

訂單簿廣度:不同價格水準上訂單的分佈範圍。廣度越大,交易機會越多,市場越靈活。

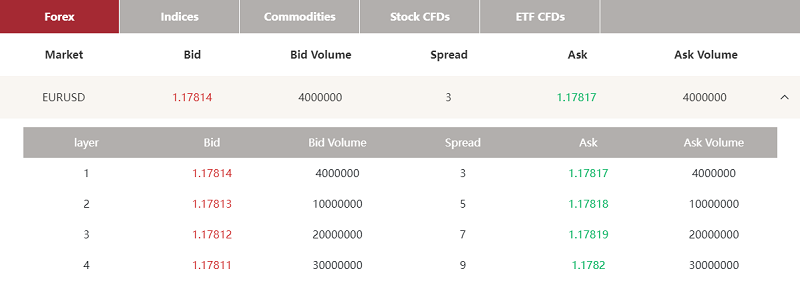

舉例說明:以歐元兌美元(EUR/USD)為例,假設目前匯率為1.18,在深度較大的訂單簿中,可能有以下訂單分佈:

| 價格水平 | 買入訂單(萬歐元) | 賣出訂單(萬歐元) |

| 1.17814 | 4000 | - |

| 1.17813 | 10000 | - |

| 1.17812 | 20000 | - |

| 1.17811 | 30000 | - |

| 1.17817 | - | 4000 |

| 1.17818 | - | 10000 |

| 1.17819 | - | 20000 |

| 1.1782 | - | 30000 |

分析:

投資者可在1.17811–1.17820區間內完成大量交易,而對匯率影響不大。深度訂單簿提升了市場流動,使交易更有效率、透明。

2.交易機制:市場的運作規則

交易機制決定了訂單如何撮合,不同機制對它有不同影響。

①連續競價(Continuous Auction)

特點:交易在交易時間內隨時進行,機會多,流動性高。

例:紐約證券交易所(NYSE)

蘋果(AAPL)股價150美元

投資者可隨時在150.00美元買入或賣出,不影響股價

優勢:提高交易效率,增強市場流動

②集合競價(Call Auction)

特色:在特定時間集中撮合交易,決定價格

例:中國股市開盤集合競價(9:15–9:25)

前一交易日收盤價10元

系統在9:25集中撮合所有買賣訂單,開盤價最終確定為10.05元

優點:短時間完成大量交易,確保合理開盤價,提高市場效率

1.市場流動性

它指的是整個市場中資產的可交易性,即市場參與者在短時間內以合理價格買賣資產的能力。

高市場流動→ 資產容易買賣,交易成本低,價格波動小

特點

交易活躍:高交易量,市場參與者眾多

價格穩定:買賣價差小,價格波動小

交易便捷:投資人能快速找到交易對手,交易高效

舉例

股票市場:紐約證券交易所(NYSE)是全球最活躍的股票市場之一。

蘋果公司(AAPL)的股票每天交易量達數百萬股

投資者可在幾分鐘內以接近市場價格完成買賣

買賣價差小,交易成本低

2.資產流動性

其指的是單一資產在短時間內以合理價格變現的能力。

高資產流動→ 能快速找到買家或賣家,交易成本低,價格波動小

特點

交易頻率高:高流動資產可頻繁交易

價格穩定性:買賣價差小,價格波動小

交易便利性:資產可迅速找到交易對手,交易過程高效

| 資產類型 | 流動特徵 | 說明 |

| 現金 | 最高 | 可直接用於支付,價格固定,無交易成本 |

| 黃金 | 高 | 全球交易市場廣泛,價格透明,買賣價差小 |

| 房地產 | 低 | 交易流程複雜,需評估、談判、過戶,成本高,價格波動大 |

它是金融市場的核心特徵,從投資者和市場視角來看,具有雙重意義:

1.投資者視角

①交易成本

高流動資產通常買賣價差較小,代表交易成本低,投資報酬率更高。

②市場彈性

流動強的資產讓投資者快速調整投資組合,應對市場波動。

③風險控制

流動強的資產可在緊急情況下迅速變現,保障資金彈性。

2.金融市場視角

①價格發現

良好流動性能使市場價格快速、準確反映資產內在價值。

流動充足的市場有助於提高價格透明度和準確性。

②資金配置效率

流動高的市場使資金能夠快速流向最需要的地方,提高經濟效率。

市場流動直接影響資金在經濟體系中的有效配置。

③市場穩定性

充足流動可以緩衝市場恐慌,減少價格劇烈波動。

流動性是市場穩定的重要保障。

1.買賣價差(Bid-Ask Spread)

買賣價差是買入價與賣出價之間的差額,反映了交易成本的高低。

①特點

價差越小→ 流動越高

小價差意味著投資者能以接近市場價格完成交易

②舉例

蘋果公司(AAPL)股票

紐約證券交易所(NYSE)

買入價:237.28美元

賣出價: 237.28美元

價差:0美分→ 流動高

小型科技股

納斯達克(NASDAQ)

買入價:10.00美元

賣出價:10.50美元

價差:50美分→ 流動低

2.交易量(Trading Volume)

交易量是單位時間內完成的交易數量,反映市場活躍度。

①特點

交易量越大→ 流動越高

高交易量意味著資產可以快速完成交易

②舉例

EUR/USD(歐元兌美元)

日交易量:約1.5兆美元

流動極高,外匯市場最活躍貨幣對之一

FJD/USD(斐濟元兌美元)

日交易量:僅數百萬美元

流動極低,小眾貨幣對

3.市場深度(Market Depth)

市場深度指市場在不造成劇烈價格波動的情況下,能夠吸收的交易規模,反映市場穩定性。

①特點

市場深度越大→ 流動越高

高深度市場能承受大額交易而不大幅波動

②舉例

美國國債市場

每日交易量數千億美元

高市場深度→ 流動極高

小型企業債券市場

每日交易量僅數百萬美元

低市場深度→ 流動低

4.換手率(Turnover Rate)

換手率是資產在一定時間內交易次數與總流通量的比例,衡量資產交易活躍度。

①特點

換手率越高→ 流動越高

反映投資者交易興趣和市場活躍程度

②舉例

高換手率股票

特斯拉(Tesla, Inc.),NYSE

換手率> 10% → 高流動,投資人活躍

低換手率股票

某小型製造業公司,NYSE

換手率0.1% → 低流動,投資人不活躍

總結:

四大流動指標相輔相成:

買賣價差→ 交易成本

交易量→ 市場活躍度

市場深度→ 市場承受能力

換手率→ 交易活躍度

掌握這些指標,投資人可更科學地評估資產流動性,優化交易策略,降低市場風險。

它是指投資者或企業無法在合理時間內以合理價格變現資產或獲取資金,從而可能遭受損失的風險。其主要源自於資產流動不足或市場環境不佳。

1.投資者視角

無法及時賣出資產:小型股或冷門股票流動差,市場波動或緊急資金需求時,可能只能低價出售。

2.企業視角

資金鏈緊張:企業可能因應收帳款回收緩慢、存貨積壓或融資困難而無法滿足短期債務和營運需求。

3.流動性風險產生原因

①市場因素

市場恐慌:交易活躍度下降,資產難以變現(如2008年金融危機)。

經濟衰退:企業和個人資金緊張,資產流動下降。

利率波動:利率上升導致拋售債券,加劇流動問題。

②資產特性

交易量:大盤股或主流貨幣對流動高;小型股、小眾資產流動低。

資產複雜性:複雜衍生性商品或結構化產品流動差。

資產期限:短期資產流動高,長期資產流動低。

③企業本身因素

資金管理不善:應收帳款回收緩慢、存貨積壓過多。

債務結構不合理:短期債務比例過高,流動資產不足。

市場聲譽受損:投資人或債權人信心下降,融資困難。

4.流動性危機的常見表現

買賣價差擴大

賣方急賣、買方謹慎→ 交易成本大幅增加,交易難以達成。

交易量萎縮

投資人觀望→ 市場交易活躍度下降,資產無人問津。

價格暴跌

供需失衡→ 資產在短時間內大幅下跌,損失不完全源自於基本面惡化。

房地產市場流動枯竭,資金鏈斷裂,交易陷入停滯。

表現:

買賣價差急劇擴大→ 交易難以達成

交易量大幅下降→ 房產長時間無人問津

資產價格暴跌→ 房產價值短期縮水一半以上

投資者和企業遭受嚴重損失,成為流動性風險的典型教材。

1.政府與金融機構的因應措施

1. 政府乾預

在2008年金融危機期間,美國政府採取了一系列措施來緩解市場流動緊張:

量化寬鬆:美聯儲為市場注入大量資金,提高整體流動性。

購屋補貼:鼓勵投資人購屋,刺激需求,穩定房地產市場。

這些政策有效緩解了市場恐慌情緒,穩定資產價格,為經濟復甦創造了條件。

2. 金融機構自救

金融機構透過內部調整增強流動與抗風險能力:

出售優質資產:釋放現金,滿足短期資金需求。

合併重組:整合資源,增強抵禦市場衝擊的能力。

自救措施幫助金融機構維持穩定,降低因流動枯竭導致的風險。

2.投資者的因應策略

1. 多元化投資

避免資金集中在流動差的資產,將資金分散到股票、債券、現金及房地產等多種資產。

範例:

股票市場:組合大型藍籌股與成長型小型股。

債券市場:國債與公司債組合。

這樣,即使某些資產流動下降,其他資產仍能維持穩定,保障投資組合整體安全。

2. 保留現金儲備

現金是流動性最強的資產。投資者可保留10%-20%的現金或短期國債,以應對突發情況或抓住市場機會。

3. 關注市場深度

優先選擇交易量大、買賣價差小的高流動資產,例如:

外匯:歐元兌美元(EUR/USD)、美元兌日圓(USD/JPY)

股票:蘋果(AAPL)、微軟(MSFT)

債券:國債

市場深度高的資產可在波動中快速買賣,降低交易成本與風險。

流動性是金融市場的“潤滑劑”,它決定了資產能否快速買賣、影響交易成本和價格穩定性。

對初級投資者來說,應優先選擇流動高的資產(如藍籌股、主流貨幣對、國債)。

對高階投資者來說,理解流動規律有助於在不同市場環境中靈活調整策略。

掌握它的本質,才能在瞬息萬變的金融市場中從容應對、穩健前進。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。