發布日期: 2025年08月01日

「每月固定買入指數基金,長期堅持就能穩賺不賠」——這是許多人對定投etf的期待。然而現實常令人困惑:明明堅持了三年五載,帳戶收益遠低於預期,甚至仍在虧損邊緣掙扎。

當市場整體下跌,定投帳戶隨之縮水;當市場反彈,收益似乎總追不上指數漲幅。機械堅持的定投策略,為何沒能帶來理想中的財富成長?

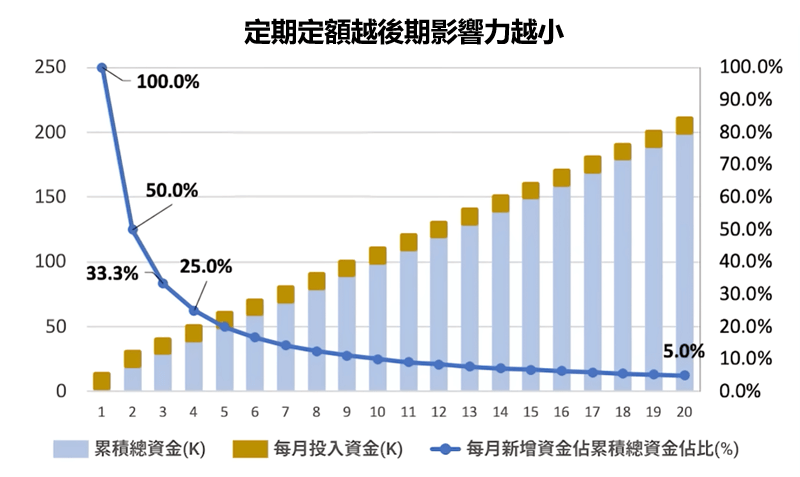

(一)鈍化效應:攤薄成本優勢隨本金擴大而消失

定投最核心的缺點就是投資後期影響力顯著下降。在投資初期,你投入的本金總額較小,每次新增的定投金額佔總資產的比例較高。因此,新增資金對攤低整體成本或提升總資產規模的作用非常明顯。

隨著定投時間拉長,你累積的本金(總資產)已經變得非常龐大。這時,同樣金額的定期投入,相對於龐大的現有資產而言,佔比就變得非常小。

假設初始每月定投1000元,一年後本金12000元。第13個月再投1000元,對總成本影響顯著(佔比約8.3%)。若5年後本金累積60000元,第61個月投入的1000元,對總成本影響就微乎其微(佔比約1.64%)。

定投後期,帳戶整體收益幾乎完全由市場大趨勢決定,定投的「攤薄成本」優勢消失殆盡。若此時市場處於高點或進入下跌趨勢,前期累積的獲利會快速回吐甚至虧損。

(二)無差別定投:無視估值高低的機械陷阱

定期定額策略本身完全不考慮市場估值水準。無論指數處於歷史高位泡沫區或低位低谷區,都機械執行買入。

高位持續買入,成本堆高。 在牛市頂峰區域開始或持續定投,會導致大量資金以極高價格買入。後續市場一旦大幅調整(均值回歸是市場鐵律),需要極長時間和極大漲幅才能解套。

如果在市場持續下跌過程中仍機械定投,雖然能持續攤低平均成本,但你的持倉將始終處於浮虧狀態。投資者需要有強大的心理承受能力和足夠的耐心,堅持扣款,等待市場最終反彈並超越你的平均成本線,才能開始獲利。這個過程可能需要數年甚至更長時間,期間帳戶的持續虧損可能會讓人難以堅持。

(三)費用侵蝕:長期複利下的隱形殺手

etf本身有管理費、託管費,交易(買入)時通常有佣金,賣出時也有佣金和印花稅。這些費用看似微小,但在長期複利投資下會顯著放大。

假設投資兩個追蹤同一指數的etf,A費率0.15%/年,B費率0.50%/年。投資30年,年化報酬率7%,初始本金10萬,每月定投1000元:

| 關鍵參數 | 方案A | 方案B | 差距分析 |

| 年化管理費率 | 0.15% | 0.50% | B比A高0.35%/年 |

| 初始本金 | 10萬元 | 10萬元 | 相同 |

| 每月定投額 | 1000元 | 1000元 | 相同 |

| 年化報酬率(費前) | 7% | 7% | 相同 |

| 30年後終值 | ≈147萬 | ≈136萬 | B比A少11萬! |

差距約11萬! 這純粹是被更高的費率吃掉了。

(四)依賴穩定現金流:收入中斷的脆弱性

定期定額etf缺點之一也在於這種策略無法忽視的的核心——“定期”和“定額”,高度依賴於投資者擁有持續、穩定的現金流(如工資收入)來保證每一期的投入。

▶潛在風險

失業/收入下降: 當個人或家庭遭遇失業、降薪、重大疾病等意外,導致現金流中斷或減少,定投計畫可能被迫暫停或終止。

中斷的後果: 尤其是在市場下跌、低位需要堅持定投攤薄成本的關鍵時期被迫中斷,會極大削弱定投策略的效果,甚至可能因為前期投入在高位而深套。

定期(如每年)檢視定投帳戶的累積本金及獲利情形。當本金累積較大後,應更注重整體部位管理和止盈策略,而非單純依賴新資金攤薄成本。設定合理的獲利目標(如年化10%-15%)或基於估價高估訊號,執行止盈(如分2-3批賣出)。

首選低費率etf,比較同類產品,費率是長期收益的關鍵殺手。避免因市場短期波動而頻繁操作,增加不必要的交易成本。

| 缺陷 | 最佳化方法 | 具體操作 |

| 無差別定投 | 估值智能定投 | 低估值區(PE<30%)加倍投,高估值區(PE>70%)暫停 |

| 鈍化效應 | 動態止盈 | 本金>50萬且年化收益>15%時分批止盈 |

| 費用侵蝕 | 成本壓降組合 | 選費率<0.2%的ETF+免佣金平台 |

| 現金流風險 | 防禦型資金規劃 | 先存應急金,定投額≤月收入30% |

定期定額投資etf絕非「無腦買進、坐等發財」的簡單策略。其看似機械簡單的背後,隱藏著對估值判斷、長期紀律、成本控制、現金流管理以及人性弱點的深刻挑戰。

無視於市場溫度的無差別定投、後期鈍化效應、長期費用侵蝕、反人性的心理考驗以及現金流依賴的脆弱性,都可能讓你的定投之路事倍功半甚至徒勞無功。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。