發布日期: 2025年06月06日

ETF (交易型開放式指數基金)因具備低成本、高流動性、透明度高等優點,在全球金融市場快速成長。以台灣和美國為例,ETF市場都呈現高度發展狀態。但同時,也不斷有ETF下市或清盤。

ETF下市原因?

不管是在台灣還是美國,ETF會退市,最主要就兩個原因:規模太小、淨值跌幅過大。

▶︎主要原因一:資產規模太小,經營成本無法回收

這一點通常是ETF下市最常見、最根本的原因,「資產規模小→ 收入低→ 無法覆蓋成本→ 清盤」。

ETF的營運費用雖然相較主動基金低,但並非“零成本”,它的營運主要涵蓋以下幾項基本開支。

| 成本項目 | 說明 |

| 基金經理人與後台人力 | 固定成本,人力不可或缺 |

| 法律與會計審計費 | 年度申報、財務申報合規 |

| 指數授權費 | 向指數提供者(如MSCI、富時等)支付的費用 |

| 系統與交易平台成本 | 與證券交易所、交易所的數據系統維護 |

以台灣市場為例,大多數ETF的費用率大約在0.3%~0.7%。讓我們來算一筆:一隻ETF若資產僅為新台幣1億元,費用率為0.5%,那每年僅能收取50萬元管理費。而一個小型基金團隊(經理人、營運、法務)至少需支出150~200萬元,尚未包括其他變動成本。換句話說就是收入完全不足以支付成本,越做越虧,清盤是最合理選擇。

依台灣證交所規定:ETF連續六個月平均資產淨值低於新台幣1億元,就可能面臨清盤或終止上市。像0059富邦金融,該ETF就是長期資產規模徘徊在7000萬~9000萬元,日成交額常低於新台幣100萬元。基金公司已無法有效經營,只能公告退市、清算資產。

即使在全球最成熟的ETF市場——美國,也有超過800只ETF因規模太小而清盤。例如MLPQ:UBS E-TRACS 2倍槓桿MLP指數ETN清盤前資產僅約3000萬美元(約新台幣9億元),日均成交額不到10萬美元,幾乎無人交易,管理單位UBS公開說明“產品規模不具經濟效益”,決定終止上市。

▶︎主要原因二:淨值跌幅過大,資產大幅縮水

ETF雖然是被動追蹤指數,但若追蹤資產長期低迷,就可能導致淨值大幅下滑,進而間接觸發退市。

當ETF淨值大幅下跌時,投資人往往因為虧損嚴重而選擇贖回或拋售部位,形成資金大量流出。此時,ETF的資產規模進一步縮小,不僅管理費收入減少,也可能觸發「資產規模不足」這項退市門檻。

淨值大跌→ 投資人撤資→ 規模縮水→ 達不到營運門檻→ 清盤風險升高。即使ETF並未主動違反法規,基金公司出於「經營成本過高、市場興趣不足」的考量,也可能主動選擇終止營運。

例如,美股市場上的Global X MSCI China Financials ETF(CHIX),曾主打中國金融股上漲邏輯,但因中概股表現長期疲弱,該ETF的淨值從高點17美元跌至7美元,資產規模也從1億美元大幅萎縮至3000萬美元,最終基金公司於2023年底宣布資產萎縮淨值,未來雙股資產與淨價值發展”

類似情況也出現在台灣市場的“中信中國50正2(00633L)”,該ETF採用槓桿方式追踪中國50指數的雙倍漲跌,2022年中國股市持續下行,使其淨值重挫超過70%。雖然未立即清盤,但在資金不斷流出的背景下,長期來看也存在極大規模風險。

除了資產規模太小、淨值跌幅過大這兩大主要原因之外,ETF下市還有一些其他原因,雖然不如前兩者常見,但也值得關注。

首先是市場需求不足。有些ETF雖然資產規模暫時達標,但因產品設計、標的選擇或投資策略不夠吸引投資人,導致成交量極低,流動性不足。長期成交稀少不僅影響投資人買賣,也增加了基金公司的營運風險,基金公司可能因此選擇終止該產品。

其次是監理政策變動。監管機構有時會對ETF產品的結構、發行規則、槓桿比例等方面提出新要求,如果基金公司難以符合或調整成本過高,也會選擇下市退出市場。

還有一種情況是基金公司策略調整。有時基金公司會根據整體產品線規劃,主動清理表現不佳或與未來發展方向不符的ETF,集中資源經營核心產品,進而提升整體競爭力。

ETF下市投資人如何因應?

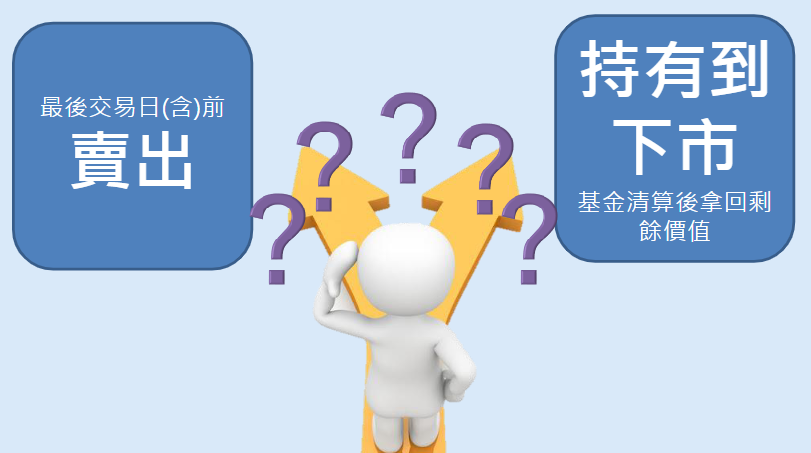

每當投資的ETF宣布準備下市,很多投資者第一反應是“我會不會虧?我該馬上賣出還是等到最後一刻?”

這裡要告訴大家的是,通常ETF下市時,投資人的持股會以基金的實際資產淨值進行清算,也就是說,投資人能夠拿回對應資產的公平價值,不會因為基金結束交易而直接遭受損失。

不過要注意,這裡說的「沒有損失」是針對基金持有資產的整體價值而言,投資人依然是要承擔標的股票價格波動的風險,同時ETF市場價格可能與資產淨值不一致,產生買賣時的價差。而且資金回收後再投入新的資產,也可能帶來稅務負擔或時機風險。

如果選擇提前賣出,只要ETF在市場上仍有一定流動性,投資人也能以接近淨值的價格出場,能夠避免未來因清算或價格波動帶來的不確定風險。這種方式的優點在於可以快速變現,資金靈活運用。

同樣需要注意,這種策略的前提是市場流動性尚可。若該ETF交易量本來就不大,在下市消息公佈後流動性可能更差,買賣價差擴大,想要脫手可能只能接受較大的折價。

| 情境 | 建議操作 | 理由與說明 |

| ETF公告下市,價格尚穩定且流動性好 | 選擇提前賣出 | 避免未來價格波動和清算時間長,資金更快回流 |

| ETF價格已大幅折價,流動性差 | 視情況選擇持有到最後 | 可能會拿回更接近淨值的剩餘資產 |

| 不確定市場狀況 | 關注基金公告和淨值訊息,評估流動性後決定 | 價格和流動性變化快,靈活調整 |

| 有資金緊急需求 | 優先賣出變現 | 保證資金及時可用 |

ETF下市原因公佈,是否提前賣出還是持有等待清算,要看市場流動性、價格折價情況以及資金需求。提前賣出能更快獲得現金,但如果價格折價大可能虧得多;持有等待清算雖能拿回理論淨值,但資金回收慢且仍有費用扣除風險。投資者應密切關注基金公告。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。