發布日期: 2025年05月09日

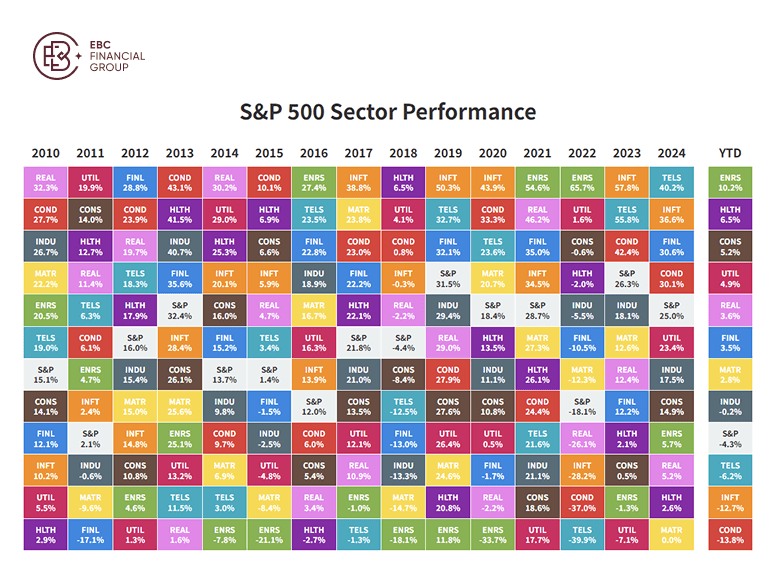

美股三連跌,其中受創最嚴重的可選消費品板塊跌幅接近14%。特斯拉需要負責,今年抹去了超過三分之一的市值。

美國銀行的策略師們揭示了流出美國的部分資本可能的去向。根據數據分析,截至4月30日的一週內,華爾街資金外流89億美元。

同時,歐洲股市流入34億美元,日本股市在截至4月30日的一周內流入44億美元,這是自2024年4月以來流入資金最多的一周。資本「棄美入歐日」的趨勢愈加明顯,而美股三連跌成為催化劑。

該銀行也透露,在過去四周裡,其私人客戶(總資產達3.7兆美元)開始更擔心美國的通貨緊縮,而不是通膨風險。

太平洋投資管理公司告訴《金融時報》,經濟衰退的風險達到了多年來的最高點,並警告投資者可能低估了川普用關稅來解決貿易赤字的決心。

美國公司正計劃回購創紀錄的5,000億美元股票,在經濟成長令人擔憂的情況下,它們更傾向於提高每股收益,而不是用過剩的現金進行業務擴張。

摩根大通的數據顯示,標普500指數公司第一季每股收益平均超出預期7.8%,大大出乎該行意料,反映企業韌性。但市場仍不買賬,美股三連跌令投資人信心不足,即使獲利超預期也未能刺激明顯反彈。

巴菲特“遺產”

在伯克希爾在日本五家貿易公司的持股比例提高到9.8%的一個多月後,巴菲特上週六對這些公司給予了充分肯定。

巴菲特說:「未來50 年,我們不會考慮出售這些股票,這五家公司令人滿意。」他指定的繼任者阿貝爾也對這一觀點表示贊同。

去年,日本公司的海外投資收益首次突破30 兆日圓,其中美國投資佔26%,為所有國家之首。

這反映了日本在美國本土的收購和工廠建設的成長,有助於對沖華盛頓對美國製造業外包的強烈不滿。

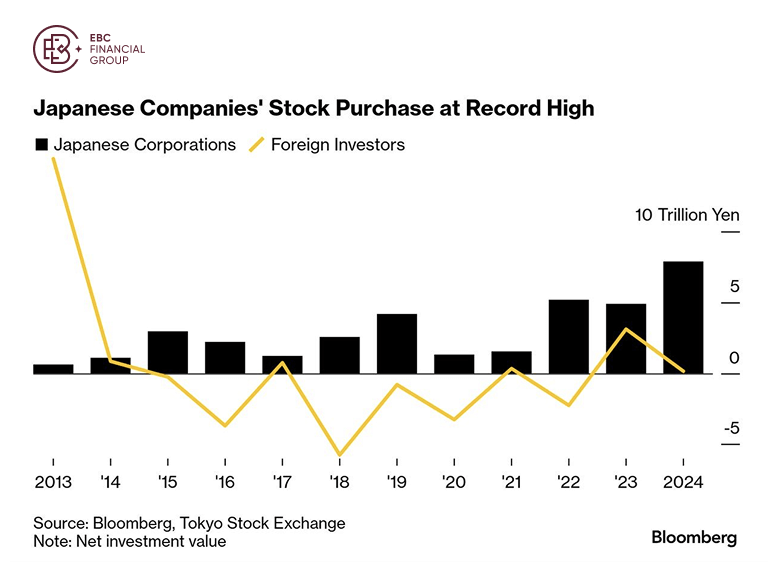

4月日本公司宣布的股票回購比前一年增加了近兩倍,在關稅戰中選擇觀望的董事會意欲安撫投資者,從而進一步加強了信心。特別是在美股三連跌之際,日本企業穩定的回購政策吸引了國際投資者的目光。

2024 財年回購規模達到破紀錄的200億日圓,分析師將此形容為日本企業囤積現金與資產負債表管理方法的「制度轉變」。

高盛集團日本股票策略官Bruce Kirk表示,這些數據反映出“儘管關稅和經濟衰退的擔憂造成了種種不確定性”,股東們推動公司治理的勢頭依然強勁。

歐洲的痛點

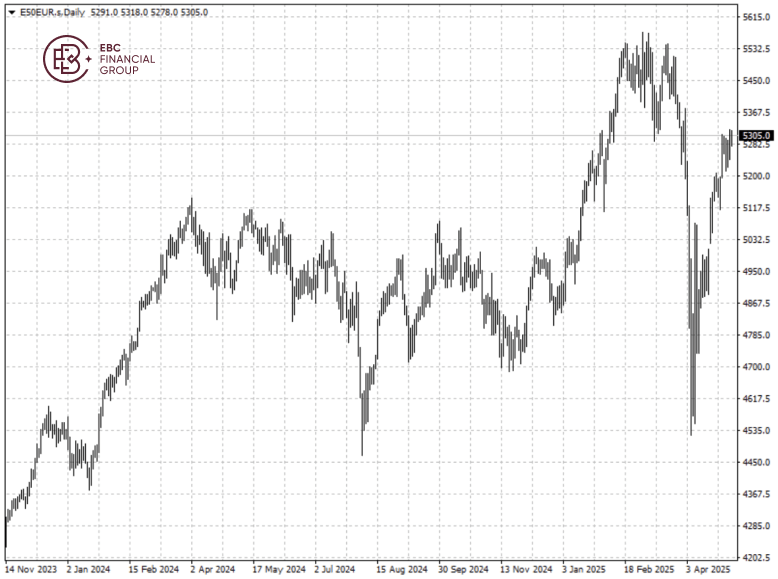

今年迄今為止,道瓊斯指數遠遠落後於斯托克50指數。在更積極的刺激政策幫助下,歐洲在第一季的表現超過了美國,而關稅也將為歐洲企業帶來意想不到的收入來源。

中國歐盟商會的調查結果表明,其成員可能會從美國供應商(包括製造商)手中搶走市場份額。

儘管如此,大型雇主提出關稅打擊了消費者信心,威脅供應鏈以及關稅水準長期不確定所帶來的穩定性影響。美股三連跌也加劇了對全球經濟不確定性的憂慮,使得歐洲企業在應對未來發展時,面對更多挑戰。

高層認為,這阻礙了他們制定長遠計畫的能力。歐盟與美國的談判進展甚微,如果無法達成貿易協議,前者將於7月8日徵收報復性關稅。

貨幣升值給出口商帶來了更多威脅。在歐元升至3年高點後,SAP和施耐德電氣等公司警告投資者,業務可能會受到衝擊,美股三連跌的壓力使得歐元區的出口商更為關注匯率波動可能帶來的影響。

匯豐銀行分析師將今年富時歐洲指數的利潤成長預期下調至2.9%,警告歐元走強可能會「嚴重影響」海外收益。

幾家知名銀行預計歐元將進一步走強。例如,美國銀行G10貨幣策略全球主管Athanasios Vamvakidis預測,歐元將在年底達到1.17。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。