發布日期: 2025年04月24日

在某次美聯儲會議後,美國10年期公債殖利率突然飆升,引起市場高度關注。殖利率一漲,價格自然跌,不少投資人緊盯著圖表不斷變化的線條,反覆追問這次又是怎麼回事。其實,美債下跌原因並不簡單,背後牽扯的是一整套複雜的金融與政策邏輯。想在波動中找到方向,首先得搞清楚這些隱藏在價格變動背後的核心因素。

最常見的美債下跌的原因是市場對利率的預期會改變。只要投資人覺得未來利率會上升,現有的長期債券價值就會受到衝擊。在高利率環境下,新發行的債券報酬率更高,舊債自然不香了,市場價格就會下滑。尤其是通膨數據強勁或就業市場超預期的時候,這種預期轉嚮往往來的又快又猛。

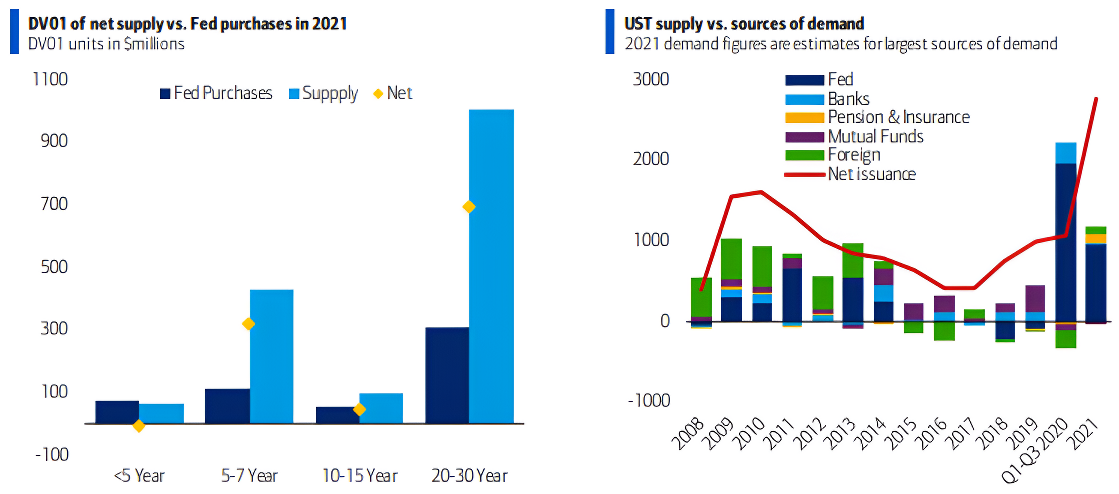

美債下跌原因之二是供需關係的改變。美國財政赤字擴大導致發債規模增加,而美聯儲又在縮表,減少了對美債的需求。一邊供給猛增,一邊買盤變弱,這種失衡讓價格承壓。 2025年美債的淨發行量甚至有可能創歷史新高,進一步加劇了這一矛盾。

政策的不確定性同樣構成了第三個美債下跌的原因。川普時代的關稅政策反覆無常,使得市場對美國資產的信心一度動搖。一旦投資人開始擔心美國政府財政狀況或經濟政策走向不明朗,拋售美債自然就成了一種避險操作。

全球資金流動變化構成了第四個美債下跌的原因。例如其他國家的債券殖利率上漲,海外資金就可能從美債市場撤出,轉投其他資產。像中國和日本這類重要的美債持有國在近期接連減持,導緻美債市場承壓。這些資金的重新配置,有時比任何一個經濟數據更能影響市場走勢。

市場情緒的劇烈波動也不能忽視,這也是第五個美債下跌的原因。有些時候即便基本面沒有太大變化,但因為政治風險、地緣衝突或財政擔憂,一些大型投資機構可能會選擇提前減倉。市場一旦集體情緒緊張,就會放大每一個負面訊號,形成快速的價格回檔。

第六個美債下跌原因是經濟數據不如預期。例如近期美國消費者信心指數大幅下滑,同時CPI成長放緩,雖然看起來支持降息預期,但市場反應卻是債券拋售。這是因為投資人更擔心經濟成長放緩會引發結構性問題,進而重新評估長期美債的風險與利益。

第七個美債下跌的原因來自於稅收和政策調整帶來的信任問題。例如市場傳出美國可能對海外投資者徵收利息稅,這讓持有美債的吸引力下降。投資人擔心未來報酬率縮水,自然不願意繼續持有,選擇提前賣出。

最後一個美債下跌的原因是技術面的因素。當價格跌破某個關鍵支撐位時,會自動觸發程序化交易系統的停損機制,形成一輪快速拋售。儘管背後沒有新的宏觀消息,但這種自動化賣盤同樣能帶來大幅下跌,尤其在成交量低迷或市場情緒敏感的時候。

綜合來看,美債下跌原因不是單一事件的結果,而是多種因素交織的產物。有時候是經濟數據變化引發連鎖反應,有時候是政策調整讓市場信心動搖,也有時候是資金在全球尋找更好的配置機會。不論是哪一種,都在告訴我們:債市並不比股市平靜,它只是用更複雜的方式講述了風險和機會的故事。

| 下跌的原因 | 說明 |

| 利率預期變化 | 未來利率上升預期導致長期債券價值下降,物價下跌。 |

| 供需關係改變 | 財政赤字擴大、發債增加,需求減少,供需失衡導致物價下跌。 |

| 政策不確定性 | 政策不穩定影響市場信心,導緻美債拋售。 |

| 全球資金流動 | 他國公債殖利率上升,資金從美債市場撤出。 |

| 市場情緒波動 | 政治風險等因素引發市場恐慌,投資人減倉。 |

| 經濟數據不如預期 | 消費者信心下滑等數據引發對經濟放緩的擔憂,拋售美債。 |

| 稅收和政策變化 | 稅收政策調整影響投資者回報,導致賣出美債。 |

| 技術性因素 | 價格跌破支撐位觸發自動停損,導致價格迅速下跌。 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。