发布日期: 2023年04月03日

美元指数削减了早些时候升至103.00水平上方的涨幅。美国收益率在周五的下跌后重新获得一些上行的动力。美国ISM制造业,PMI终值是下一个值得注意的事项。

衡量美元兑一揽子主要货币走势的美元指数(DXY)延续了上周五的乐观情绪,并在周一短暂突破了103.00关口。

美元指数在数据前出现买盘

在风险综合体有所回升的情况下,美元指数无法维持最初突破103.00关口的涨势,尽管到目前为止,欧洲上午的风险厌恶情绪似乎占上风。

同时,在上周五的回调之后,美国收益率暂时温和回升,这似乎为美元的上扬提供了支撑,而一些指向5月活动中加息25个基点的猜测也与美元在本周初的乐观情绪相合作。

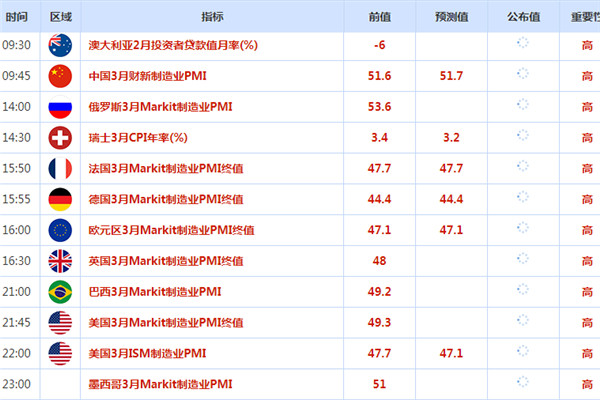

晚些时候,所有的注意力都将集中在ISM制造业和制造业PMI终值的发布,这两个数据都是3月份的数据。此外,2月份的建筑支出和FOMC委员库克(永久票委,中间派)的讲话也将相继出炉。

围绕美元需要注意的事项

美元指数重新回到103.00区域,因为风险厌恶情绪似乎会进一步延伸到周一的欧洲时段。

另外,美联储越来越有可能暂停其正在进行的紧缩立场,这对美元目前的看跌前景构成了压力,因为持续的通货膨胀、一些关键基本面的新的疲软以及围绕银行业的新的担忧都支撑着美联储。

此外,美联储利率制定者的鹰派态度逐渐减弱,似乎也从美元中消除了一些力量,特别是在最近的FOMC会议以及围绕SVB和其他中等规模美国贷款机构的事件之后。

本周美国的关键事件:制造业PMI终值、ISM制造业、建筑支出(周一)——工厂订单(周二)——MBA抵押贷款申请、ADP就业变化、贸易平衡、服务业PMI终值、ISM非制造业(周三)——首次申请失业救济金(周四)——非农就业、失业率、消费者信贷变化(周五)。

背后突出的问题:关于美国经济软/硬着陆的争论持续不断。接近峰值的终端利率与2024年减息的猜测。美联储政策转向。地缘政治对俄罗斯和中国的影响。美中贸易冲突。

美元指数相关水平

现在,美元指数上涨0.12%,至102.71,下一个阻力位是103.37(55日均线),其次是104.01(100日均线),然后是105.88(2023年3月8日高点)。另一方面,突破101.93(3月23日低点)将为跌向100.82(2023年2月2日低点)和100.00(心理关口)打开大门。

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。