发布日期: 2025年12月09日

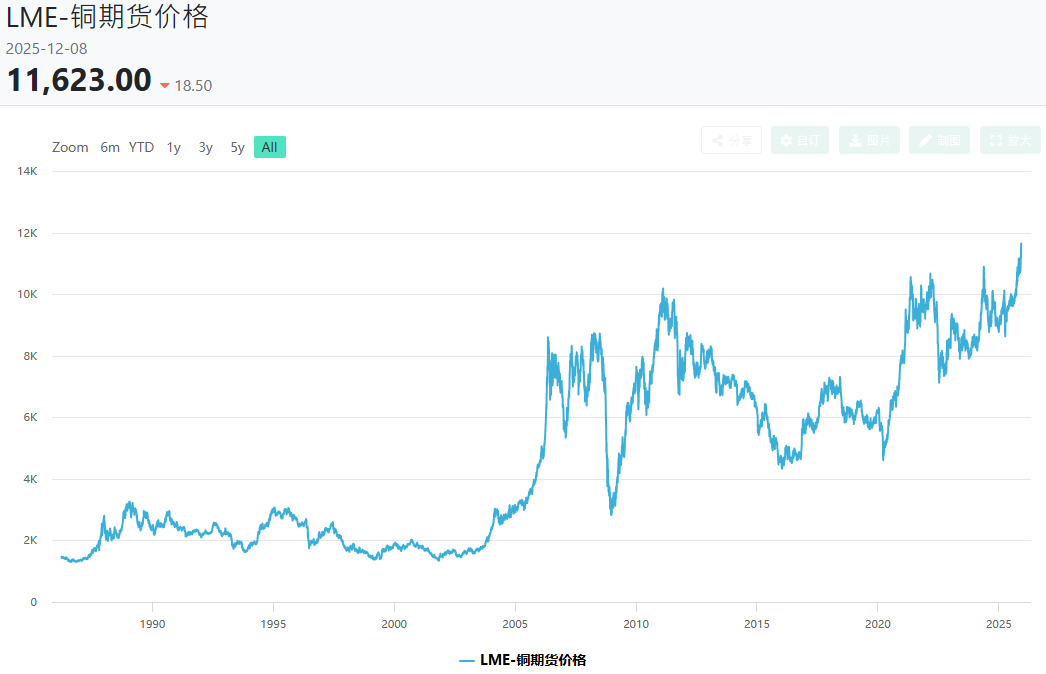

12月铜价的强势走势,几乎把整个大宗商品圈的目光都吸了过去。伦敦铜12月3日创下11540美元/吨的新高;隔日沪铜突破9万元/吨,12月5日收盘稳在91561元/吨,单日涨幅2.19%。有人把它称为“新能源时代的黄金”,也有人担心“逼仓风险正在积累”。铜期货价格究竟由哪些力量驱动?普通投资者是否应该买?。

铜价并非单一变量,三股力量叠加推动本轮上涨,可以将铜价理解成供需决定其实远远不够。当前价格结构是宏观、产业、金融三条主线同时发力的结果。

(1)宏观层面:降息预期打开上行方向

美国11月私营部门就业减少3.2万人,进口物价指数也低于预期,强化市场对12月降息25个基点的判断。铜以美元计价,降息预期导致美元承压,从而提升铜价。这是近期行情的底层驱动力。

(2)产业层面:新能源与 AI 带来的结构性需求扩张

新能源车、光伏、电网扩容、数据中心等产业,对铜的需求都在扩张。新能源车对铜的依赖度比传统汽车高好几倍;数据中心建设更是个长期需求大户,这些行业叠加起来,给铜价提供了结构性的支撑。与此同时,部分矿区供应不稳定,让供需缺口成为常态,价格自然抗跌、容易被推升。

(3)金融层面:库存快速紧缩引发逼仓担忧

LME 亚洲仓库注销仓单持续上升,可交割资源减少,使空头在交割时可能难以找到足量现货,只能被迫高价平仓,进一步抬升价格。这种金融端的紧张情绪是推动价格加速上行的关键催化剂。

当前价格处于高波动区间,应依据自身属性选择策略。

(1)产业链企业:套期保值是核心工具

下游如电缆、家电企业对铜价高度敏感,一旦价格上行,成本端压力倍增。包括与客户建立价格联动机制的做法,同时在期货端建立多单对冲,使现货端的成本上升能由期货盈利覆盖。

上游铜矿企业则可通过卖出期货锁定未来销售价格,提前固定利润。

(2)普通投资者:避免追高,聚焦两大信号

对个人投资者而言,进场的节奏更重要。可以重点观察:

伦铜库存是否回升:当前库存仅16万吨处于历史低位,一旦连续几日增加,意味供应紧张缓解,可考虑小仓位布局。

美联储降息是否落地:消息确定的那几天往往容易出现短线波动。

若不熟悉期货,直接使用铜相关ETF会更稳妥,门槛低,杠杆风险也更小。

(3)短线交易者:重点防范逼仓波动

铜期货在关键时间节点的波动非常明显,尤其接近期权到期的时候,行情来回拉动的幅度会变大。

短线一定要设置止损位,不管是上涨还是回调,只要价格触到你的风险线,就应该马上离场,而不是抱着侥幸心理继续扛。

误区一:相信铜期货价格“只涨不跌”

高位阶段波动加剧,短线回调极为常见。机构虽看长期有机会冲击9.5万元/吨,但短期更可能在9万元附近反复震荡。

误区二:只看现货,不看期货预期

期货反映的是对未来的判断,而非当下的供需。现货偏紧但期货提前反转的情况在铜市场并不少见。

误区三:杠杆过高

杆杠是期货的专业工具,杠杆开的太大,很容易因为一次小幅回调就被强平。对普通投资者来说,把杠杆控制在合理范围,甚至从更稳健的 ETF 入手,会更适合。合理杠杆不应超过3倍。

铜期货价格的形成从来不是单一逻辑,而是宏观政策、产业结构与金融情绪共同作用的结果。当前价格的迅速攀升有其坚实背景,但逼仓风险与高位回调压力也不容忽视。对企业而言,铜期货是锁定成本的风险管理工具;对普通投资者而言,更适合小仓位参与;对短线交易者,则必须把风险控制放在首位。做到这一点,才能在波动中保持稳健。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。