发布日期: 2025年12月10日

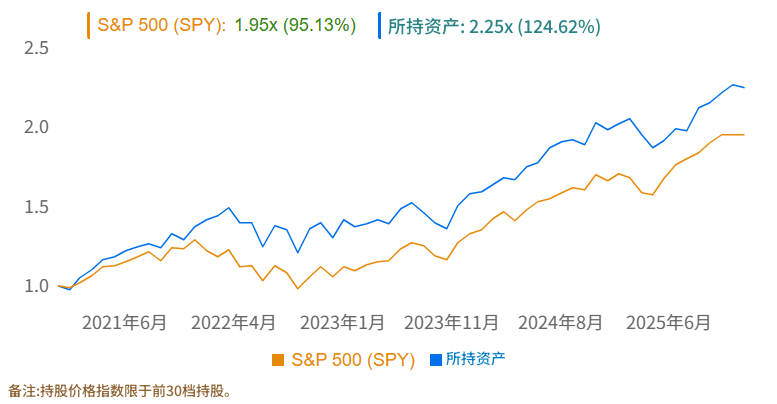

沃伦·巴菲特,这位被誉为“奥马哈先知”的投资大师,他的一举一动始终都是全球资本市场的风向标。根据伯克希尔·哈撒韦(Berkshire Hathaway)最新披露的13F文件,我们再次看到了其超过3000亿美元股票持仓的家底。

透过对行业与个股的分布、增减持动向的拆解,我们得以一窥“股神”的最新投资图谱。

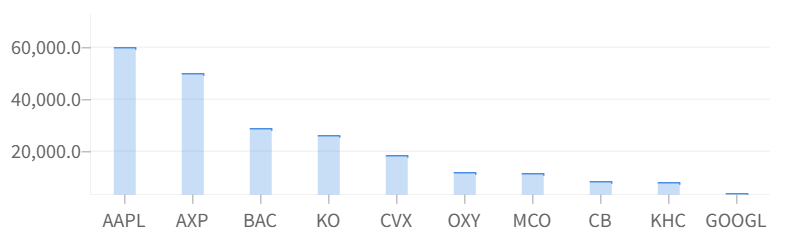

截至2025年9月30日,伯克希尔股票仓位市值约3160亿美元,前十大公司占82.4%,高度集中、高度熟悉,依旧是巴菲特“把鸡蛋放在最坚固篮子里”的打法。

更令外界津津乐道的是,这十家公司大多已经陪伴“奥马哈先知”十年、甚至三十年——他不是在“炒”股票,而是在“经营”一组几乎不打算卖的企业组合。

苹果继续稳坐第一把交椅,苹果市值占比虽从峰值时的40%以上回落,但仍是伯克希尔股票持仓的“定海神针”。

巴菲特多次在公开场合把苹果称为“仅次于保险业务的第二好生意”:硬件+OS生态带来高粘性,服务收入年年双位数增长,再加上每年上千亿美元的自由现金流和毫不手软的回购计划,等于让伯克希尔间接享有越来越高的实际持股比例,却不需要再掏一分钱。

2024-2025财年,苹果开启的AI iPhone超级周期又让市场重燃对硬件换新的想象,巴菲特选择“边减边留”,在连续五个季度小幅卖出后,依旧把苹果权重维持在两成以上,足见其对这家消费电子龙头的长期信心。

| 代号 | 名称 | 所持资产($百万) | %组合 |

| AAPL | Apple Inc. | 60,656.10 | 22.70% |

| AXP | American Express Company | 50,359.00 | 18.80% |

| BAC | Bank of America Corporation | 29,306.70 | 11.00% |

| KO | The Coca-Cola Company | 26,528.00 | 9.90% |

| CVX | Chevron Corporation | 18,955.40 | 7.10% |

| OXY | Occidental Petroleum Corporation | 12,518.50 | 4.70% |

| MCO | Moody's Corporation | 11,754.70 | 4.40% |

| CB | Chubb Limited | 8,843.70 | 3.30% |

| KHC | The Kraft Heinz Company | 8,479.50 | 3.20% |

| GOOGL | Alphabet Inc. | 4,338.40 | 1.60% |

| DVA | DaVita Inc. | 4,273.20 | 1.60% |

| KR | The Kroger Co. | 3,370.50 | 1.30% |

| SIRI | Sirius XM Holdings Inc. | 2,904.90 | 1.10% |

| V | Visa Inc. | 2,832.60 | 1.10% |

| VRSN | VeriSign, Inc. | 2,513.30 | 0.90% |

| MA | Mastercard Incorporated | 2,267.60 | 0.80% |

| AMZN | Amazon.com, Inc. | 2,195.70 | 0.80% |

| STZ | Constellation Brands, Inc. | 1,804.60 | 0.70% |

| UNH | UnitedHealth Group Incorporated | 1,740.20 | 0.70% |

| COF | Capital One Financial Corporation | 1,519.90 | 0.60% |

| AON | Aon plc | 1,462.00 | 0.50% |

| DPZ | Domino's Pizza, Inc. | 1,287.30 | 0.50% |

| ALLY | Ally Financial Inc. | 1,136.80 | 0.40% |

| POOL | Pool Corporation | 1,072.50 | 0.40% |

| LLYV.K | Liberty Live Group | 1,058.70 | 0.40% |

股票仓位的八成以上仍集中在前十大公司,苹果(22.7%)、美国运通(18.8%)、美国银行(11%)、可口可乐(9.9%)四大核心占62.4%,加上雪佛龙、西方石油、穆迪、Chubb、卡夫亨氏与谷歌,构成“消费+金融+能源”三根护城河支柱。

其余仓位不足两成,但也精准填补了成长与刚需缝隙。达美乐、谷歌提供轻资产扩张,DaVita、Kroger占据医疗与日常消费利基,Visa、亚马逊、万事达卡作为金融与物流网络的“第二梯队”。

整体看,巴菲特依旧用高集中、高股息、高回购的“老配方”,把时间换成更厚的股权,把通胀换成更稳的现金流。

对伯克希尔最新13F的板块拆解显示,排名前三的行业占据总仓位的61.6%。

1、非银金融(27.7%)

子行业包括信用卡网络(AXP)、评级机构(MCO)、财产险(CB)、再保险(AON)等。

商业模式核心:高壁垒+高现金流+通胀转嫁。美国运通的交易手续费、穆迪的评级费都能随物价同步提价,却不需要大规模资本开支。

估值容忍度:巴菲特愿意为ROE>20%且可持续的公司支付“合理偏高”的价格,过去两年MCO、CB的买入均价对应静态PE均在25-30倍,高于市场平均,但低于其历史中枢。

2、计算机(21.8%)

几乎100%由苹果贡献。苹果同时满足:全球级消费品牌(硬件+软件+服务生态); 毛利率>40%,经营现金流>1.000亿美元/年; 股东回报友好,回购+分红把90%以上自由现金流返还给股东。

2024Q1-2025Q3巴菲特曾连续五季减持苹果股票,但减持幅度逐季收敛,且每次减持后苹果仍是第一大重仓。巴菲特在2025年5月年会上还强调,“除非资本利得税政策大幅调整,否则我们希望苹果仓位长期保持在20%左右”。

3、食品饮料(12.2%)

核心持仓:可口可乐(280亿)+卡夫亨氏(79亿)+星座品牌(19亿)+帝亚吉欧(5.8亿)。

核心指标:市占率、品牌年龄、渠道密度。可口可乐1886年配方沿用至今,全球日均消费>2亿瓶;帝亚吉欧拥有Johnnie Walker、Guinness等“百年俱乐部”品牌。

通胀期表现:1980-1982、2000-2002、2021-2024三轮高通胀期,可口可乐都实现高单位数提价且销量降幅<2%,真实展现定价权。

1、减持阵营——现金回笼+税务筹划

苹果(AAPL):−4.179万股,套现约120亿美元,为连续第五个季度减持,仍保留6.6亿股。

美国银行(BAC):−3.720万股,套现约20亿美元,持股比例从8.3%降至7.8%。巴菲特认为BAC估值已回升至1.3倍PB,接近“合理区间上限”,不再像2020年那样“甩手买”。

威瑞信(VRSN):一次性减持430万股,仓位骤降4.6个百分点。域名注册赛道护城河虽深,但增速放缓,巴菲特选择“兑现收益、腾挪空间”。

2、增持阵营——趁低加仓+通胀对冲

安达保险(CB):+430万股,总持仓升至3.980万股,占比组合2.9%。财产险行业2024-25年综合成本率<90%,承保利润丰厚,且债券利率高企提升浮存金收益。

谷歌A(GOOGL):+1.785万股,总持仓升至0.15%股本。虽然谷歌属于“科技成长股”,但其搜索+YouTube广告现金流稳定性已接近消费股,2025年预期FCF>700亿美元,PE仅20倍,进入巴菲特“可理解+可预测+有护城河”框架。

日本五大商社:仅三菱商事出现+189万股的小幅加仓,其余四家持仓不变。巴菲特在2023-2024年累计投入约180亿美元,取得平均>8.5%的股息率,叠加日元贬值,对冲了美元资产通胀风险。

3、巴菲特持股新面孔——“小型试水”

Domino’s Pizza(DPZ):首次买入34.8万股,市值12.4亿美元。披萨外卖具备“高周转+低资本”特征,全球门店>2万家,特许经营模式产生稳定特许费。

亚特兰大勇士队(BATRK)、NVR住宅建筑商等“迷你”仓位,金额<1亿美元,属于Todd Combs或Ted Weschler的“子组合”。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。