发布日期: 2025年09月23日

在期货市场中,期指结算日自动平仓至关重要。到期未平仓合约可能带来结算风险和资金损失。交易所和期货公司会按规则自动平仓,以保障账户安全并维护市场秩序。了解触发条件、执行规则和流程,可帮助投资者理性操作,降低风险。

自动平仓是指在期指结算日或触发特定条件时,交易系统根据规则自动将未平仓的头寸平掉。其核心目的在于:

避免投资者进入实物交割或承担不必要风险

防止账户因保证金不足导致强制平仓

维护市场稳定,避免异常波动加剧风险

可以把自动平仓理解为账户的“安全阀”,在市场波动或风险增加时,自动控制损失,保障投资者资金安全。

自动平仓通常在以下三种情况下触发:

结算日未平仓

期货合约到期日(如交割月的最后交易日)持仓未平掉,系统会根据当日结算价自动平仓。

目的是防止投资者被迫进入实物交割或承担额外结算风险。

保证金不足

当账户可用保证金低于维持保证金要求时,交易系统会发出追加保证金通知。若未及时补足,系统按规则自动平仓。

平仓顺序:通常优先平掉亏损最大或风险最高的仓位。

风控触发

市场异常波动、熔断或风控系统判定账户风险过高时,期货公司可直接触发部分或全部自动平仓。

自动平仓规则各交易所可能略有差异,但常见做法如下:

| 条件 | 执行规则 | 说明 |

| 结算日 | 按当日结算价自动平仓 | 未平仓合约由交易系统统一处理 |

| 保证金不足 | 系统按风险或亏损排序平仓 | 保证金低于维持保证金触发 |

| 风控触发 | 强制平掉部分或全部仓位 | 根据期货公司风控标准执行 |

| 平仓价格 | 市场最优价格或结算价 | 避免人为干预,保障公平 |

投资者需要注意,不同期货公司可能会有动态保证金或移动止损辅助平仓等机制,具体执行方式会有所差异。

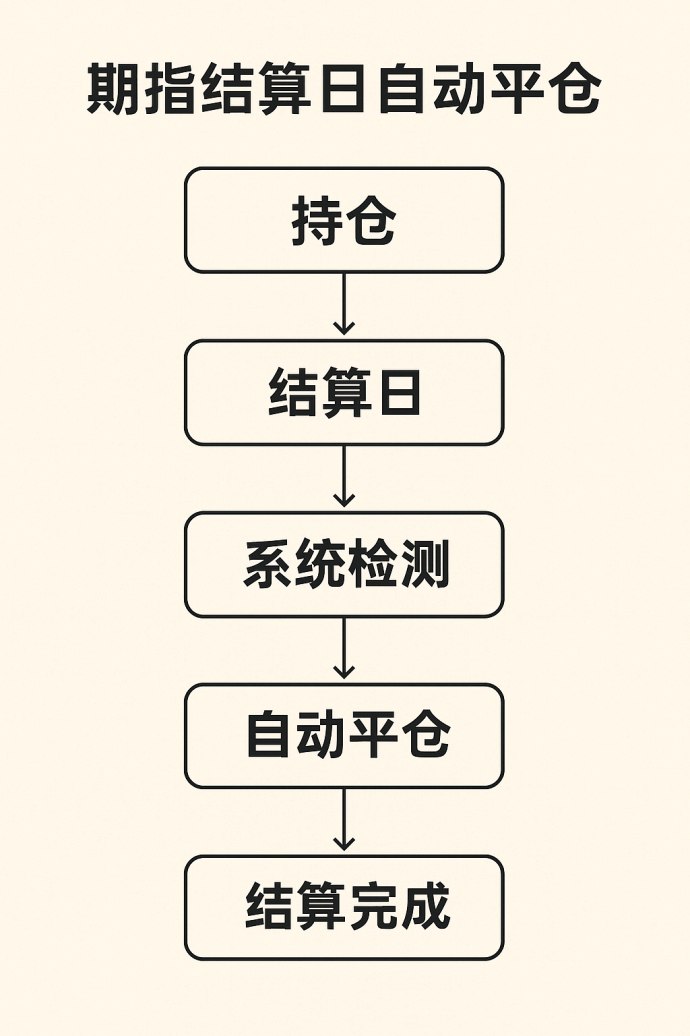

期指结算日自动平仓流程可以概括如下:

持仓阶段:投资者账户中持有期指合约,保证金充足。

结算日临近:交易所和期货公司监测账户持仓和保证金情况。

条件检测:系统检测是否触发自动平仓条件(结算日未平仓、保证金不足、风控警示)。

自动平仓执行:系统按规则平掉部分或全部仓位,成交价格按当日结算价或市场最优价执行。

结算完成:账户资金和保证金重新结算,风险关闭。

虽然自动平仓能帮助保障账户安全,但可能会带来滑点或亏损放大的情况,因此可以考虑以下方式降低风险:

提前平仓:结算日前可适当平掉部分仓位,避免被动操作。

保持保证金充足:账户保证金高于维持保证金,并留有一定浮动空间。

熟悉交易所规则:了解结算日时间及自动平仓的执行方式差异,有助于理性安排操作。

合理分仓与设置止损:通过分散仓位和设定止损线,应对突发波动,控制单笔风险。

采取这些措施,有助于更好地管理风险,同时保持资金灵活性。

期指结算日自动平仓机制在风险管理和市场稳定方面发挥着重要作用。掌握触发条件、执行规则和操作流程,能够让投资者在结算日保持安全边界,实现理性交易和资金保护。核心要点:

自动平仓保障资金安全,但可能带来滑点

尽量提前平仓,避免系统被动操作

保证金充足和风控规则熟悉是关键

理性操作可降低结算日风险,提高长期收益稳定性

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。