发布日期: 2025年09月12日

近期,美国股市表现强劲,美股三大指数——道琼斯工业平均指数、标准普尔500指数、纳斯达克综合指数——齐创历史新高,成为全球投资者关注的焦点。

截至收盘,标普500指数涨0.85%,报6587.47点;纳斯达克综合指数涨0.72%,报22043.07点;道琼斯工业平均指数涨1.36%,报46108点。特斯拉大涨超6%,甲骨文下跌逾6%。纳斯达克中国金龙指数收涨2.89%,其中阿里巴巴上涨8%,刷新自2021年底以来的新高。

资金持续流入风险资产,部分原因是市场预期美联储或将较快开启降息。但与此同时,通胀和劳动力市场的数据又带来新的不确定性,使得美股三大指数的上涨并非没有风险。

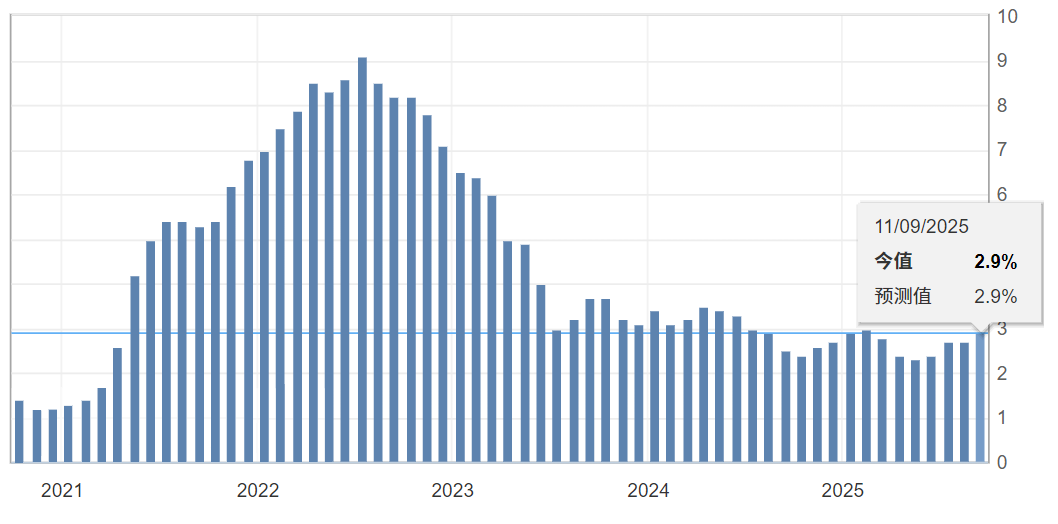

在美股三大指数创新高背景下,市场关注通胀走势,因为其直接影响美联储政策判断。

| 指标 | 数据 | 备注 |

| CPI年率(未季调) | 2.90% | 创2025年1月以来新高 |

| CPI月率(季调) | 0.40% | 创七个月最大环比涨幅 |

| 核心CPI(剔除食品与能源) | 0.30% | 基础需求与住房成本推升 |

说明:即便排除能源和食品波动,住房和基础需求仍在推动通胀,指数虽创新高,但市场对未来政策仍存顾虑。

美国8月非农就业仅增加约2.2万人,远低于市场预期;失业率从4.2%升至4.3%;首次申领失业救济人数也持续上升,接近2021年以来的高位。

这种“通胀上行 + 劳动市场疲软”的组合,让美联储在政策选择上陷入两难:

通胀高企 → 降息空间受限

就业与经济放缓 → 若不及时放松政策,硬着陆风险增加

因此,市场不仅关注美股三大指数的表面涨幅,更在解读背后的宏观经济信号。

市场选择“降息预期 + 成长股受捧”的逻辑:

科技股和中概股继续受资金青睐

债市与美元表现分化,部分收益率下行,部分持平

金龙指数近3%的上涨,显示投资者对中概股成长潜力恢复信心

解读:美股三大指数持续攀升,反映市场押注美联储政策灵活性及企业盈利预期,尤其是科技和成长股板块成为资金重点布局方向。

指数的强势不仅影响美国,也对亚洲市场产生连锁效应。电子零组件产业成为观察重点,投资人关注美股行情与通胀预期如何通过汇率、成本和订单影响供应链。近期国巨(2327)股价下跌便是例子。

国巨昨日收于约新台币138元,下跌逾3%,成交量放大。过去一年,其股价在132.5元至662元间大幅波动,体现出产业周期性与资金流动的敏感度。

在美股三大指数走强的背景下,国巨却逆势回调,反映原材料成本上升和下游需求复苏节奏不确定。投资人一方面追逐美股成长性,另一方面也需意识到零组件厂商在供应链中的脆弱位置。

市场普遍预计美联储将在9月中旬的会议上开启降息或释放明确信号。但是否立即降息,以及幅度大小,还需视未来几周通胀与就业数据而定。

此外,还有几个外溢效应:

美元汇率:若美元因通胀走高而升值,可能抬高进口成本。对出口导向型经济体而言,既可能削弱竞争力,也可能增加负担,从而影响盈利。

贸易/关税政策:美中摩擦与关税变化或继续推升成本,部分压力会转嫁至消费者端。

全球通胀与货币政策联动:若欧洲与亚洲通胀上行,各国央行或维持高利率,对高负债企业尤为不利。

总体而言,市场正处在通胀回升与政策预期交织的阶段:

若通胀能回落,美联储将有更大空间循序渐进地降息;

若通胀持续受住房、食品、能源或关税推动,而就业未恶化,则降息节奏可能推迟或减弱。

在这种环境下,美股三大指数的走势不仅反映市场信心,也将成为观察政策走向的重要风向标。

对投资者而言,建议保持以下策略:

分散配置科技股与中概股,避免过度集中风险;

电子零组件个股(如国巨)虽具机会,但在成本和需求不确定下波动更剧烈;

持续关注美元、利率及贸易政策,做好灵活调整。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。