发布日期: 2023年04月19日

美国国债收益率正在上升,但国债正处于经济前景好转和债务上限的交叉点。英镑兑美元汇率现在有所回升。这在前端是有意义的,但在较长期限时就不那么有意义了。

处于债务上限回收交叉点的美国国债维恩图

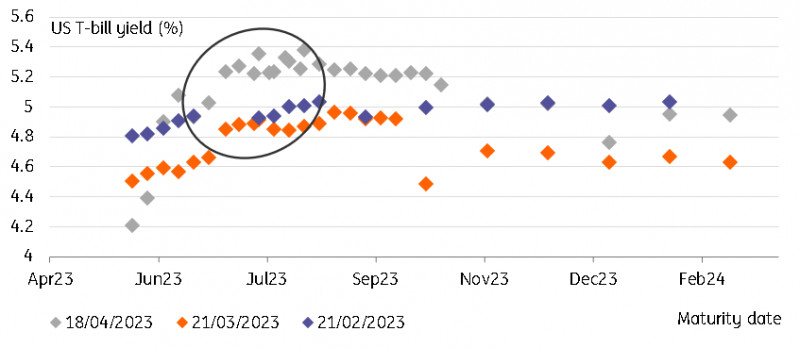

美国国债发现自己正处于两个令人不安的事态发展的交汇点。首先,经济数据没有大幅下降的时间越长,投资者对信贷紧缩的恐惧就越消退。本报告季迄今为止,银行业绩未能使KBW美国地区银行股票指数复苏,但更广泛的银行股票指数显示出更明确的反弹迹象。现在说清楚可能还为时过早,但也可以公平地说,对银行的担忧不再是提高前端利率的障碍,2年期收益率仍比每年3月的峰值低约90个基点。

第二个事态发展是即将到来的债务上限决战。在7月至8月到期日前后,国债曲线出现明显的驼峰,违约风险被认为是最高的。本周的税收信息可能有助于完善这一估计,从而推动证券之间的相对波动。事实是,距离“X日期”还有大约三个月的时间,因此在现阶段提供准确的估计是很有挑战性的。另一个驱动因素当然是政治发展,但人们普遍预计,任何解决方案都将在今年夏天的最后期限前找到。

一旦找到了妥协方案,并且我们预计会找到妥协方案,国债将面临另一个挑战:财政部加大发行力度,在财政部普通账户(TGA)中重建现金缓冲。截至上周,其余额为1090亿美元,但由于税收收入,本周可能会上升,然后下降到X日。假设财政部的目标是在债务上限解决后将其余额恢复到500-6000亿美元,那么市场将面临超过4000亿美元的国债发行和相应的流动性流失。

美国国债收益率的违约概率“驼峰”将持续到6月

国债升值幅度扩大

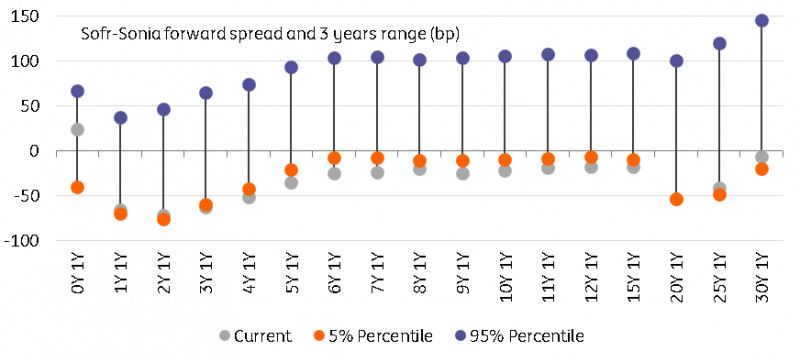

过去两周,美国收益率的重新定价上升令人印象深刻,并扩大了与欧元利率的利差,我们认为,一旦美联储开始降息,这一发展将是短暂的。然而,英镑债券的抛售速度超过了美国国债,随着2月份工资增长高于预期,抛售速度加快。很明显,这一消息的发布,加上3月份核心CPI未能放缓,增加了英格兰银行5月份加息的可能性,但市场预期远不止于此。Sonia互换曲线现在为这个周期中的两次加息定价,比美元曲线定价的还要高。

这使得10年期金边债券收益率上升至国债曲线的20个基点以上。可以理解的是,英镑利率在曲线前端的回升幅度更高。5年Sonia掉期比相当于Sofr的掉期高出近50个基点,市场更加相信美联储将在今年晚些时候降息,这证明了这一点。我们同意,包括英镑在内的欧洲政策利率需要更长的时间才能下调。我们发现,很难证明长期远期的合理性,例如,5年期的5年期英镑利率比等值的美元高出近30个基点。

英镑远期掉期在除一个到期日外的所有到期日均高于其美元等价物。

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。