Что такое коэффициент расходов в ETF?

Коэффициент расходов представляет собой годовую комиссию, взимаемую провайдером ETF за управление и ведение фонда. Он выражается в процентах от общей суммы активов фонда. Например, ETF с коэффициентом расходов 0,50% будет вычитать 5 долларов США с каждой инвестированной 1000 долларов США в год для покрытия расходов на управление и операционные расходы.

Компоненты коэффициента расходов:

Комиссия за управление: выплачивается управляющему фондом за управление ETF.

Операционные расходы: административные расходы, юридические услуги, расходы на аудит.

Прочие сборы: расходы на маркетинг, хранение или регулирование.

Пример: инвестиции в размере 10 000 долларов США в ETF с коэффициентом расходов 0,40% обойдутся в 40 долларов США в год. С течением десятилетий эти расходы могут накапливаться, существенно влияя на общую доходность.

Почему коэффициенты расходов имеют значение в ETF

Коэффициенты расходов — один из важнейших факторов, который инвесторы часто упускают из виду. Хотя разница в 0,1% может показаться незначительной, небольшие комиссии со временем накапливаются , незаметно поглощая ваше долгосрочное богатство. Понимание их влияния — ключ к созданию действительно растущего портфеля.

1. Сила сложных процентов

Даже кажущаяся незначительной доля расходов может радикально повлиять на доходность за десятилетия. Это связано с тем, что из ваших инвестиций ежегодно вычитаются комиссии, что уменьшает сумму, которую можно увеличить за счёт сложного процента. Со временем этот эффект нарастает как снежный ком, особенно для долгосрочных инвесторов.

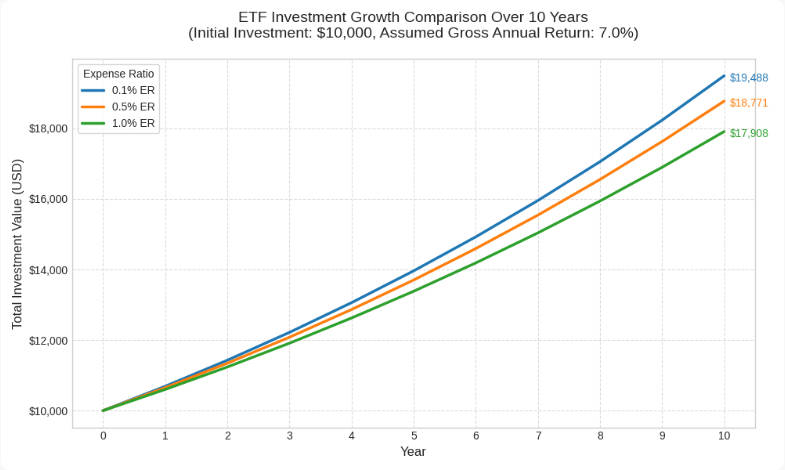

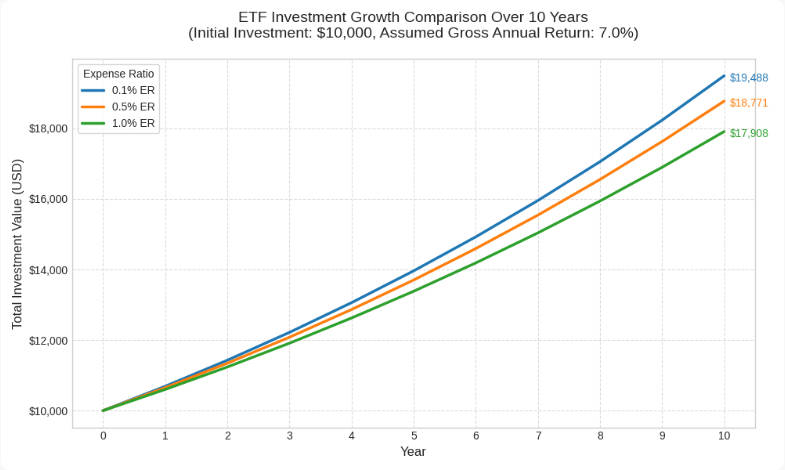

Представьте себе, что вы инвестируете 10 000 долларов в три ETF с разными коэффициентами расходов и предполагаете годовой темп роста 7%:

| Коэффициент расходов |

10-летняя стоимость при 10 000 долларов США |

Отличие от ETF с самой низкой комиссией |

| 0,10% |

19 786 долларов США |

База |

| 0,50% |

19 066 долларов США |

на 720 долларов меньше |

| 1,00% |

18 308 долларов США |

На 1478 долларов меньше |

За десять лет уплата, казалось бы, небольшой комиссии в размере 0,5% обойдётся вам в 720 долларов , в то время как комиссия в 1% может сэкономить почти 1500 долларов . Представьте себе этот эффект за 20 или 30 лет — это может кардинально изменить вашу жизнь и накопление богатства.

2. Почему сборы могут перевешивать эффективность

Многие инвесторы гонятся за высокой доходностью, забывая, что комиссии напрямую снижают чистую доходность . Даже если ETF показывает исключительно хорошие результаты, высокий коэффициент издержек может свести на нет значительную часть прибыли. ETF с низкой комиссией часто превосходят более дорогие альтернативы просто потому, что со временем из портфеля выводится меньше средств.

3. Долгосрочная перспектива инвестора

Для долгосрочных инвесторов коэффициенты расходов — это молчаливые убийцы богатства. Минимизация комиссий часто является самым простым способом увеличить чистую доходность без принятия дополнительных рыночных рисков. Например, 30-летние инвестиции в ETF широкого рынка с коэффициентом расходов 0,05% могут в итоге обернуться на десятки тысяч фунтов больше, чем аналогичный фонд с коэффициентом расходов 0,50%, при условии аналогичного роста рынка.

Поэтому инвесторам всегда следует учитывать коэффициент расходов наряду с историей доходности, инвестиционными целями и совокупной стоимостью владения. Даже небольшая экономия сегодня может обернуться значительным богатством завтра.

Как рассчитываются коэффициенты расходов

Формула коэффициента расходов:

Коэффициент расходов = (Общие годовые расходы фонда/Средние активы под управлением)×100

Если ETF управляет 100 миллионами долларов США и несет ежегодные расходы в размере 1 миллиона долларов США, коэффициент расходов составит:

(1 , 000 , 000/ 100 , 000 , 000)×100 = 1%

Различные типы ETF часто имеют разные коэффициенты расходов:

| Тип ETF |

Типичный коэффициент расходов |

| Индекс широкого рынка |

0,03% – 0,10% |

| Сектор/отрасль ETF |

0,20% – 0,50% |

| Активно управляемый ETF |

0,50% – 1,00%+ |

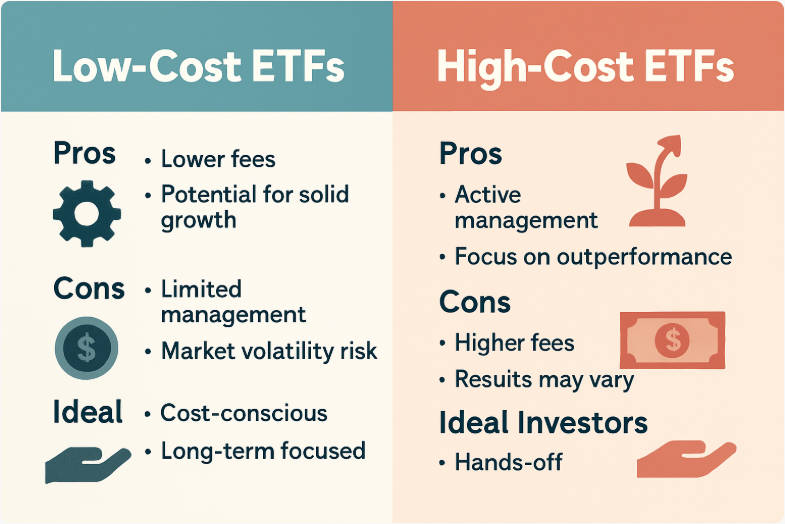

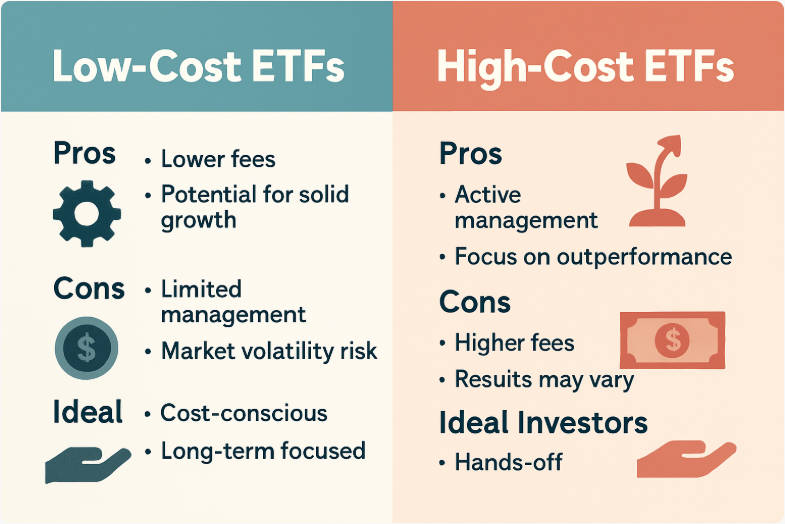

Низкие и высокие коэффициенты расходов: что следует знать инвесторам

При оценке ETF сосредоточение исключительно на коэффициенте издержек может быть ошибочным. Хотя комиссии важны, они — лишь один из компонентов общей картины. Понимание компромиссов между недорогими и дорогими ETF поможет вам принимать более взвешенные и долгосрочные инвестиционные решения.

1. Преимущества низких коэффициентов затрат

1) Большая часть ваших денег остается инвестированной

Низкие коэффициенты издержек означают, что меньшая часть ваших инвестиций уходит на покрытие комиссий. Это позволяет большему количеству капитала активно работать на рынке, что со временем может значительно ускорить рост вашего портфеля.

2) Улучшенное долгосрочное начисление процентов

Даже небольшие различия в коэффициентах расходов могут иметь существенный эффект в течение десятилетий. Например, ETF с коэффициентом расходов 0,05% против 0,50% может показаться незначительным в годовом исчислении, но за 30 лет эта разница может привести к увеличению доходности на десятки тысяч фунтов благодаря сложному проценту.

3) Идеально подходит для пассивного инвестирования

Индексные ETF широкого рынка и другие пассивно управляемые фонды, как правило, предлагают более низкие комиссии. Эти фонды отслеживают бенчмарк, а не пытаются превзойти его, что идеально соответствует долгосрочной стратегии «купи и держи».

2. Преимущества более высоких коэффициентов расходов

1) Доступ к активному управлению и экспертизе

ETF с более высокими коэффициентами издержек часто управляются активно. Опытные управляющие фондами могут использовать исследования, рыночный тайминг или альтернативные стратегии, чтобы превзойти рынок. Для некоторых инвесторов потенциальная более высокая доходность оправдывает дополнительные затраты.

2) Воздействие специализированных или нишевых стратегий

Более дорогие ETF могут быть ориентированы на конкретные секторы, сырьевые товары, развивающиеся рынки или инновационные стратегии, недоступные в более дешевых альтернативах. Это позволяет инвесторам диверсифицировать свои портфели, выходя за рамки стандартных индексных фондов.

3) Дополнительные услуги и функции

Некоторые ETF с более высокой комиссией предлагают дополнительные преимущества, такие как хеджирование валютных курсов, оптимизация дивидендов или стратегии, ориентированные на устойчивое развитие. Эти функции могут добавить ценность, которую не могут предложить ETF с низкой комиссией.

Советы инвесторам

Сравните подобное с подобным

Всегда сравнивайте ETF, ориентированные на один и тот же рынок или сектор. ETF с высокой комиссией может быть выгоден, если он обеспечивает уникальный доступ, но сравнение его с индексным фондом широкого рынка вводит в заблуждение.

Оцените историческую эффективность относительно комиссий

Более высокий коэффициент расходов окупается только в том случае, если ETF обеспечивает более высокую доходность после вычета комиссий. Обращайте внимание на долгосрочную доходность за 5–10 лет, а не на краткосрочные колебания.

Рассмотрите свой инвестиционный горизонт

Для долгосрочных инвесторов недорогие ETF часто превосходят более дорогие альтернативы просто потому, что комиссии увеличиваются не в вашу пользу. Активные ETF могут быть более подходящими для краткосрочных стратегий или достижения специализированных целей.

Оценить обоснованность платы

Спросите себя: оправдывают ли стратегия или управление ETF более высокую стоимость? Если нет, то ETF с низкой комиссией может оказаться более разумным и эффективным выбором.

Скрытые затраты и соображения

Даже если у ETF низкий коэффициент издержек, это не означает, что инвестирование в него полностью бесплатно. Разумным инвесторам следует учитывать совокупную стоимость владения, которая включает в себя несколько неявных, но важных факторов, которые со временем могут незаметно снизить доходность.

1. Торговые сборы

Брокеры могут взимать комиссию за каждую покупку или продажу акций ETF. Хотя многие брокеры предлагают торговлю без комиссии, другие всё ещё взимают комиссии, которые могут накапливаться, особенно при частом трейдинге. Даже небольшие издержки на транзакцию со временем могут накапливаться и замедлять общий рост портфеля.

2. Спреды между ценами спроса и предложения

Спред спроса и предложения — это разница между ценой, которую готов заплатить покупатель, и ценой, запрашиваемой продавцом. ETF с низкой ликвидностью или нишевым рынком часто имеют более широкие спреды. Эта «скрытая стоимость » фактически увеличивает цену, которую вы платите при открытии или закрытии позиций, особенно для крупных сделок.

3. Налоги на дивиденды и прирост капитала

Налоги могут незаметно снижать чистую доходность, особенно по налогооблагаемым счетам. ETF, которые часто распределяют дивиденды или генерируют прирост капитала, могут спровоцировать налоговые события. Хотя индексные ETF, как правило, налогово эффективны, активно управляемые ETF или отраслевые фонды могут создавать более высокие налоговые обязательства, что снижает преимущества низких коэффициентов расходов.

4. Ошибка отслеживания

Некоторые ETF могут не полностью воспроизводить доходность своего базового индекса. Различия возникают из-за методов управления, комиссий или неэффективности рынка. Эта ошибка отслеживания может незначительно повлиять на доходность, а это означает, что вы можете заработать немного меньше, чем ожидалось, даже с учётом коэффициента расходов.

5. Валюта и международные издержки

Для ETF, инвестирующих в зарубежные рынки, дополнительные расходы, такие как комиссии за конвертацию валюты, налоги за рубежом и расходы на международные транзакции, могут дополнительно повлиять на доходность. Инвесторам в ETF глобальных или развивающихся рынков следует учитывать эти дополнительные расходы.

6. Альтернативные издержки неправильного выбора ETF

Иногда инвестирования в ETF с низкими комиссиями недостаточно, если стратегия фонда не соответствует вашим целям. Скрытые издержки здесь — это упущенная выгода от более эффективных альтернатив или пробелы в диверсификации, которые могли бы способствовать долгосрочному росту.

Подводя итог, можно сказать, что сосредоточение исключительно на коэффициенте расходов может ввести в заблуждение. Для принятия действительно обоснованных инвестиционных решений оценивайте все сопутствующие расходы , включая торговые комиссии, спреды между ценами спроса и предложения, налоги, ошибки отслеживания и международные сборы. Понимание полной картины расходов помогает инвесторам оптимизировать доходность и избегать неприятных сюрпризов с течением времени.

Как снизить расходы на ETF

Снижение расходов на ETF может значительно повысить доходность ваших долгосрочных инвестиций. Небольшая экономия на комиссиях накапливается с годами, часто приводя к значительному росту благосостояния. Вот практические стратегии для эффективного снижения расходов:

1. Выбирайте недорогие ETF для долгосрочного инвестирования

Не все ETF одинаковы. ETF индексов широкого рынка часто имеют самые низкие коэффициенты издержек, иногда всего 0,03%. Выбор ETF с низкой стоимостью гарантирует, что большая часть ваших средств останется инвестированной, позволяя со временем эффективно использовать сложный процент. Несмотря на соблазн выбрать нишевые или активно управляемые ETF, всегда взвешивайте более высокие комиссии и потенциальную превосходящую доходность.

2. Пользуйтесь услугами брокеров без комиссии

Торговые комиссии могут незаметно снизить доходность, особенно для постоянных инвесторов. Многие брокеры теперь предлагают торговлю ETF без комиссий. Использование этих платформ позволяет вам регулярно инвестировать, не теряя часть капитала из-за торговых издержек. Даже небольшая экономия на каждой сделке накапливается в течение нескольких лет.

3. Автоматически реинвестируйте дивиденды

Дивиденды могут показаться небольшими, но их реинвестирование автоматически ускоряет начисление процентов. Большинство брокеров и ETF предлагают планы реинвестирования дивидендов (DRIP), которые используют дивиденды для покупки дополнительных акций без дополнительных затрат. За десятилетия эта стратегия может значительно увеличить общую стоимость портфеля, даже если коэффициент расходов ETF невелик.

4. Рассмотрите возможность использования ETF с эффективными налогами

Налоги — это скрытые расходы, которые многие инвесторы упускают из виду. ETF, распределяющие меньше прироста капитала или использующие эффективные с точки зрения налогообложения стратегии, помогают сохранить большую часть прибыли. Например, индексные ETF обычно генерируют меньше налогооблагаемых событий, чем активно управляемые фонды. Понимание того, как налоги влияют на доходность ваших ETF, может со временем сэкономить тысячи долларов.

5. Избегайте частой торговли

Слишком частая покупка и продажа ETF может привести к дополнительным расходам из-за спредов между ценой покупки и продажи и налогов на прирост капитала. Долгосрочная стратегия «купи и держи» минимизирует эти скрытые расходы, позволяя вашим инвестициям расти естественным образом.

6. Периодически контролируйте показатели расходов.

Коэффициенты расходов ETF не фиксированы навсегда. Поставщики могут корректировать их в зависимости от операционных изменений. Регулярный анализ ваших активов гарантирует, что вы не переплачиваете и сможете переключиться на более дешевые альтернативы при их наличии.

7. По возможности объединяйте ETF

Некоторым инвесторам выгодны ETF, объединяющие несколько классов активов в одном фонде. Такие ETF «все в одном» устраняют необходимость приобретать несколько фондов по отдельности, снижая совокупные комиссии и сохраняя диверсификацию.

В заключение, тщательно выбирая недорогие ETF, минимизируя торговые комиссии, реинвестируя дивиденды и учитывая налоговые последствия, вы сможете максимизировать доходность и эффективнее развивать свой портфель. Даже небольшая экономия на комиссиях существенно увеличивается за десятилетия, что делает это важнейшим шагом на пути к разумному инвестированию.

Часто задаваемые вопросы (FAQ)

В1: Каков типичный коэффициент расходов для ETF?

A: Большинство индексных ETF широкого рынка взимают от 0,03% до 0,10%, в то время как секторные или активно управляемые ETF могут взимать от 0,20% до более 1%. Понимание типа ETF помогает сформировать ожидания.

В2: Всегда ли более низкий коэффициент расходов означает более высокую прибыль?

О: Не обязательно. Хотя более низкие комиссии снижают издержки, некоторые активно управляемые ETF с более высокими комиссиями могут превзойти рынок. Оцените историческую доходность вместе с коэффициентом расходов.

В3: Как часто взимаются коэффициенты расходов по ETF?

О: Коэффициенты расходов вычитаются ежедневно из активов фонда и отражаются в чистой стоимости активов ETF. Инвесторы не платят напрямую, а видят снижение доходности с течением времени.

В4: Могут ли коэффициенты расходов меняться со временем?

О: Да, поставщики фондов могут корректировать коэффициенты расходов в связи с изменениями в управленческих расходах, операционных расходах или стратегии фонда. Важно периодически пересматривать эти коэффициенты.

В5: Являются ли коэффициенты расходов единственными затратами, которые следует учитывать при расчете ETF?

О: Нет. Торговые комиссии, спреды между ценами спроса и предложения и налоги могут влиять на чистую доходность. При выборе ETF следует учитывать общие издержки.

Заключение

Понимание коэффициента расходов в ETF крайне важно для любого инвестора, стремящегося к долгосрочному росту капитала. Даже небольшие комиссии могут существенно повлиять на доходность в течение десятилетий. Разумно выбирая недорогие ETF, учитывая скрытые издержки и оценивая, оправдывает ли активное управление более высокие комиссии, инвесторы могут максимально увеличить потенциал роста своего портфеля.

Отказ от ответственности: Данный материал предназначен исключительно для общих информационных целей и не предназначен (и не должен рассматриваться как) финансовый, инвестиционный или иной совет, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит тому или иному лицу.