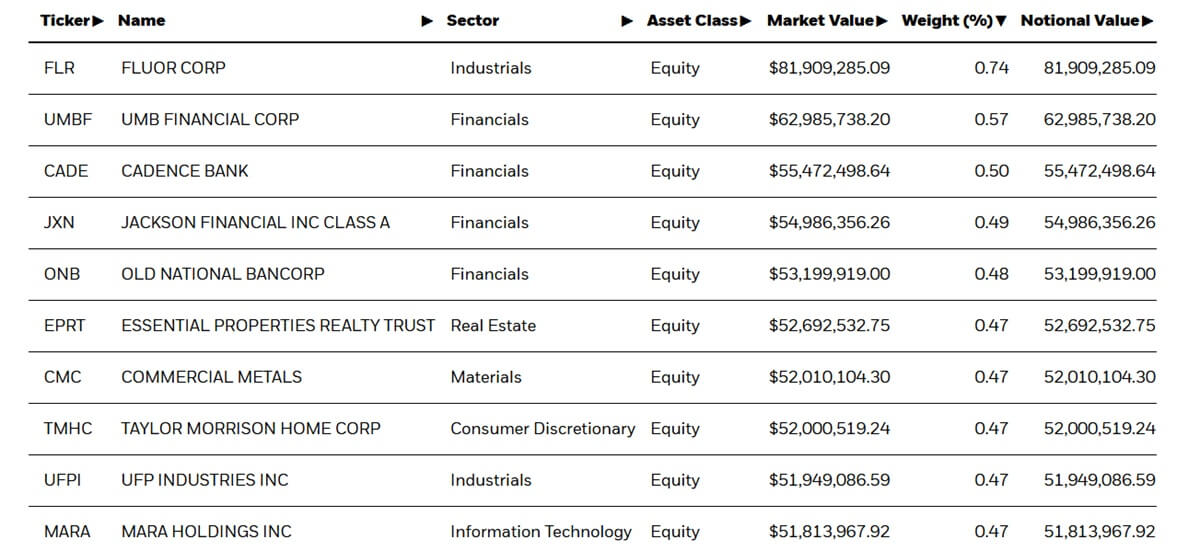

Пока Уолл-стрит зацикливается на технологических лидерах с высокой капитализацией и компаниях, движимых импульсом, в сфере акций с малой капитализацией появляются более скромные возможности. Биржевой фонд iShares Russell 2000 Value ETF (IWN) охватывает этот малоизвестный сегмент, предлагая инвесторам доступ к фундаментально стабильным, но недооцененным американским компаниям с долгосрочным потенциалом роста.

Часто оставаясь в тени конкурентов, ориентированных на рост, IWN выделяется во время рыночных сдвигов, особенно на ранних этапах экономического восстановления, в условиях инфляции или повышенной волатильности. При грамотном использовании он становится не просто пассивным инструментом отслеживания индекса, а тактическим инструментом для диверсификации риска, получения премий за факторы и повышения доходности сбалансированного портфеля.

Роль в распределении активов

ETF IWN часто позиционируется как сателлитный актив, а не как основной актив в диверсифицированных портфелях. В то время как ETF широкого рынка, такие как SPY или VTI, предлагают доступ ко всему рынку США или акциям компаний с высокой капитализацией, IWN занимает особую нишу, фокусируясь исключительно на акциях малой капитализации США.

ETF IWN часто позиционируется как сателлитный актив, а не как основной актив в диверсифицированных портфелях. В то время как ETF широкого рынка, такие как SPY или VTI, предлагают доступ ко всему рынку США или акциям компаний с высокой капитализацией, IWN занимает особую нишу, фокусируясь исключительно на акциях малой капитализации США.

Таким образом, он часто используется для того, чтобы сместить акцент портфеля в сторону факторов «размера» и «стоимости», которые исторически ассоциировались с более высокой долгосрочной доходностью, хотя и с повышенным риском. Инвесторы, стремящиеся к диверсификации факторов, выходящей за рамки простого взвешивания по рыночной капитализации, часто используют IWN в дополнение к инвестициям, ориентированным на рост. Кроме того, это привлекательный выбор для инвесторов, стремящихся уравновесить портфели с преобладанием технологических активов или желающих извлечь выгоду из динамики возврата к среднему значению в циклах акций.

Для консультантов, разрабатывающих многофакторные стратегии, IWN часто используется наряду с качественными, импульсными или низковолатильными ETF, формируя комплексный пакет инвестиций, позволяющий ориентироваться в различных экономических условиях.

Сроки и цикличность

Доходность IWN тесно связана с макроэкономическими циклами, динамикой процентных ставок и готовностью инвесторов к риску. Акции компаний с малой капитализацией, как правило, демонстрируют более высокую доходность на ранних этапах экономического восстановления, когда оптимизм растет, условия кредитования ослабевают, а промышленное производство растет. Они также демонстрируют сильную историческую корреляцию с ростом инфляционных ожиданий, что может подорвать доминирование компаний с высокой капитализацией, ориентированных на рост и зависящих от будущих денежных потоков.

Учитывая эту цикличность, некоторые инвесторы используют тактические точки входа и выхода на основе опережающих индикаторов, таких как:

В последние периоды повышения ставок и волатильности инфляции IWN демонстрировала чувствительность к политике Федеральной резервной системы, испытывая трудности во время циклов ужесточения, но быстро восстанавливаясь, как только направление денежно-кредитной политики становилось более ясным.

Более того, политические циклы, такие как промежуточные выборы или принятие законов в поддержку малого бизнеса, могут усилить настроения инвесторов в отношении сегмента Russell 2000 Value, делая IWN привлекательным инструментом для краткосрочных и среднесрочных инвестиций для тех, кто следит за более широкой макроэкономической ситуацией.

Балансировка риска посредством диверсификации

Хотя IWN предлагает потенциал для опережающей доходности, он также привносит в портфель уникальные характеристики риска. Акции компаний с малой капитализацией, как правило, более волатильны, менее ликвидны и более чувствительны к экономическим потрясениям, чем акции компаний с большой капитализацией. Однако эти риски можно компенсировать за счет диверсификации парных инвестиций.

Например:

Сочетание IWN с ETF с высоким коэффициентом качества (например, QUAL) может помочь сгладить просадки во время рыночного стресса.

Размещение IWN наряду с международными ETF на стоимость может усилить географическую диверсификацию, сохраняя при этом уклон на стоимость.

Сочетание IWN с ETF высокодоходных облигаций также является стратегией, используемой для балансирования риска дохода и акций в периоды волатильности.

Инвесторы, ориентированные на факторную диверсификацию, часто используют такие инструменты, как корреляционные матрицы и сравнения с максимальными просадками, для определения оптимального распределения IWN относительно других факторов и географических регионов. В правильно структурированных портфелях IWN может служить фактором повышения волатильности и долгосрочной доходности, особенно при дисциплинированном управлении.

Сценарии эффективности и исторический контекст

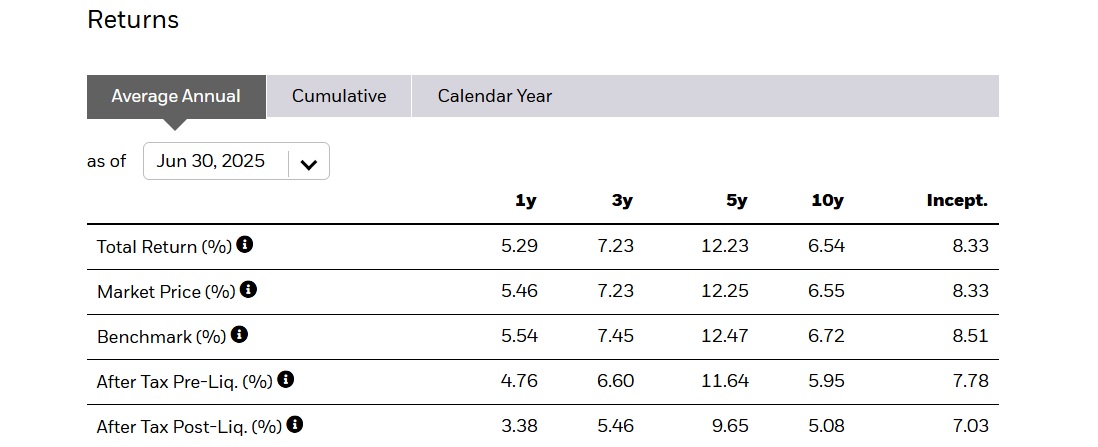

Исторически IWN демонстрировал периоды значительного превосходства над эталонными компаниями с высокой капитализацией, особенно в годы после рыночных спадов или рецессий. Например, после финансового кризиса 2008 года IWN несколько лет опережал индекс S&P 500, поскольку малый бизнес лидировал в экономическом восстановлении.

Исторически IWN демонстрировал периоды значительного превосходства над эталонными компаниями с высокой капитализацией, особенно в годы после рыночных спадов или рецессий. Например, после финансового кризиса 2008 года IWN несколько лет опережал индекс S&P 500, поскольку малый бизнес лидировал в экономическом восстановлении.

Однако последнее десятилетие также стало свидетелем длительных периодов низкой доходности, особенно в условиях, когда акции технологических компаний с высокой капитализацией обеспечивали доходность на уровне индексов. В период с 2010 по 2020 год премия за стоимость снизилась, и IWN отстал от более широких рыночных бенчмарков, таких как S&P 500 и даже его родственный ETF IWM (который включает как компоненты роста, так и компоненты стоимости индекса Russell 2000).

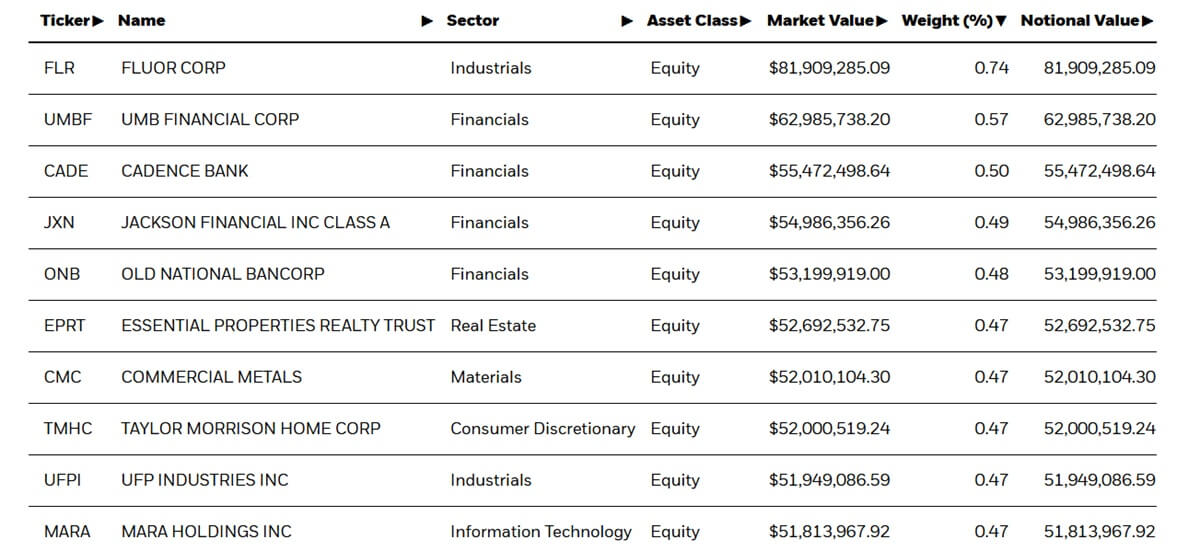

Совсем недавно, с конца 2022 года по 2024 год, IWN начала сокращать разрыв в показателях, особенно на фоне опасений по поводу переоцененности технологических гигантов и возобновившегося интереса к циклическим секторам, таким как энергетика, промышленность и финансы, — сферам, где IWN в значительной степени сконцентрирован.

Несмотря на периоды относительной слабости, долгосрочные исторические данные о стоимости акций малой капитализации остаются убедительными. Согласно данным Фамы-Френча, факторы размера и стоимости на протяжении десятилетий обеспечивали избыточную доходность, что позволяет предположить, что инвесторы с многолетним горизонтом инвестирования могут быть вознаграждены за своё терпение.

Фактор управления рисками

IWN сама по себе представляет собой многофакторную игру: подверженность как премиям за риск малой капитализации, так и премиям за риск стоимости. Однако эти факторы могут меняться в зависимости от ситуации, что требует строгого мониторинга.

Акции стоимости, как правило, отстают в периоды импульсного роста, особенно когда процентные ставки низкие, а капитал дешев. И наоборот, они процветают, когда дисперсия прибыли увеличивается, а инвесторы становятся более разборчивыми в отношении фундаментальных показателей.

Инвесторам следует помнить о:

Изменения в лидерстве факторов (например, ценность для роста)

Изменения экономического режима

Ожидания процентных ставок

Пересмотр прибыли в секторах с малой капитализацией

Используя количественные инструменты, такие как скользящий альфа-анализ, сравнение коэффициентов Шарпа и анализ факторов риска, инвесторы могут корректировать распределение активов по IWN в зависимости от меняющейся рыночной ситуации. Инвесторы, ориентированные на риск, также могут хеджировать или ограничивать риск в периоды высокой волатильности или постепенно ребалансировать свои активы с течением времени.

Пригодность для инвесторов и окончательные рекомендации

IWN не является универсальным решением. Он лучше всего подходит для:

Долгосрочные инвесторы, ищущие доступ к факторам стоимости и малой капитализации

Тактические распределители, нацеленные на использование циклических ротаций

Пользователи диверсифицированных ETF , которые могут сбалансировать IWN с инструментами с низкой волатильностью или ориентированными на качество

Факторные инвесторы, формирующие многомерные портфели

Однако он может оказаться неподходящим для:

Инвесторы с низкой толерантностью к риску

Те, кому требуется высокая ликвидность во всех рыночных условиях

Краткосрочные трейдеры, которые могут быть подвержены риску резких колебаний в неликвидных акциях компаний малой капитализации

В заключение отметим, что iShares Russell 2000 Value ETF (IWN) предлагает инвесторам стратегический инструмент для доступа к одному из самых надежных источников избыточной доходности в современной теории портфельного инвестирования. Хотя путь к доходности может быть неровным, потенциал долгосрочной выгоды остается высоким, особенно для тех, кто убежден в ценности стоимостного инвестирования и готов принять волатильность акций малой капитализации. При разумном использовании IWN может стать мощным дополнением к диверсифицированной, ориентированной на будущее инвестиционной стратегии.

Отказ от ответственности: Данный материал предназначен исключительно для общих информационных целей и не предназначен (и не должен рассматриваться как) финансовый, инвестиционный или иной совет, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит тому или иному лицу.