Когда трейдеры впервые погружаются в мир финансовых рынков, им часто говорят жить по одному золотому правилу: всегда использовать соотношение риска и прибыли 3:1. Это правило считается краеугольным камнем разумной торговой стратегии, обещающей постоянную долгосрочную прибыльность при соблюдении.

Но насколько это правило верно на современных, постоянно меняющихся рынках? Давайте разберем его.

Каково соотношение риска и прибыли?

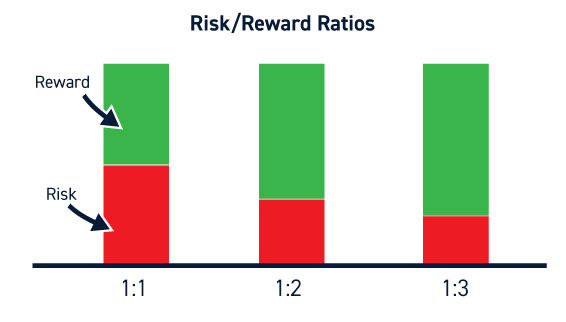

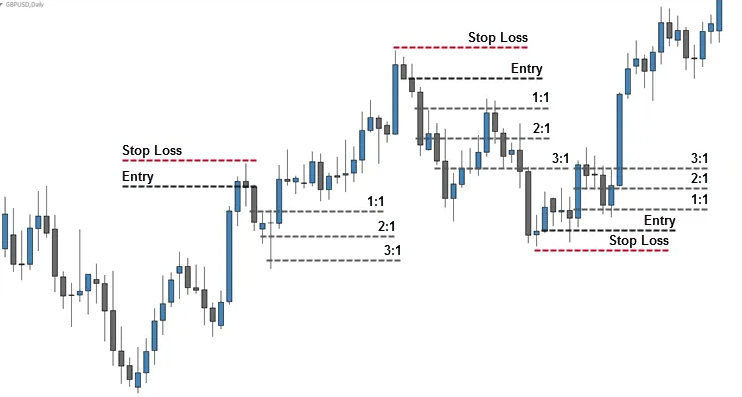

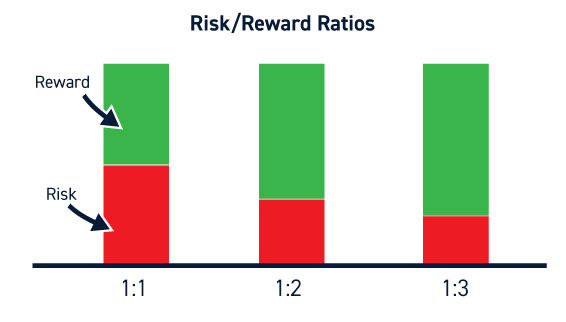

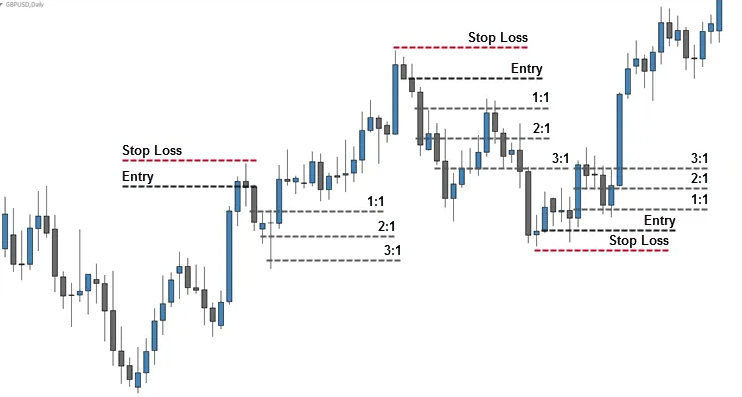

Коэффициент риска-прибыли — это фундаментальный инструмент, используемый для измерения потенциальной доходности инвестиций по отношению к принятому риску. Он рассчитывается путем деления суммы, которую трейдер может потерять, если цена пойдет против него, на сумму, которую он ожидает получить, если сделка пойдет в его пользу.

Например, если вы рискуете £100 ради потенциальной прибыли в £300, ваше соотношение риска и прибыли составляет 1:3. Это классическая форма соотношения 3:1, часто рекомендуемая в обучении трейдингу.

Почему соотношение 3:1 стало популярным

Правило 3:1 получило популярность, поскольку теоретически позволяет трейдерам получать прибыль, даже если они выигрывают только в 25–30 процентах случаев. В этой схеме одна прибыльная сделка может покрыть три убытка, что снижает давление на высокий процент выигрышей.

Трейдеры оценили его простоту, дисциплину и психологическую ясность. Однако рынки редко бывают такими чистыми.

Всегда ли работает соотношение риска и прибыли 3:1?

Короче говоря, не обязательно. Хотя соотношение риска и прибыли остается полезной концепцией, ее применение в реальном мире может быть гораздо более нюансированным. Вот почему:

Волатильность рынка : на нестабильных рынках установка отдаленных целей тейк-профита может быть нереалистичной. Цены могут не достичь предполагаемой награды перед разворотом.

Частота торговли : жесткая настройка 3:1 может ограничить количество сделок, которые вы совершаете. Иногда торговля с соотношением 1:1,5 или 1:2 может иметь большую вероятность успеха.

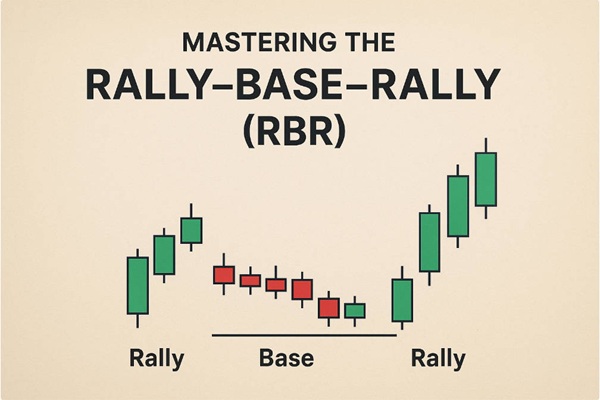

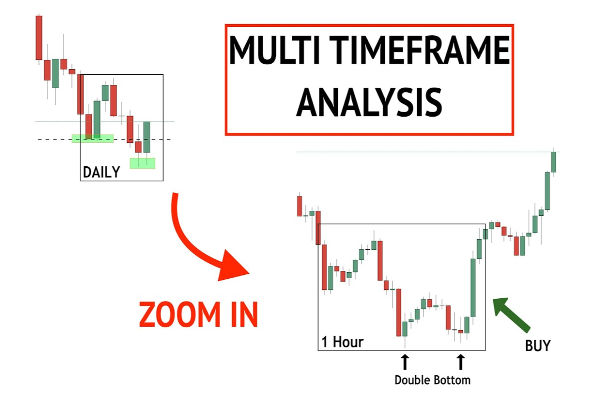

Изменение рыночных условий : стратегия, которая работает на трендовом рынке, может потерпеть неудачу на колеблющемся рынке, даже при том же соотношении риска и прибыли.

Ложное чувство безопасности : полагаясь исключительно на коэффициент, можно пренебречь другими важными элементами, такими как структура рынка, ликвидность и сроки.

Стоит ли корректировать соотношение риска и прибыли?

Да – и часто. Самые успешные трейдеры умеют адаптироваться. Вместо того, чтобы строго придерживаться 3:1, они оценивают каждую сделку на основе контекста.

Спросите себя:

Достаточно ли сильна данная установка, чтобы оправдать более широкую цель тейк-профита?

Есть ли на пути значимые уровни поддержки или сопротивления?

Это сделка на прорыв или возврат к среднему значению?

Иногда принятие соотношения риска к прибыли 2:1 или даже 1,5:1 вполне оправдано, если вероятность успеха сделки высока.

Инструменты, помогающие оценить соотношение

Вы можете использовать различные платформы и инструменты для анализа соотношения риска и прибыли перед входом в сделку. Программное обеспечение для построения графиков позволяет визуализировать размещение стоп-лосс и тейк-профит, а калькуляторы размера позиции помогают управлять риском.

Инструменты бэктестинга также могут помочь определить, какое соотношение риска и прибыли лучше всего подходит для вашей конкретной стратегии. То, что работает для скальпера, не будет работать для свинг-трейдера.

Психологическое воздействие коэффициента

Соотношение риска и прибыли также имеет глубокий психологический эффект. Более высокое соотношение означает, что для сохранения прибыли требуется меньше побед, что звучит здорово. Однако это часто приводит к более длительному времени удержания и эмоциональным проблемам. Трейдеры могут урезать прибыль или перемещать стоп-лоссы без необходимости.

И наоборот, более низкие коэффициенты могут увеличить процент выигрышей, но уменьшить выплату, требуя более высокого уровня точности и дисциплины.

Это не универсальный подход

Не существует идеального числа, когда речь идет о соотношении риска и прибыли. Ключ — баланс. Трейдер, который стремится к соотношению 3:1 в каждой сделке, может упустить высококачественные возможности с меньшими выплатами, но лучшими шансами.

В конечном итоге речь идет о согласовании вашего коэффициента с вашим стилем торговли, рыночными условиями и личной толерантностью к риску.

Заключительные мысли

Правило соотношения риска и прибыли 3:1 — это не мошенничество, но и не священная истина. Это полезная отправная точка, а не неизменный закон. Что важнее, так это ваша способность оценивать торговый контекст, управлять своей психологией и оставаться последовательным.

Гибкость и стратегический подход к соотношению риска и прибыли часто дают лучшие результаты, чем жесткое следование цифрам.

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или иным советом, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, транзакция или инвестиционная стратегия подходит для какого-либо конкретного человека.