取引

EBCについて

公開日: 2025-11-12

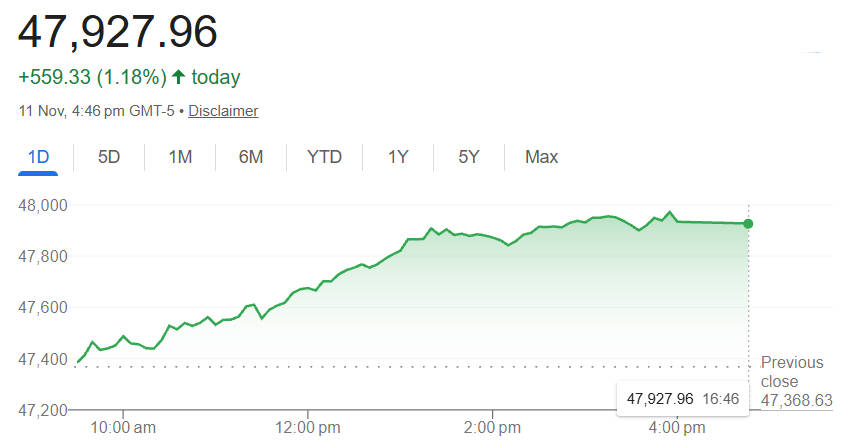

2025年11月11日、ダウ工業株30種平均は559.33ポイント(1.18%)上昇し、47.927.96という史上最高値で取引を終えた。この記録的な上昇は、米国政府閉鎖の終息期待と、過大評価されたテクノロジー株から伝統的な優良セクターへの資金シフトを反映している。

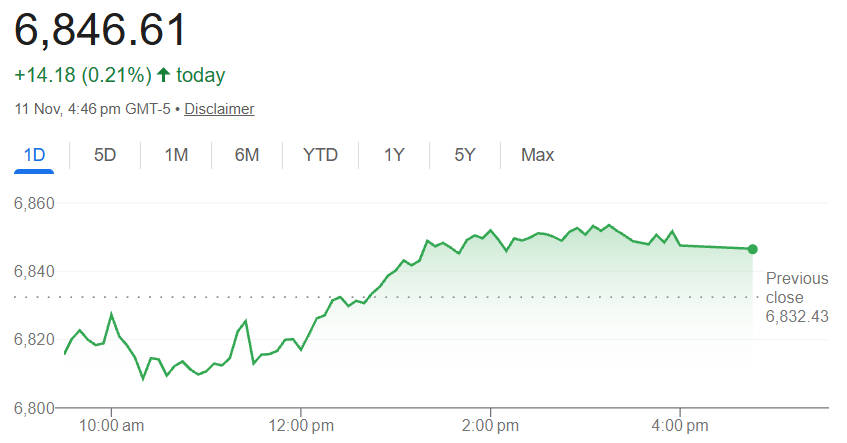

S&P 500は小幅上昇したものの、ナスダック総合指数は、AI関連株と半導体関連株の利益確定売りにより下落した。この乖離は、投機的な成長よりも、バリュー株、安定性、そして配当性向への新たな選好を浮き彫りにした。

ダウ工業株平均株価の最高値は市場の二重の変化を反映している

ダウ工業株平均株価がなぜ今最高値を更新したかは、2つの同時発生によって説明される。

政策の明確性が向上: ワシントンでの政治交渉により連邦政府閉鎖の終了が見込まれ、経済データの発表遅延や財政支出の停滞といった不確実性が解消された。

セクターローテーションが活発化:投資家は高成長株から、ヘルスケア、生活必需品、資本財などの防御的セクターへ資金をシフト。メルクやジョンソン・エンド・ジョンソンなどの銘柄がダウ工業株30種平均の上昇を牽引した。

こうした動向により、市場リーダーシップが拡大し、これまでのハイテク主導の上昇が、セクター間でよりバランスのとれた上昇へと変化した。

| 索引 | 終値レベル | 毎日の変化 | 年初来の変化 |

|---|---|---|---|

| ダウ・ジョーンズ工業株平均 | 47.927.96 | +559.33 (+1.18%) | +14.2% |

| S&P 500 | 6.846.62 | +14.19 (+0.21%) | +17.3% |

| ナスダック総合指数 | 23.468.30 | −58.87 (−0.25%) | +21.6% |

新たな記録の終値には、いくつかの相互に関連した要因が寄与した。

政府の進捗状況:

予算合意をめぐる楽観的な見通しにより、経済活動と消費者信頼感がさらに混乱する可能性は低下した。

企業の回復力:

大手資本の工業グループとヘルスケアグループの最近の四半期利益は予想を上回り、基礎的な事業の強さを裏付けた。

金銭的期待:

雇用データの軟化により、連邦準備制度理事会が2025年後半に金利を引き下げる可能性があるという期待が高まり、株価評価を支えた。

世界的な感情:

エネルギー価格の安定と地政学的な落ち着きにより、投資家は選択的にリスク資産に再び参入するようになった。

これらの展開は、投資家が成長株の評価を見直しているにもかかわらず、米国経済は基本的に堅調に推移しているという認識を強めるものとなった。

| セクタ | パフォーマンスドライバー | 投資家の根拠 |

|---|---|---|

| 健康管理 | メルク、アムジェン、ジョンソン・エンド・ジョンソンが牽引し、幅広い株価上昇 | 政策の不確実性の中での信頼できる収益と防御的な特性 |

| 生活必需品 | 家庭用品と飲料の堅調な需要 | 安定したキャッシュフローと配当の安定性がインカム投資家を惹きつけた |

| 工業製品 | 連邦政府のプロジェクト再開に対する楽観論 | 政府閉鎖が終われば財政が活性化する可能性 |

| テクノロジー | 半導体とAIリーダーの相対的なパフォーマンスの低さ | 急激な上昇後の利益確定と評価調整 |

ダウ・ジョーンズ新高値:技術的および歴史的視点

47.900ポイントの突破は、47.300付近の抵抗線を技術的に突破したことを意味する。このブレイクアウトは強気のシグナルと見られ、ダウ工業株30種平均をベンチマークとするパッシブファンドからの資金流入を喚起する可能性がある。

歴史的に、ダウ平均株価が最高値を更新するたびに、同指数をベンチマークとするパッシブ・インデックスファンドや上場投資信託(ETF)からの資金流入が増加する傾向があった。この構造的な需要は短期的には上昇圧力を維持する可能性があるが、ファンダメンタルズがそれに追いつかない場合は、買われ過ぎのシグナルが続くことがよくある。

ダウ・ジョーンズの最高値更新と投資家への影響

ダウ工業株30種平均の新記録は、以下のような投資戦略の見直しを促すものだ:

1. ポジティブなシグナル

テクノロジーを超えた幅広い市場参加は、経済への信頼の向上を意味する。

優良配当株は投資家の支持を取り戻しつつあり、ポートフォリオを安定させる可能性がある。

政策不透明感の後退を、企業投資計画の前向きな見直し機会と捉える。

2. 注意点

マクロデータが期待外れだった場合、急速なローテーションは突然反転する可能性がある。

特定の防衛セクターにおける高い評価は、さらなる上昇を制限する可能性がある。

成長が減速した場合、利益の修正により熱意が弱まる可能性がある。

したがって、投資家はダウ・ジョーンズの新高値を、抑えきれない楽観主義の合図ではなく、回復力の確認として捉えることが推奨される。

最近の上昇を覆す可能性のあるリスク

ダウ平均株価は過去最高の終値を記録しましたが、いくつかのリスクは依然として残っている。

技術修正リスク:

主要なAI関連株や半導体関連株の新たな弱さは、全体的なセンチメントに重くのしかかる可能性がある。

マクロ経済ショック:

予想外のインフレデータやエネルギー価格の変動により、金融引き締めへの懸念が再燃する可能性がある。

政治的不確実性:

予算決議の実施が遅れると、政府の機能に対する信頼が損なわれる可能性がある。

外部からの逆風:

中国や欧州の成長鈍化は指数に含まれる多国籍企業の収益に影響を及ぼす可能性がある。

利益の維持を目指す投資家にとって、分散投資と規律ある資産配分による準備は依然として重要だ。

| 客観的 | 推奨戦略 |

|---|---|

| 資本保全 | 高品質の優良株へのエクスポージャーを維持し、ボラティリティを活用するために現金バッファーを増やす。 |

| 収入の創出 | ヘルスケアや生活必需品のリーダーなど、ダウ平均内の配当成長株に注目する。 |

| 成長志向 | イノベーションの向上のために選択したテクノロジーへのエクスポージャーを維持しながら、過度な集中を削減する。 |

| ヘッジとリスク管理 | インデックス ETF またはセクター スプレッドを使用して、循環的な保有と防御的な保有のバランスをとる。 |

米国経済におけるダウ・ジョーンズ

ダウ工業株30種平均の最新の節目到達は、米国経済に対する投資家センチメントについて重要なメッセージを伝えている。現在のダウ工業株30種平均の動向は、企業収益の持続的な回復と、経済が借入コスト上昇に適応している兆候を反映している。

株式市場は、収益の持続的な回復を、経済が借入コストの上昇に対処している兆候と解釈している。

価格設定力と世界的な事業展開を有する優良企業に対する市場の信頼は、ダウ工業株30種平均を堅調に支え続けている。連邦準備制度(FRB)の金融政策が安定化、あるいは緩和方向に向かうのであれば、ダウ工業株30種平均を構成する大型株への支援材料として機能する可能性がある。

連邦準備制度の政策が安定的、あるいは緩和的であれば、大型株への支援が強化される可能性がある。

しかしながら、アナリストらはダウ工業株30種平均の好調さが、そのまま広範な経済繁栄を意味するわけではないと警告している。ダウ工業株30種平均の上昇持続には、今後の生産性向上、賃金上昇の持続性、そして財政規律の維持が不可欠だ。

結論

ダウ工業株30種平均が史上最高値を更新したことは、市場の底堅さと投資家の信頼回復を示す強力なシグナルだ。しかし、投資家は常に分散投資の原則を守り、過度な楽観主義に陥ることなく、ダウ工業株30種平均の構成銘柄のファンダメンタルズを注視し続けることが重要だ。

今後のダウ工業株30種平均の動向は、米国経済のみならず世界経済の健全性を測る重要な指標として、引き続き注目されるだろう。

しかし、同時に新たな課題も生み出している。バリュエーションの高騰、根強い政治的不確実性、そして世界経済の脆弱性は、いずれも警戒を強める必要がある。規律ある投資家にとって、ダウ・ジョーンズの記録は、油断の言い訳ではなく、回復力の証左となるはずだ。

よくある質問

Q1: ダウ平均株価が今日最高値を更新したのはなぜだか?

連邦政府閉鎖が終わる可能性が高いという投資家の楽観的な見方と、優良株とバリュー株セクターへのシフト、企業業績の好調な発表が相まって、ダウ平均株価は記録的な終値水準まで上昇した。

Q2: ダウ平均が上昇したのにナスダック平均が下落したのはなぜだか?

ナスダックは利益確定と評価圧力に見舞われた高成長テクノロジー銘柄の比率が高い一方、ダウ平均は、この日パフォーマンスが好調だった、より防御的な配当支払いセクターへの資金流入の恩恵を受けた。

Q3: ダウ記録は市場が過大評価されていることを意味するか?

過去最高の終値はセンチメントの強さを示すものの、それだけで過大評価を証明するものではない。投資家は、株価がファンダメンタルズに見合っているかどうかを判断するために、バリュエーション、収益動向、マクロ指標を精査する必要がある。

Q4: 個人投資家はこの展開にどのように対応すべきだろうか?

投資家は、分散投資を見直し、リスク許容度に合わせてバランスを調整し、過度に集中した高評価ポジションの削減を検討し、ボラティリティ管理と再配分に関する明確な計画を維持する必要がある。

Q5: ダウ工業株30種平均の継続的な上昇に対する主なリスクは何か?

主なリスクとしては、テクノロジーセクターの新たな調整、予想外のインフレや政策の転換、そして経済的不確実性を長引かせたり企業指針を混乱させるような政治的逆転などが挙げられる。

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではない。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではない。