取引

EBCについて

公開日: 2025-10-08

更新日: 2025-10-09

J・ウェルズ・ワイルダー・ジュニアは、テクニカル分析の歴史において最も影響力のある人物の一人です。彼の名前は、相対力指数(RSI)、平均真範囲(ATR)、方向性指数(ADX)、パラボリックSARといった広く使用されている指標を通じて、取引システムに永遠に刻まれています。これらのツールは、何世代にもわたるトレーダーやアナリストに影響を与えてきました。

しかし、彼の最も議論されていない貢献の 1 つである『ワイルダーのアダムセオリー:値動きこそがすべて』(1987 年)は、市場に関してより哲学的かつ概念的な視点を提供しています。

このセオリーは、彼の機械的な指標とは異なり、人間が市場の動きをどのように認識するかを深く掘り下げ、価格動向とトレーダーの心理の背後にある普遍的なモデルを明らかにすることを目指しています。

この記事では、ワイルダーのアダムセオリーの本質を探り、その論理、視覚的手法、そして現代の取引への永続的な関連性について説明します。

「アダムセオリー」の起源

1980年代初頭、金融市場は変化の真っ只中にありました。機械的な取引システムの優位性は、価格変動の行動学的解釈に取って代わられつつありました。こうした背景から、ワイルダーは人間の知覚と市場幾何学を統合する枠組みの開発を目指しました。

彼の探求の中心には、市場行動の偏見のない純粋な観察者を表す「アダム」の比喩がありました。

そのアイデアはシンプルだが奥深いものでした。感情的および認知的偏見のない「アダム」として市場を観察できれば、対称性と反射のパターンが自然に現れるだろう、というものです。

ワイルダーの動機は、市場はランダムなものではなく、集合的な人間の行動を構造的に反映したものであるという深い信念に端を発しています。アダムセオリーは、その構造を視覚的かつ論理的に描写しようとする彼の試みでした。

核となるアイデア:市場の対称性と人間の知覚

『ワイルダーのアダムセオリー:値動きこそがすべて』は、市場の対称性という概念をその根底に据えています。ワイルダーは、市場は重要な転換点を境に鏡像的なパターンを描く傾向があると提唱しました。彼はこれを「反射原理」と呼びました。

このアイデアの主要な要素は次のとおりです。

対称的な動き:明確な転換点の後、価格変動は多くの場合、そのピボットを基準として過去の動きを再現します。

人間の偏見:トレーダーの感情 (恐怖、貪欲、希望) が認識を歪め、機会を逃すことにつながります。

行動幾何学:ワイルダーは幾何学と心理学を組み合わせることで、トレーダーに構造と感情の両方を視覚化する方法を提供することを目指しました。

このセオリーは、対称性を理解することは未来を予測することではなく、価格変動の継続的なリズムにおけるバランスとアンバランスを認識することであると示唆しています。

| コンセプト | 説明 | 実用的な意味 |

| 対称 | 市場の動きは過去の波を反映している | 潜在的な反転ゾーンを特定する |

| 反射原理 | 価格はピボット後のパターンを反映する | パターン投影に役立つ |

| 認識バイアス | 感情の歪みは分析に影響を与える | 「アダム」のように客観性を養う |

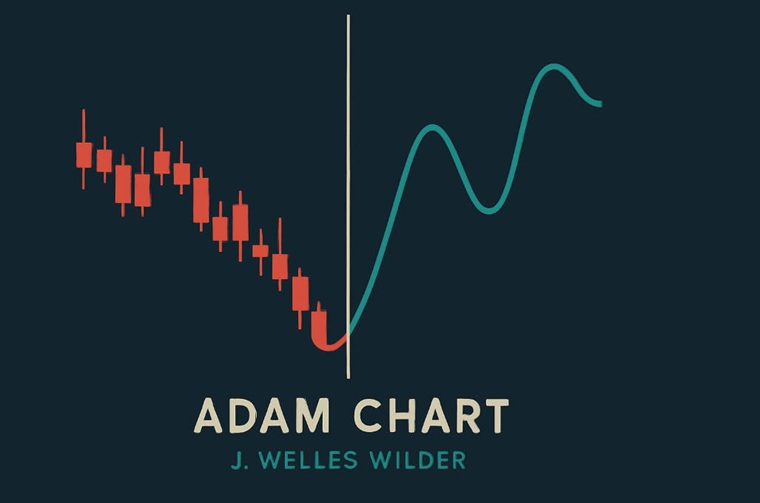

アダムチャート:市場の対称性を視覚化する

アダムチャートはワイルダーセオリーの視覚的な基盤であり、対称的な価格動向を認識し、予測するためのツールです。

構築手順:

大きな転換点(高値または安値)を特定します。

そのピボットを通る垂直軸(対称線)を描きます。

これまでの価格構造をこのライン全体に反映して、将来の潜在的な経路を予測します。

確認のため、ミラーパターンを実際の価格変動と比較してみます。

ワイルダーは、トレーダー集団の心理は反転後に同じように反応する傾向があるため、市場はこうした反映を尊重することが多いと主張しました。

フィボナッチ・リトレースメントやギャンアングルといったツールと比較すると、アダムチャートは数学的要素が少なく、視覚的で概念的な要素が強いです。定式化された正確さよりも、観察力と規律を重視します。

| 方法 | 基礎 | アダム理論との類似性 | 違い |

| フィボナッチ・リトレースメント | 比率ベース | どちらも旋回ゾーンを特定します | フィボナッチは数値的、アダムは視覚的 |

| ギャンアングル | 幾何学的な角度 | どちらも幾何学を使っている | ガンは時間と価格の関係を利用している |

| アダム・チャート | 反射対称性 | 視覚的で直感的 | 数値的な固定性がない |

重要なのは利益だ:ワイルダーのプラグマティック哲学

この本の副題「重要なのは利益だ」は、ワイルダーの実践哲学を凝縮したものです。彼は理論的な完璧さよりも、一貫性と規律ある実行が重要であることを認識していました。

ワイルダーは次のように信じていました。

収益性は複雑さよりも重要です。トレーダーは、洗練されたセオリーではなく、結果を優先する必要があります。

規律と柔軟性が不可欠です。証拠が変わったら戦略を適応させます。

客観性は強さです。成功は感情的な干渉を排除できるかどうかにかかっています。

アダムセオリーは、トレーダーに予測するのではなく観察することを奨励することでこの実用主義を強化し、「市場が間違っていることは決してない、間違っているのは私たちの解釈だけだ」という原則に沿っています。

アダムセオリーを現代トレーディングに統合する

アダムセオリーは1980年代に考案されましたが、アルゴリズムやAIを活用した取引の時代において驚くべき関連性を持っています。その対称性の概念は、現代の定量分析システムがフラクタルや反射パターンを検出する方法と密接に一致しています。

実用的な統合アイデア:

パターン投影:対称性を使用して、潜在的な反転ゾーンをモデル化します。

AI トレーニングデータ:反射原理をパターン認識アルゴリズムに組み込みます。

インジケーターの確認:Wilder の RSI または ADX と組み合わせて、多層検証を行います。

裁量取引:特に変動が激しいときに、視覚的なチャート分析にアダム対称性を適用します。

たとえば、強い上昇トレンドでは、主要な高値の周りのミラー構造を識別することで、リトレースメントゾーンを予測するのに役立ちます。これは予測としてではなく、取引を管理するための状況に応じたガイドとして役立ちます。

批判と限界

その奥深さにもかかわらず、『ワイルダーのアダムセオリー:値動きこそがすべて』はワイルダーの他の著作ほどの人気は得られませんでした。

主な批判は次のとおりです。

主観性:ミラーリングされたパターンは解釈の余地があり、一貫性のない結果につながります。

過剰適合リスク:トレーダーは、実際には対称性が存在しないのに対称性があると見なす可能性があります。

概念の曖昧さ:厳密な数学的定義がないため、自動化が困難になります。

しかし、多くの現代の理論家は、パターン認識アルゴリズムを通じてこの概念を再検討し、ワイルダーの質的洞察を量的枠組みに変換しようとしています。

遺産と継続的な関連性

チャートや対称性を超えて、ワイルダーがアダムセオリーに残した最大の功績は、その哲学的視点にあります。彼はトレーダーに対し、市場を機械的な存在ではなく、人間の行動の反映として捉えるよう促しました。

「アダム」は客観的な観察者、つまり感情や偏見といったフィルターを通さずに価格変動を観察する人の象徴です。このように、このセオリーは単なる分析手法ではなく、知覚と認識についての瞑想となるのです。

このことから得られる永遠の教訓は、対称性を認識することは予測することよりもむしろ理解すること、つまり市場を私たちが望むように見るのではなく、あるがままに見ることだということです。

結論:ワイルダーのビジョンを取り戻す

『ワイルダーのアダムセオリー:値動きこそがすべて』は、ウェルズ・ワイルダーが直感と構造を結びつけたセオリーです。トレーダーは、技術的な正確さと知覚的な明晰さのバランスを取ることが求められます。

ワイルダーのビジョンを取り戻すことで、どんな取引手法も ― どれほど洗練されたものであっても ― 最終的にはただ一つの目的、つまり一貫性のある合理的な利益の獲得に努めなければならないことを改めて認識させられます。しかし、ワイルダーが教えたように、認識のない利益は空虚なものなのです。

結局のところ、市場とトレーダーは互いに反映し合っており、その反映が明確になればなるほど、何が本当に重要なのかをより深く理解できるようになります。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません