取引

EBCについて

公開日: 2025-06-12

更新日: 2025-09-16

デイトレードではタイミングがすべてです。標準的なMACD設定では、多くの場合、タイミングが追いつきません。MACDをより速く反応するように調整することで、トレーダーはモメンタムの変化を即座に捉えることができます。適切なパラメータの選択から偽シグナルのフィルタリングまで、デイトレードのためのMACDを使いこなすには、精度、確認、そして綿密なテストが不可欠です。

高速(3-10-16)対超高速(5-34-1)

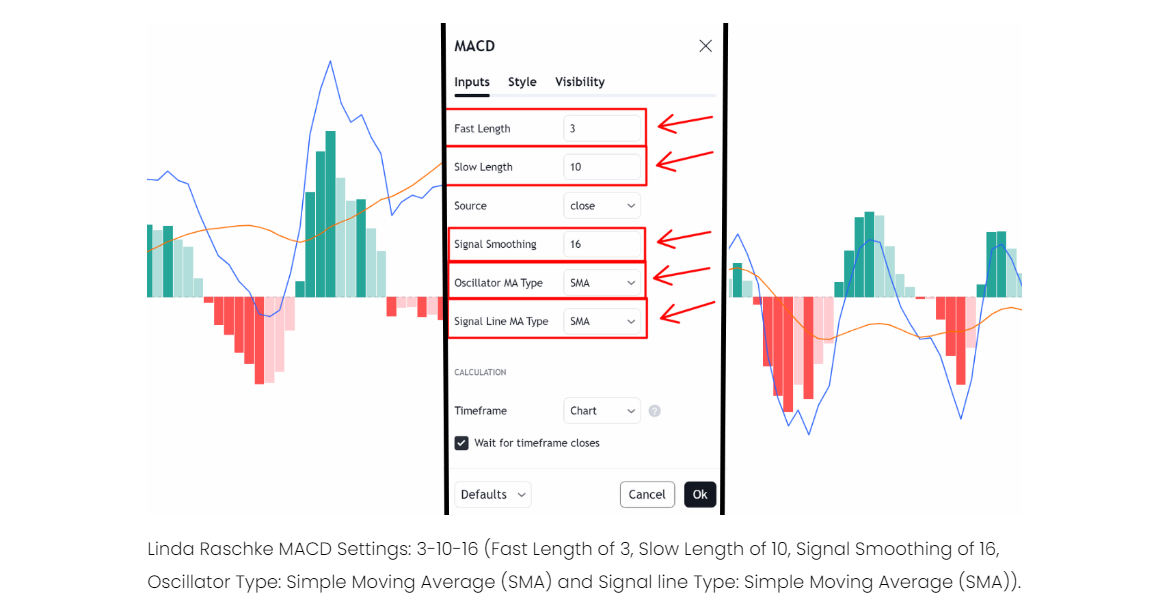

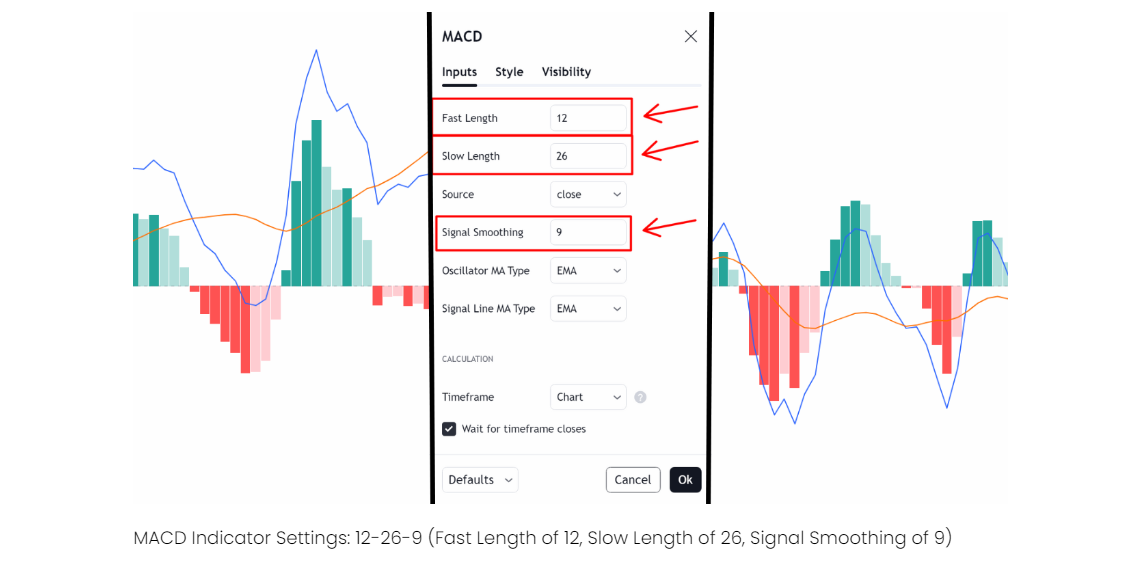

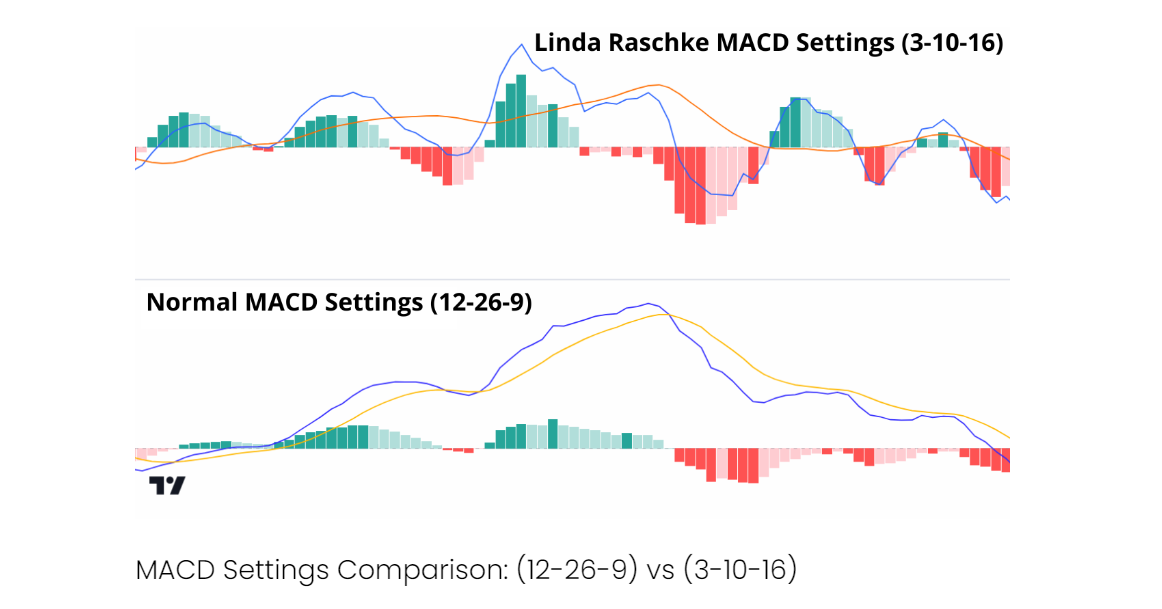

標準的なMACD設定(12.26.9)は、スイングトレードやポジショントレードに最適です。しかし、デイトレードのためのMACDを設定するには、より速い設定の方がより早いシグナルを得られる可能性があります。最も人気のある高速設定の一つは3-10-16です。これはトレーダーのリンダ・ラシュケ氏が推奨する設定で、標準的な指数移動平均(EMA)ではなく単純移動平均(SMA)を使用します。ルックバック期間が短いため、トレーダーは日中のモメンタムシフトをより迅速に捉えることができます。

標準的なMACD設定(12.26.9)は、スイングトレードやポジショントレードに最適です。しかし、デイトレードのためのMACDを設定するには、より速い設定の方がより早いシグナルを得られる可能性があります。最も人気のある高速設定の一つは3-10-16です。これはトレーダーのリンダ・ラシュケ氏が推奨する設定で、標準的な指数移動平均(EMA)ではなく単純移動平均(SMA)を使用します。ルックバック期間が短いため、トレーダーは日中のモメンタムシフトをより迅速に捉えることができます。

さらにアグレッシブなバリエーションは5-34-1です。この設定ではシグナルラインはほぼ瞬時に反応します。ただし、この超高速設定は、レンジ相場や不安定な相場状況で頻繁に急激な変動を引き起こす可能性があります。そのため、このような設定を使用するトレーダーは、ノイズを除去し、他の手段でシグナルを確認する能力に長けている必要があります。

さらにアグレッシブなバリエーションは5-34-1です。この設定ではシグナルラインはほぼ瞬時に反応します。ただし、この超高速設定は、レンジ相場や不安定な相場状況で頻繁に急激な変動を引き起こす可能性があります。そのため、このような設定を使用するトレーダーは、ノイズを除去し、他の手段でシグナルを確認する能力に長けている必要があります。

エントリーとエグジットのタイミング

エントリーとエグジットのタイミング

MACDを短期足(1分足、5分足、15分足)に適用する場合、エントリーとエグジットのタイミングが重要になります。デイトレードでは利益がわずかであることが多いため、精度が重要です。

典型的な戦略としては、MACDラインがシグナルラインを上抜けた時、特にゼロラインを下抜けた時に買いポジションを取ることが挙げられます(これは初期の強気モメンタムを示唆しています)。逆に、MACDラインがゼロラインを上抜けた時にシグナルラインを下抜けた時には、ショートポジションを検討するかもしれません。これらの戦略は、コンソリデーションからのブレイクアウトなどのプライスアクションパターン、またはピンバーやエングルフィングキャンドルなどのローソク足シグナルと組み合わせることで最も効果的です。

MACDヒストグラムを監視することも効果的です。ヒストグラムが伸びている場合は、現在の方向に勢いが増していることを示しており、トレーダーは早期に手仕舞うのではなく、動きに乗ることができます。

ウィップソーリスクマネジメント

デイトレードのためのMACDを設定する際の大きな落とし穴の一つは、ボラティリティが低い時期や方向性のない価格変動時に、誤ったシグナルを生成してしまう傾向があることです。これはしばしばウィップソーリスクと呼ばれ、指標の方向が頻繁に反転し、複数の損失取引につながるリスクです。

これを軽減するために、多くのデイトレーダーはMACDをVWAP(出来高加重平均価格)やオンバランスボリューム(OBV)などの出来高ベースの指標と組み合わせて使用します。これらのツールは、ブレイクアウトやクロスオーバーが実際の市場参加者によって裏付けられているかどうかを確認するのに役立ちます。

もう一つの方法は、ボラティリティが予測不能に急上昇する可能性のある、市場セッションが重なる時間帯や主要ニュースリリースの前は取引を避けることです。さらに、ロンドン市場やニューヨーク市場の開始時間のみに取引するなど、時間帯フィルターを適用することで、シグナルの信頼性を高めることができます。

確認テクニック

デイトレードのためのMACDだけに頼ると、オーバートレードにつながる可能性があります。そのため、プロのスキャルパーはシグナルを確認するために、MACDを他の指標と併用することがよくあります。よく使われるのは、買われ過ぎと売られ過ぎの状態を測定する相対力指数(RSI)との組み合わせです。例えば、MACDが強気のクロスオーバーを示し、RSIが売られ過ぎ領域(30未満)から上昇している場合、この組み合わせは取引の信頼性を高めます。

ボリンジャーバンドも役立ちます。デイトレードのためのMACDが強気のモメンタムを裏付けている一方で価格が上限バンドを上抜けた場合、これは高い確率で上昇トレンドが継続することを示唆する可能性があります。逆に、MACDが弱気なクロスオーバーを伴いながら価格が下限バンドに触れた場合は、下落局面の継続を示唆する可能性があります。

トレーダーの中には、MACDと移動平均線のクロスオーバーやトレンドラインを組み合わせて方向性を検証する人もいます。重要なのは、相反するツールを使うのではなく、合流点を探すことです。

バックテストと最適化

実際の取引環境でカスタムMACD設定を適用する前に、バックテストを実施することが不可欠です。これは、選択したパラメータ(例:3-10-16)を、取引対象となる特定の資産と時間枠のヒストリカルデータに適用することを意味します。その目的は、勝率、平均リスク対リターン比、そしてドローダウンを測定することです。

デイトレードでは、異なる銘柄では異なる設定の方がパフォーマンスが良いことに気づくことがよくあります。例えば、ロンドン取引時間中の金(XAUUSD)で有効な設定が、プレマーケット時間帯のナスダック先物では見事に失敗することがあります。だからこそ、資産のボラティリティ、出来高の推移、取引時間に基づいて設定を調整する最適化が、取引プロセスの中核を成すのです。

TradingViewやMetaTraderといった最新の取引プラットフォームには、戦略テスターが組み込まれており、MACDパラメータの調整が容易になります。より技術的な知識のある方は、PythonのbacktraderやRのquantstratといったツールを使って、数千ものデータポイントにおけるパフォーマンスを評価できます。

結論

MACDは、市場のスピードとボラティリティに合わせて設定を調整することで、デイトレードにおいて強力なツールとなり得ます。3-10-16や5-34-1といった高速な設定は、タイムリーなエントリーシグナルを提供しますが、急激な変動に巻き込まれないよう注意して使用する必要があります。安定したパフォーマンスを得るには、ボリュームフィルター、追加指標、そして厳格なエントリー/エグジットルールの導入が不可欠です。

結局のところ、普遍的に完璧な設定というものは存在しません。最適なMACD設定とは、徹底的にテストされ、あなたの取引スタイルに適応し、取引セッション中の特定の市場の動きと整合したものなのです。

免責事項:この資料は情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。