Mulai Trading

Tentang EBC

Diterbitkan pada: 2023-11-22

Semua lapisan masyarakat memiliki teorinya masing-masing; fisika memiliki teori kuantum, dan ekonomi memiliki teori inflasi. Pasar saham juga mempunyai berbagai macam teori, salah satunya disebut dengan teori kotak.

Teori kotak adalah pembentukan fluktuasi harga dalam kisaran harga ke dalam kotak persegi dan dengan demikian memprediksi tren harga saham, untuk memandu pengoperasian teori teknis yang sebenarnya. Secara khusus, pada grafik K saham dalam jangka waktu tertentu, harga tertinggi sebagai kotak atas, harga terendah sebagai bagian bawah kotak, digambarkan sebagai kotak persegi.

Teori kotak adalah pembentukan fluktuasi harga dalam kisaran harga ke dalam kotak persegi dan dengan demikian memprediksi tren harga saham, untuk memandu pengoperasian teori teknis yang sebenarnya. Secara khusus, pada grafik K saham dalam jangka waktu tertentu, harga tertinggi sebagai kotak atas, harga terendah sebagai bagian bawah kotak, digambarkan sebagai kotak persegi.

Ketika harga saham naik ke atas kotak, biasanya karena beberapa investor menjual saham tersebut dan menelusuri kembali sebentar, bagian atas kotak telah menjadi tahap tingkat tekanan naik harga saham. Demikian pula, ketika harga saham jatuh ke dasar kotak, hal itu akan didukung oleh kekuatan pembeli dan rebound; saat ini, bottom of the box telah menjadi level support dari jatuhnya harga saham.

Periode fluktuasi harga di dalam kotak diyakini merupakan tahap konsolidasi saham. Dan begitu harga saham menembus level tekanan box top ke level yang lebih tinggi, inilah saat yang lebih baik untuk membeli. Sebaliknya, ketika harga saham turun di bawah level support kotak, maka ia berpindah ke kotak berikutnya, sesuai dengan titik jualnya. Aksi harga keseluruhan suatu saham dapat dibagi menjadi beberapa kombinasi kotak. Bagian atas kotak sebelumnya mungkin menjadi bagian bawah kotak berikutnya, dan sebaliknya.

Dalam praktiknya, teori ini lebih bernilai di pasar bullish. Menurut teorinya, jika harga saham terus naik setiap kali terjadi penembusan ke atas, maka sinyal beli dapat dikeluarkan sehingga memberikan peluang lebih besar bagi investor untuk masuk. Dan begitu harga saham turun di bawah harga saham, investor dapat menjualnya tepat waktu untuk mengambil keuntungan. Sebaliknya, penerapannya di pasar bearish lebih terbatas.

| Jenis | Keterangan |

| Kotak | Harga suatu saham dapat berfluktuasi secara bergantian dalam kisaran horizontal selama periode waktu tertentu. |

| Kotak atas | Harga maksimum yang bergantian dalam satu kotak selama periode waktu tertentu |

| Kotak Bawah | Harga terendah yang bergantian dalam satu kotak selama periode waktu tertentu. |

| Kesuksesan besar | Breakout di atas kotak adalah peluang membeli; sebaliknya, penurunan di bawah ini menandakan titik penjualan. |

Siapa yang menemukannya?

Teori ini ditemukan pada awal tahun 1960-an oleh penari Nicholas Davas.

Lahir pada tahun 1920 di Budapest, Hongaria, Nicholas Davas melarikan diri ke Turki pada tahun 1943 karena Nazi di Jerman dan kemudian menari untuk mencari nafkah di Eropa bersama saudara tirinya.

Pada tahun 1952. ketika dia berumur 32 tahun, dia pergi menari di salah satu klub Smith Brothers. Mereka membayarnya 6.000 lembar saham untuk tarian tersebut. Pada saat itu, harga saham tersebut adalah $0,50 per saham. Setelah itu, dia lupa menukarkan sahamnya, dan beberapa waktu kemudian, dia menemukan bahwa sahamnya telah naik menjadi $1,90. atau hampir tiga kali lipat. Kemudian dia menghasilkan $8.000 langsung darinya.

Saat ini, dia menyadari bahwa menghasilkan uang melalui saham bisa saja dilakukan. Meskipun dia tidak tahu apa-apa tentang pasar saham dan tidak tahu apa itu, Tapi dia mulai membaca dan belajar seperti orang gila pada tahun 1957. Pada tahun 1958, dua tahun di pasar ini menghasilkan 2 juta dolar.

Hal ini mengejutkan Wall Street, dan majalah Time mewawancarainya tentang hal itu. Saya mengajukan banyak pertanyaan dan merasa skeptis tentang keaslian penghasilannya sebesar $2 juta. Setelah dia menulis buku ini, Bagaimana Saya Menghasilkan $2 Juta di Pasar Saham, buku ini merangkum strategi investasinya untuk teori kotak.

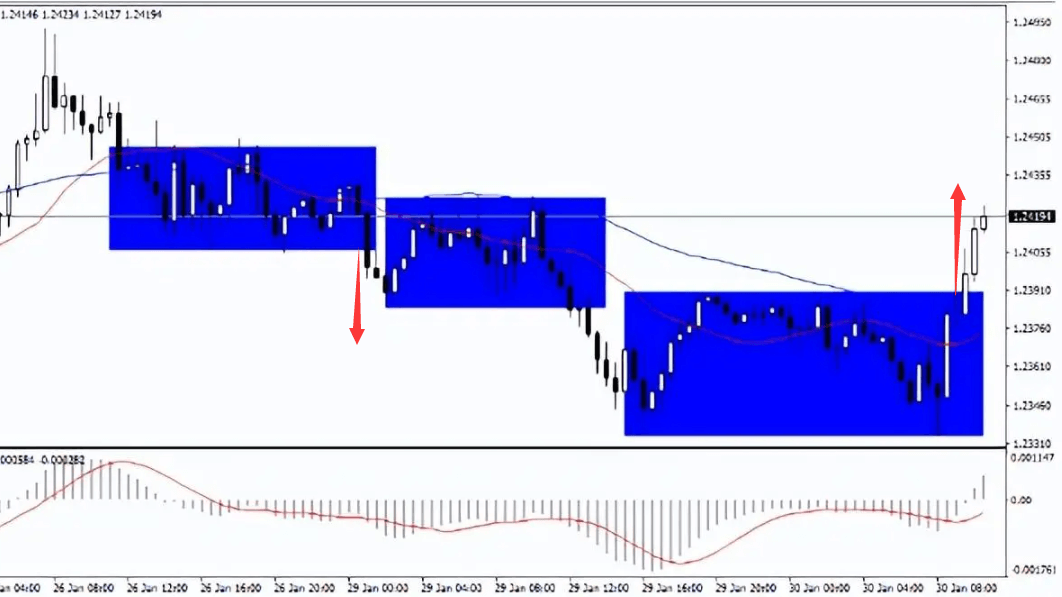

Ilustrasi Teori Kotak

Ini adalah metode analisis teknis yang berfokus pada fluktuasi harga saham selama jangka waktu tertentu dan berupaya memprediksi tren harga di masa depan dengan menganalisis fluktuasi harga tersebut. Seperti yang ditunjukkan pada grafik:

Sumbu Waktu: Sumbu horizontal mewakili waktu, biasanya diukur dalam hari, minggu, atau bulan. Setiap titik mewakili periode waktu yang berbeda.

Sumbu Harga: Sumbu vertikal mewakili harga suatu saham.

Kotak: Dalam ilustrasi, Anda dapat melihat area biru dimana harga berfluktuasi dalam rentang horizontal selama periode waktu tertentu. Rentang horizontal inilah yang disebut "kotak".

Batas Atas dan Batas Bawah: Sebuah kotak biasanya ditentukan oleh batas harga atas (atas kotak) dan bawah (bawah kotak). Harga berfluktuasi antara dua level ini.

Breakout: Ketika harga menembus batas atas atau bawah sebuah kotak, ini dianggap sebagai sinyal penting. Pada grafik, ada dua jenis breakout: up breakout (harga menembus batas atas kotak) dan down breakout (harga menembus batas bawah kotak).

Saat breakout terjadi, analis atau trader biasanya menggunakan indikator teknikal atau analitik untuk memprediksi level target harga, seperti kemungkinan kenaikan atau penurunan setelah breakout. Berdasarkan teori tersebut, trader dapat mengadopsi strategi yang berbeda, seperti menunggu breakout mengambil tindakan atau menggunakan alat analisis teknis lainnya untuk membantu pengambilan keputusan.

Apa inti dari teori kotak?

Inti dari teori ini adalah mengamati dan menganalisis pergerakan harga untuk mengidentifikasi tren penting dan level support dan resistance utama di pasar. Ini menekankan fluktuasi harga selama jangka waktu tertentu dan berupaya memberikan wawasan tentang pergerakan harga di masa depan. Poin Inti:

Menonton Kotak: Menggunakan kotak harga sebagai unit dasar analisis, kotak-kotak ini biasanya ditentukan oleh garis support dan resistance horizontal. Harga berfluktuasi antara dua level ini, membentuk sebuah kotak.

Sinyal Breakout: Perhatian diberikan pada breakout harga, dimana harga menembus di atas atau di bawah batas atas atau bawah kotak. Penembusan ini sering kali dilihat sebagai sinyal bahwa telah terjadi perubahan penting pada harga. Penembusan ke atas menunjukkan bahwa harga mungkin naik, sedangkan penembusan ke bawah menunjukkan bahwa harga mungkin turun.

Target Harga: Setelah terjadi penembusan, analis biasanya menggunakan berbagai indikator teknis dan metode analitis untuk memperkirakan tingkat target harga, sehingga memberikan dasar bagi investor untuk mengambil keputusan membeli atau menjual.

Strategi Perdagangan: Berdasarkan teori ini, pedagang dapat mengembangkan strategi perdagangan yang berbeda, seperti mengambil tindakan setelah terjadi penembusan atau menggunakan kombinasi alat analisis teknis lainnya untuk membantu dalam pengambilan keputusan.

Manajemen Risiko: Seperti semua metode analisis teknis, manajemen risiko sangat penting dalam teori ini. Investor sering kali diharuskan menetapkan tingkat stop-loss dan take-profit untuk mengendalikan risiko dan melindungi modal.

Hal ini terletak pada analisis fluktuasi harga pasar sebagai serangkaian kotak dan fokus pada penembusan harga untuk memprediksi tren masa depan. Ini adalah metode analisis teknis efektif yang dapat digunakan untuk menganalisis harga saham, kontrak berjangka, dan pasar keuangan lainnya.

| Jenis | Keterangan |

| Kotak Horisontal | Harga berfluktuasi dalam kisaran tingkat yang relatif stabil selama periode waktu tertentu. |

| Kotak tambahan | Kisaran harga yang melebar menandakan potensi tren kenaikan dan kemungkinan kenaikan harga. |

| Kotak menurun | Kisaran harga yang menyempit, membentuk tren menurun yang dapat mengakibatkan penurunan. |

| Kotak Murah | Ketidakstabilan harga tanpa tren yang jelas, biasa terjadi di pasar yang tidak menentu. |

| Kontinum Kotak | Masuknya berulang kali ke kisaran harga tertentu menandakan sifat pasar yang persisten. |

| Kotak Bendera | Perubahan harga yang cepat diikuti oleh kisaran yang ketat menandakan dukungan tren jangka pendek. |

| Kotak deterministik | Perubahan harga horizontal dalam tren jangka panjang dengan garis support dan resistance yang jelas. |

| Kotak Gelombang | Harga yang berfluktuasi tanpa tren yang jelas, mengindikasikan potensi ketidakpastian pasar. |

Apakah itu berguna?

Ini adalah metode analisis teknis yang digunakan oleh banyak investor untuk menganalisis fluktuasi harga saham dan mencoba memprediksi tren harga di masa depan. Hal ini dapat memberikan beberapa wawasan yang berguna, namun juga memiliki keterbatasan, dan kelebihan serta keterbatasannya tercantum di bawah ini:

Kekuatannya terletak pada kesederhanaan teorinya, yang tidak memerlukan matematika atau perhitungan yang rumit. Investor dapat dengan mudah menggambar plot kotak menggunakan perangkat lunak grafik yang digambar tangan atau terkomputerisasi, yang menjadikannya metode analisis teknis yang layak untuk pemula dan pedagang non-profesional. Dan kurs tersebut menekankan penembusan harga, yang sering kali dilihat sebagai sinyal perubahan harga yang penting. Ini membantu investor menentukan kapan harus masuk dan keluar pasar. Ini juga membantu menangkap sentimen pasar dan sifat siklus pergerakan harga. Dengan mengamati perubahan di dalam kotak, investor dapat memahami keseimbangan kekuatan di antara para pelaku pasar.

Keterbatasannya adalah bahwa teori tersebut terkadang subjektif dalam penafsiran dan analisisnya. Analis yang berbeda mungkin mencapai kesimpulan berbeda mengenai grafik yang sama, yang dapat menyebabkan keputusan perdagangan tidak konsisten. Dan fokusnya terutama pada fluktuasi harga, mengabaikan faktor-faktor yang berkaitan dengan fundamental perusahaan, seperti data keuangan dan indikator ekonomi. Hal ini mungkin membatasi pemahaman kita tentang gambaran pasar secara keseluruhan.

Dan itu tidak memberikan prediksi harga yang akurat; itu hanya dapat memberikan perkiraan kisaran harga. Oleh karena itu, ini bukan alat yang sepenuhnya akurat dan tidak dapat sepenuhnya menghilangkan risiko. Jadi ini mungkin tidak berlaku untuk semua pasar dan semua periode waktu. Pasar tertentu mungkin tidak memiliki pola kotak yang khas, dan kegunaan teori kotak mungkin berkurang dalam kondisi pasar yang berubah dengan cepat.

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang harus diandalkan. Tidak ada pendapat yang diberikan dalam materi yang merupakan rekomendasi dari EBC atau penulis bahwa investasi, keamanan, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.