ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2025-07-17

शेयर बाजार रोटेशन, जिसे सेक्टर रोटेशन के रूप में भी जाना जाता है, 2025 के परिभाषित विषयों में से एक के रूप में उभरा है, जो निवेशक पोर्टफोलियो और बाजार की गतिशीलता को नया आकार देगा।

कई वर्षों तक मेगा-कैप टेक दिग्गजों के प्रभुत्व के बाद, फंड, भावना और आर्थिक स्थितियां मूल्य, चक्रीय और अंतर्राष्ट्रीय परिसंपत्तियों की ओर स्थानांतरित हो रही हैं।

इस व्यापक मार्गदर्शिका में, हम नवीनतम आंकड़ों, रुझानों और रणनीतियों का पता लगाएंगे, जिनकी निवेशकों को इस उभरते अवसर को समझने और उस पर कार्य करने के लिए आवश्यकता है।

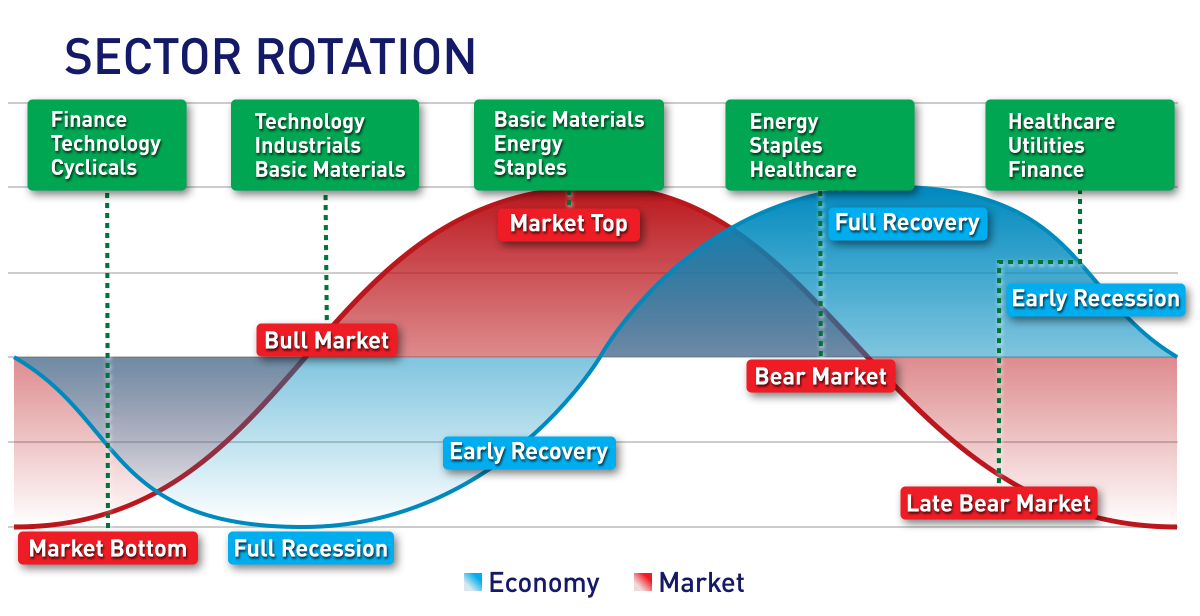

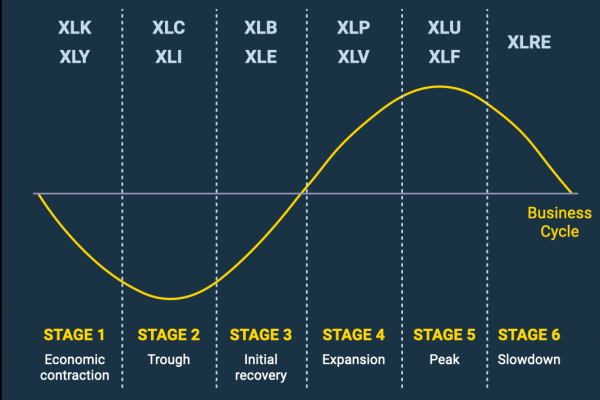

शेयर बाजार रोटेशन से तात्पर्य व्यापक आर्थिक परिवर्तनों, आय चक्रों, मुद्रास्फीति की अपेक्षाओं या मौद्रिक नीति में परिवर्तन के जवाब में निवेशक पूंजी को एक क्षेत्र, उद्योग या परिसंपत्ति वर्ग से दूसरे में स्थानांतरित करने से है।

यह बदलाव बेतरतीब नहीं है। यह अक्सर एक पूर्वानुमानित पैटर्न का अनुसरण करता है, जो व्यावसायिक चक्र और बाज़ार की धारणा से जुड़ा होता है। आर्थिक चक्र के विभिन्न बिंदुओं पर, कुछ क्षेत्र बेहतर प्रदर्शन करते हैं जबकि अन्य पिछड़ जाते हैं, जिससे संस्थागत निवेशक और फंड मैनेजर अपनी पूँजी को उसी के अनुसार घुमाते हैं।

उदाहरण के लिए, 2025 में, विकास (विशेषकर तकनीकी) से हटकर मूल्य, चक्रीय और विदेशी बाजारों की ओर रुझान में तेज़ी आई है। टैरिफ़ विनियमन, मुद्रास्फीति दरें, ब्याज दरों में उतार-चढ़ाव और निवेशकों के बदलते रुख़ जैसे व्यापक आर्थिक कारकों ने इस बदलाव को बढ़ावा दिया है।

1. पुनर्प्राप्ति (प्रारंभिक विस्तार)

मंदी के बाद अर्थव्यवस्था बढ़ने लगती है।

ब्याज दरें कम हैं और उपभोक्ता विश्वास में सुधार हुआ है।

अग्रणी क्षेत्र: उपभोक्ता गैर-आवश्यक वस्तुएं, वित्त और तकनीकी क्षेत्र।

2. विस्तार (देर से विकास चरण)

सकल घरेलू उत्पाद की वृद्धि में तेजी आई।

मुद्रास्फीति बढ़ सकती है, और केंद्रीय बैंक मौद्रिक नीति को सख्त कर सकते हैं।

अग्रणी क्षेत्र: औद्योगिक, मूल सामग्री, ऊर्जा।

3. शिखर

विकास धीमा हो सकता है, तथा मुद्रास्फीति अधिक हो सकती है।

आय पर दबाव बढ़ने से बाजार में अस्थिरता बढ़ गई है।

अग्रणी क्षेत्र: कमोडिटीज थोड़े समय के लिए बेहतर प्रदर्शन कर सकती हैं; रक्षात्मक शेयरों में बढ़त शुरू हो सकती है।

4. संकुचन (मंदी)

आर्थिक गतिविधि धीमी हो जाती है या सिकुड़ जाती है।

केंद्रीय बैंकों द्वारा नीति में ढील दिए जाने से ब्याज दरें गिर सकती हैं।

अग्रणी क्षेत्र: उपयोगिताएँ, आवश्यक वस्तुएँ और चिकित्सा देखभाल

यह चक्रीय व्यवहार फंड प्रबंधकों और चतुर खुदरा निवेशकों द्वारा उपयोग किए जाने वाले सेक्टर रोटेशन मॉडल का आधार बनता है।

कोविड-19 महामारी ने नाटकीय और तीव्र क्षेत्रीय परिवर्तन को जन्म दिया।

2020 की शुरुआत : बाजार में भारी गिरावट आई और निवेशक स्वास्थ्य सेवा और उपभोक्ता वस्तुओं जैसे रक्षात्मक शेयरों की ओर भाग गए।

2020 के मध्य से अंत तक : आक्रामक मौद्रिक नीति ने तकनीकी और विकास शेयरों में तेज़ी ला दी। घर से काम करने के चलन ने सॉफ्टवेयर और सेमीकंडक्टर में पूंजी को बढ़ावा दिया।

2021 : जैसे-जैसे अर्थव्यवस्थाएं पुनः खुलीं, चक्रीय क्षेत्रों - औद्योगिक, ऊर्जा और वित्तीय - में चक्रीय परिवर्तन हुआ, जिससे ब्याज दरों में वृद्धि और मांग में सुधार का लाभ मिला।

2022 : मुद्रास्फीति की चिंताओं और फेडरल रिजर्व की ब्याज दरों में बढ़ोतरी के कारण विकास की बजाय मूल्य और वस्तुओं की ओर रुझान बढ़ा।

यह अनुक्रम दर्शाता है कि किस प्रकार वृहद घटनाएं घूर्णन को संचालित करती हैं, जो फिर व्यापक बाजार प्रवृत्तियों के लिए मंच तैयार करती हैं।

1. टैरिफ, मुद्रास्फीतिजनित मंदी और आर्थिक नीति

अप्रैल में लागू किए गए टैरिफ और विकसित होती अमेरिकी व्यापार नीति के कारण अप्रैल में तीव्र गिरावट आई, जिसके बाद रक्षात्मक, मूल्य-संवेदनशील उद्योगों की ओर रुझान बढ़ा।

2. निवेशकों की भावना चरम पर पहुँची

बैंक ऑफ अमेरिका ने पाया कि नकदी का स्तर 12 साल के निचले स्तर (3.9%) पर है, जिससे विपरीत "बेचने" का संकेत मिला। लेकिन कई बैंक बाज़ार से बाहर निकलने के बजाय, कम मूल्य वाले क्षेत्रों की ओर रुख कर रहे हैं।

3. मैक्रो रुझान और भू-राजनीतिक जोखिम

वैश्विक अर्थव्यवस्था में बदलाव, जैसे कि चीन और उभरते बाजारों पर ध्यान, अमेरिकी प्रभुत्व में कमी और अधिक विविधीकरण की ओर संकेत करते हैं। इस बीच, बढ़ते ट्रेजरी यील्ड और मुद्रास्फीति वित्तीय, उपयोगिताओं और ऊर्जा क्षेत्रों के आकर्षण को बढ़ा रहे हैं।

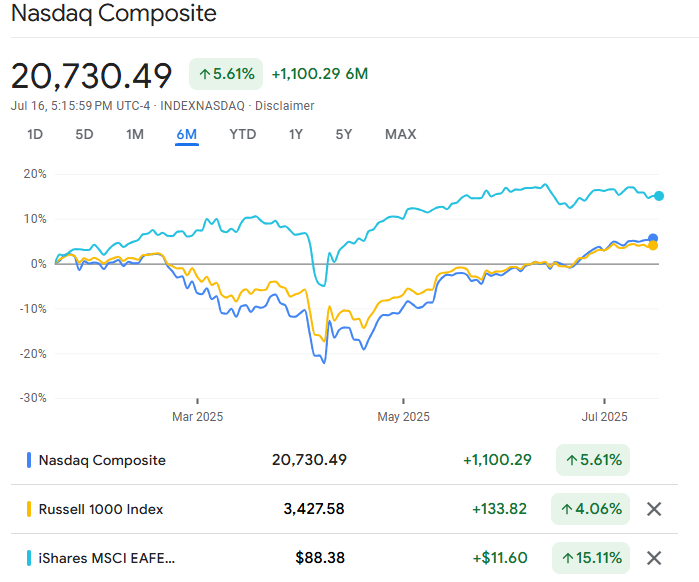

विकास धीमा पड़ रहा है जबकि मूल्य और विदेशी बाजारों में बढ़ोतरी हो रही है

दबाव में वृद्धि: प्रमुख प्रौद्योगिकी शेयरों द्वारा संचालित नैस्डैक ने वर्ष की शुरुआत से लगभग 5-6% की वृद्धि की है, जो "मैग्नीफिसेंट 7" द्वारा संचालित बहु-वर्षीय वृद्धि का समापन है।

मूल्य में मजबूती: रसेल 1000 मूल्य सूचकांक में लगभग 1.9% की वृद्धि हुई है, जबकि एमएससीआई ईएएफई (अंतर्राष्ट्रीय स्टॉक) में मार्च के आरंभ तक लगभग 11% की वृद्धि हुई है।

द्वितीयक घूर्णन मानचित्र: अमेरिकी क्षेत्रों में, ऊर्जा, उपयोगिताओं, वित्तीय और औद्योगिक क्षेत्रों ने मजबूत सुधार का अनुभव किया है, जिनमें से कुछ में एसएंडपी 500 की गिरावट की तुलना में Q1 में 7-10% की वृद्धि हुई है।

विस्तृत क्षेत्र गतिशीलता

तकनीकी

मेगा-कैप नेतृत्व का लोप: "मैग्नीफिसेंट 7" अभी भी बाज़ारों पर भारी प्रभाव डाल रहे हैं, लेकिन व्यापक भागीदारी के लिए रास्ता बना रहे हैं। समान-भारित सूचकांक, बाज़ार-कैप समकक्षों से वर्ष-दर-वर्ष लगभग 2% पीछे हैं।

वित्तीय, ऊर्जा और औद्योगिक

तकनीक से परे: औद्योगिक और चक्रीय क्षेत्रों ने गति पकड़ी है। बोइंग, सैन्य आपूर्तिकर्ता और ऊर्जा कंपनियाँ 2025 की शुरुआत में उत्कृष्ट प्रदर्शन कर रही हैं।

उपयोगिताओं

रक्षात्मक अपील: चूँकि ब्याज दरें ऐतिहासिक निम्नतम स्तर से काफ़ी ऊपर बनी हुई हैं, इसलिए लाभांश-भारी उपयोगिताओं को स्थिर नकदी प्रवाह का लाभ मिल रहा है। विशेषज्ञ इस क्षेत्र को "मार्केट परफ़ॉर्म" के रूप में रेट करते हैं।

अंतर्राष्ट्रीय एवं उभरते बाजारों में तेजी

2025 की पहली छमाही में अंतर्राष्ट्रीय स्टॉक में लगभग 10% की वृद्धि हुई है, जो कि अमेरिका में मूल्यांकन, चक्रीय रोटेशन और विकास मंदी के कारण हुआ है, फिर भी अमेरिकी पोर्टफोलियो अभी भी घरेलू इक्विटी का पक्षधर है - जो विविधीकरण का एक अवसर है।

रणनीति 1: घूर्णन को प्रतिबिंबित करने के लिए पुनर्संतुलन

विविध मूल्य और अंतर्राष्ट्रीय ईटीएफ या म्यूचुअल फंडों की ओर आवंटन को स्थानांतरित करें, जैसे कि ऊर्जा, वित्तीय और वैश्विक इक्विटी में निवेश करने वाले फंड।

रणनीति 2: विकास और मूल्य का मिश्रण

मेगा-कैप शेयरों पर अत्यधिक निर्भरता कम करते हुए गुणवत्तापूर्ण विकास (जैसे तकनीक और कृत्रिम बुद्धिमत्ता) की नींव बनाए रखें। संतुलन के लिए मिड/स्मॉल-कैप मूल्य आवंटन को शामिल करें।

रणनीति 3: सामरिक उपकरणों का उपयोग करें

सेक्टर ईटीएफ और विकल्प उपकरण (जैसे रक्षात्मक सेक्टर पुट) रोटेशन का लाभ उठाने के लिए सामरिक, अल्पकालिक स्थिति को सक्षम करते हैं।

रणनीति 4: वैश्विक स्तर पर विविधता लाना

अमेरिका-केंद्रित जोखिमों से बचाव के लिए अंतर्राष्ट्रीय बाजारों - यूरोप, एशिया और उभरती अर्थव्यवस्थाओं - में इक्विटी एक्सपोजर का 20-30% आधार आवंटित करें।

विश्लेषकों का अनुमान है कि यह चक्र 2025 के अंत तक जारी रहेगा। प्रमुख प्रौद्योगिकी कंपनियों से परे मुनाफे में विस्तार होने की उम्मीद है, हालांकि नीति और व्यापक आर्थिक कारक मिश्रित बने हुए हैं।

जैसे-जैसे भावना-प्रेरित अस्थिरता कम होती जाएगी, मूल्य, चक्रीय क्षेत्रों और उभरते बाजारों में अवसर विविध निवेशकों को लाभान्वित करते रहेंगे।

जोखिम और चेतावनियाँ

1) मूल्यांकन विस्तार

रोटेशन के बावजूद, समग्र इक्विटी मूल्यांकन उच्च बना हुआ है - अप्रैल की गिरावट के बाद भी, आगे के पी/ई अनुपात चक्र के उच्चतम स्तर के करीब हैं।

2) व्यापार और नीति अनिश्चितता

टैरिफ अभी भी अस्थिर बने हुए हैं; नए सिरे से बढ़ोतरी से नई अस्थिरता पैदा हो सकती है, विशेष रूप से संवेदनशील क्षेत्रों जैसे कि ऑटो और उपभोक्ता विवेकाधीन क्षेत्र में।

3) सांद्रता जोखिम

लार्ज-कैप टेक में अस्थिरता अभी भी बनी हुई है - जबकि रोटेशन चल रहा है, एसएंडपी 500 के मूल्य का लगभग 40% सिर्फ 10 शेयरों में बना हुआ है।

निष्कर्षतः, 2025 का बाजार चक्रण संकीर्ण, तकनीक-आधारित तेजी से मूल्य, चक्रीय और वैश्विक परिसंपत्तियों में व्यापक-आधारित आर्थिक भागीदारी की ओर एक महत्वपूर्ण बदलाव का प्रतीक है।

यद्यपि मूल्यांकन, व्यापार नीति और भावना की चरम सीमाओं में जोखिम बने हुए हैं, फिर भी वर्तमान स्थिति निवेशकों को पुनर्संतुलन, विविधीकरण और सामरिक दृष्टिकोण को लागू करने के लिए अनुकूल अवसर प्रदान करती है।

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। इस सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह सुझाव नहीं देती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।