ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2025-05-28

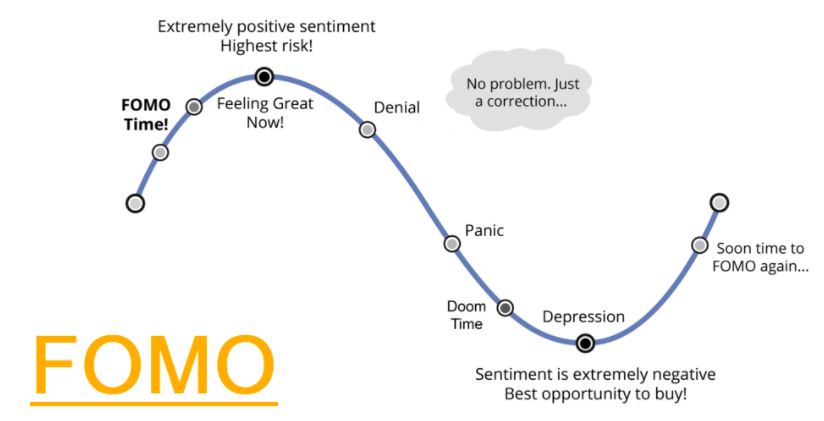

ट्रेडिंग की तेज़-रफ़्तार दुनिया में, भावनाएँ आपकी सफलता को बना या बिगाड़ सकती हैं। व्यापारियों को प्रभावित करने वाली सबसे शक्तिशाली और आम भावनाओं में से एक है FOMO - छूट जाने का डर। चाहे आप किसी शेयर को आसमान छूते हुए देख रहे हों या किसी नए प्रचार के बारे में सुन रहे हों जो "चाँद पर जा रहा है", बिना किसी योजना के उसमें कूदने की इच्छा भारी पड़ सकती है।

ट्रेडिंग में FOMO से तात्पर्य भावनात्मक प्रतिक्रिया से है, जिसमें ट्रेडर किसी अवसर को खोने के डर से आवेगपूर्ण तरीके से खरीदते या बेचते हैं। जबकि मजबूत बाजार चाल के दौरान उत्साह महसूस करना स्वाभाविक है, बिना रणनीति के इन भावनाओं पर काम करने से अक्सर नुकसान होता है।

इस व्यापक गाइड में, हम यह पता लगाएंगे कि FOMO क्या है, व्यापारी कैसे प्रभावित होते हैं, वास्तविक दुनिया के उदाहरण और इसे दूर करने की रणनीतियाँ - ताकि आप आत्मविश्वास के साथ व्यापार कर सकें, घबराएँ नहीं।

FOMO का मतलब है फियर ऑफ मिसिंग आउट, और ट्रेडिंग में, यह उस चिंताजनक भावना को संदर्भित करता है कि आप एक लाभदायक अवसर खो रहे हैं जिसका लाभ दूसरे उठा रहे हैं। यह अक्सर तब उत्पन्न होता है जब:

किसी स्टॉक या परिसंपत्ति की कीमत तेजी से बढ़ रही है

सोशल मीडिया पर हर कोई एक व्यापार के बारे में बात कर रहा है

समाचारों की सुर्खियाँ बाज़ार की चाल को बढ़ाती हैं

FOMO से प्रभावित व्यापारी अक्सर बिना विश्लेषण के व्यापार में लग जाते हैं, जोखिम प्रबंधन की अनदेखी करते हैं, और अंततः ऊंचे दाम पर खरीद लेते हैं या निचले दाम पर बेच देते हैं।

FOMO क्यों होता है: मनोवैज्ञानिक ट्रिगर

FOMO की जड़ मनोविज्ञान में है। व्यापारियों को इसका अनुभव क्यों होता है, इसके मुख्य कारण इस प्रकार हैं:

1. झुंड मानसिकता

भले ही यह कदम बुनियादी बातों द्वारा समर्थित न हो, लेकिन जब हर कोई किसी परिसंपत्ति को खरीद रहा हो, तो इससे भीड़ का अनुसरण करने का दबाव पैदा होता है।

2. सोशल मीडिया का प्रभाव

ट्विटर, रेडिट या डिस्कॉर्ड जैसे प्लेटफॉर्म हॉट स्टॉक्स के इर्द-गिर्द लगातार शोर और प्रचार पैदा करते रहते हैं।

3. नवीनता पूर्वाग्रह

हाल ही में कीमतों में होने वाले उतार-चढ़ाव निर्णयों को बहुत प्रभावित करते हैं। यदि किसी परिसंपत्ति में 20% की तेजी आती है, तो व्यापारी मान लेते हैं कि यह जारी रहेगी।

4. लालच

त्वरित लाभ कमाने की इच्छा तार्किक सोच को दबा सकती है और आवेगपूर्ण व्यापार को जन्म दे सकती है।

5. पश्चाताप से घृणा

व्यापारियों को डर रहता है कि अगर उन्होंने कोई कदम नहीं उठाया तो उन्हें पछताना पड़ेगा और उनके बिना भी बाजार में उछाल आएगा।

1) विदेशी मुद्रा व्यापार में FOMO

विदेशी मुद्रा (फॉरेक्स) बाजार में, FOMO अक्सर निम्नलिखित समय पर होता है:

प्रमुख आर्थिक समाचार विज्ञप्तियाँ (जैसे, गैर-कृषि वेतन, ब्याज दर निर्णय)

अचानक मुद्रा जोड़ी ब्रेकआउट (उदाहरण के लिए, EUR/USD प्रतिरोध को तोड़ना)

FOMO व्यवहार के उदाहरण :

एक विशाल मोमबत्ती बनने के तुरंत बाद ट्रेड में प्रवेश करना, इस डर से कि आप प्रवृत्ति से चूक जाएंगे।

अस्थिर समाचार घटना के दौरान स्टॉप-लॉस के बिना अधिक ऋण लेना।

जो कुछ भी "चल रहा है" उसे पकड़ने के लिए बार-बार जोड़े बदलते रहना।

जोखिम : विदेशी मुद्रा बाजार अत्यधिक लीवरेज वाला और तेजी से आगे बढ़ने वाला है - FOMO के परिणामस्वरूप बहुत जल्दी मार्जिन कॉल या स्टॉप-आउट हो सकता है।

2) स्टॉक ट्रेडिंग में FOMO

शेयर बाज़ार में FOMO आम बात है:

आय की घोषणाएँ

मेम स्टॉक में तेजी (जैसे, GME, AMC)

आईपीओ प्रचार या समाचार चर्चा

FOMO व्यवहार के उदाहरण :

किसी शेयर को एक दिन में 30% की बढ़ोतरी के बाद, प्रचार के आधार पर खरीदना।

बुनियादी बातों या तकनीकी बातों की जांच किए बिना सोशल मीडिया की सलाहों का पालन करना।

किसी स्टॉक को बहुत लंबे समय तक रखने से अधिक लाभ की उम्मीद होती है।

जोखिम : शेयरों में तेजी से गिरावट आ सकती है, और FOMO खरीदारी अक्सर शीर्ष पर होती है, जब संस्थागत निवेशक लाभ लेना शुरू करते हैं।

3) कमोडिटी ट्रेडिंग में FOMO

कमोडिटी बाज़ारों (सोना, तेल, चांदी, आदि) में, FOMO आमतौर पर निम्नलिखित कारणों से उत्पन्न होता है:

भू-राजनीतिक घटनाएँ (जैसे, युद्ध, प्रतिबंध)

आपूर्ति-मांग में झटके (जैसे, ओपेक की घोषणाएं, सूखा, फसल विफलताएं)

मुद्रास्फीति या व्यापक आर्थिक भय

FOMO व्यवहार के उदाहरण :

संकट के समय बिना किसी गिरावट का इंतजार किए सोने की खोज करना।

अचानक 10% की कीमत में उछाल के बाद कच्चे तेल के लंबे कारोबार में प्रवेश करना।

वस्तुओं की चक्रीय प्रकृति की अनदेखी करना।

जोखिम : कमोडिटीज अस्थिर और समाचार-संवेदनशील होती हैं - FOMO के कारण खरीदारी के उच्चतम स्तर पर पहुंच सकती है और तीव्र उलटफेर का सामना करना पड़ सकता है।

4) सूचकांक ट्रेडिंग में FOMO

सूचकांक ट्रेडिंग (एसएंडपी 500, नैस्डैक, डीएएक्स, आदि) में, FOMO निम्नलिखित समय पर दिखाई देता है:

तेजी वाले बाजार में तेजी (उदाहरण के लिए, फेड प्रोत्साहन या तकनीकी शेयरों में तेजी के बाद)

मजबूत आर्थिक आंकड़ों से पूरे सूचकांक में उछाल

जब सूचकांक सर्वकालिक उच्च स्तर पर पहुंच गए

FOMO व्यवहार के उदाहरण :

बिना किसी जोखिम नियंत्रण के लंबी रैली के अंत में इंडेक्स सीएफडी या वायदा खरीदना।

हर जगह (मीडिया, सोशल प्लेटफॉर्म) सकारात्मक भावना देखने के बाद इसमें कूद पड़ा।

"बस एक और बढ़त" पाने की आशा में घाटे वाले ट्रेडों को होल्ड करना।

जोखिम : सूचकांक लंबे समय तक चलते हैं, लेकिन तकनीकी सेटअप या स्टॉप-लॉस के बिना FOMO ट्रेड, पुलबैक या सुधार के दौरान खतरनाक हो सकते हैं।

उदाहरण 1: बिटकॉइन बुल रन (2020–2021)

जैसे-जैसे बिटकॉइन की कीमत 20,000 डॉलर, 40,000 डॉलर और अंततः 60,000 डॉलर के पार पहुंची, कई खुदरा व्यापारी चूक जाने के डर से देर से इसमें कूद पड़े। जब कीमत में सुधार हुआ, तो उनमें से कई को भारी नुकसान उठाना पड़ा।

उदाहरण 2: गेमस्टॉप (GME) शॉर्ट स्क्वीज़ (2021)

रेडिट के वॉलस्ट्रीटबेट्स से प्रेरित होकर, GME $20 से बढ़कर $400 और उससे भी अधिक हो गया। FOMO के कारण हज़ारों नए ट्रेडर्स ने शीर्ष के पास खरीदारी की, लेकिन कुछ ही दिनों में यह गिर गया।

उदाहरण 3: मीम सिक्के (डोगेकोइन, शिबा इनु)

सोशल मीडिया पर प्रचार के कारण जबरदस्त तेजी आई। कई व्यापारियों ने शिखर के दौरान देर से खरीदारी की, लेकिन कीमतों में तेजी से गिरावट आने के कारण उन्हें नुकसान उठाना पड़ा।

आप FOMO का अनुभव कर सकते हैं यदि:

लगातार चार्ट या समाचार देखते रहें, इस डर से कि कहीं आप कुछ चूक न जाएं

जब दूसरे लोग अपने लाभ के बारे में बात करते हैं तो चिंतित या दबाव महसूस करना

इससे पहले कि बहुत देर हो जाए, अपनी ट्रेडिंग योजना को त्यागकर इसमें शामिल हो जाएं

उचित जोखिम विश्लेषण या स्टॉप-लॉस के बिना ट्रेड में प्रवेश न करें

अपने अधिकांश ट्रेडों के बाद पछतावे का अनुभव करें

FOMO के खतरे

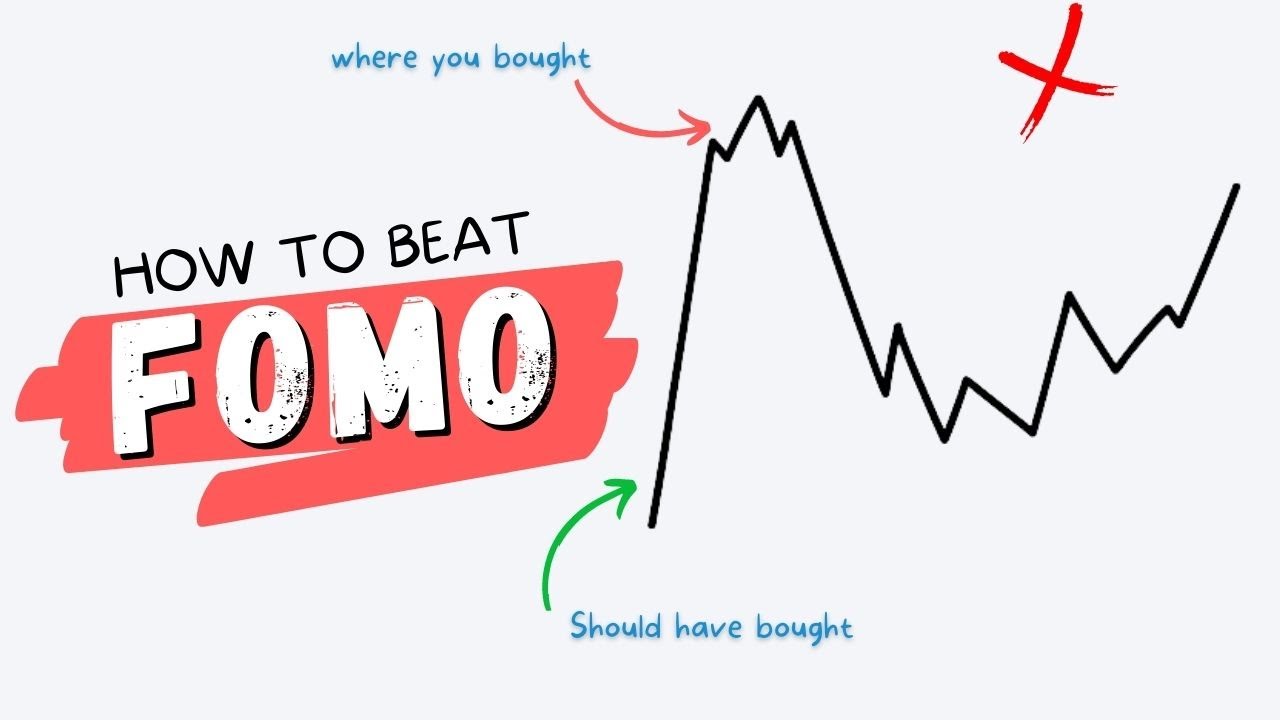

1. खराब प्रवेश बिंदु

तेजी के दौरान इसमें कूद पड़ने से अक्सर अतिरंजित कीमतों पर खरीदारी हो जाती है - जो कि उलटफेर से ठीक पहले होती है।

2. भावनात्मक निर्णय लेना

FOMO के कारण व्यापारी चार्ट, विश्लेषण या ट्रेडिंग योजनाओं को नजरअंदाज कर देते हैं।

3. जोखिम में वृद्धि

FOMO से प्रेरित व्यापारी सामान्य से अधिक बड़ी स्थिति ले सकते हैं, जिससे नुकसान बढ़ सकता है।

4. अल्पकालिक सोच

ध्यान दीर्घकालिक रणनीति से हटकर त्वरित लाभ की ओर चला जाता है।

5. आत्मविश्वास का क्षरण

FOMO के कारण बार-बार होने वाले नुकसान से व्यापारी का आत्मविश्वास आहत होता है और इससे प्रतिशोधात्मक व्यापार या बर्नआउट की स्थिति उत्पन्न हो सकती है।

FOMO को प्रबंधित करने और उसे हराने के लिए यहां सिद्ध रणनीतियाँ दी गई हैं:

1. ट्रेडिंग योजना का पालन करें

एक अच्छी तरह से परिभाषित योजना में प्रवेश, निकास और जोखिम प्रबंधन शामिल होता है। यह आपके कार्यों को भावनात्मक नहीं, बल्कि वस्तुनिष्ठ रखता है।

2. जोखिम प्रबंधन का उपयोग करें

प्रत्येक ट्रेड में जोखिम को 1-2% तक सीमित रखें। इससे यह सुनिश्चित होता है कि एक भी FOMO निर्णय आपके खाते को नष्ट नहीं करेगा।

3. चार्ट देखने के बजाय प्रवेश अलर्ट सेट करें

वास्तविक समय में प्रतिक्रिया देने के बजाय प्रमुख मूल्य स्तरों पर अलर्ट या लंबित ऑर्डर का उपयोग करें।

4. उच्च समय सीमा का उपयोग करें

1D या 4H चार्ट 1-मिनट चार्ट में पाए जाने वाले शोर और प्रचार को कम करते हैं। वे सुसंगत रणनीतियों के साथ बेहतर ढंग से संरेखित होते हैं।

5. समाचार या सोशल प्रचार पर व्यापार करने से बचें

ट्वीट, रेडिट ट्रेंड या वायरल "संकेतों" के पीछे न भागें। अपने विश्लेषण से मेल खाने वाले सेटअप का इंतज़ार करें।

6. अपने ट्रेड्स का जर्नल बनाएं

हर ट्रेड और उसके पीछे के कारण को रिकॉर्ड करें। इससे डर से जुड़े पैटर्न और भावनात्मक निर्णयों की पहचान करने में मदद मिलती है।

7. स्वीकार करें कि आप कुछ मौकों को मिस करेंगे

आप हर जीतने वाले ट्रेड को नहीं पकड़ सकते। और यह ठीक भी है। बाजार में अवसर अनंत हैं

FOMO को अनुशासन से बदलने की रणनीतियाँ

| अनुशासन रणनीति | यह कैसे मदद करता है |

|---|---|

| पूर्वनिर्धारित प्रवेश नियम रखें | प्रचार के दौरान यादृच्छिक प्रविष्टियों से बचें |

| दैनिक या साप्ताहिक लक्ष्यों पर टिके रहें | अपना ध्यान मुनाफे पर न रखकर प्रक्रिया पर केंद्रित रखें |

| स्क्रीन पर समय सीमित रखें | ओवरट्रेडिंग और बाजार की चिंता को कम करता है |

| ध्यान या ध्यान का अभ्यास करें | भावनात्मक नियंत्रण बनाता है |

| डेमो या पेपर ट्रेडिंग का उपयोग करें | भावनात्मक जोखिम के बिना परीक्षण में मदद करता है |

निष्कर्ष में, ट्रेडिंग में सबसे आम मनोवैज्ञानिक जाल में से एक है चूक जाने का डर - और यह हर स्तर के ट्रेडर्स को प्रभावित करता है। नए ट्रेडर्स से लेकर बाजार के उत्साह में फंसे अनुभवी पेशेवरों तक, कोई भी इससे अछूता नहीं है।

मुख्य बात भावनाओं को खत्म करना नहीं है, बल्कि उन्हें प्रबंधित करना है। एक ठोस ट्रेडिंग योजना, मजबूत जोखिम प्रबंधन और FOMO ट्रिगर्स के बारे में जागरूकता के साथ, आप महंगी गलतियों से बच सकते हैं और अनुशासन और आत्मविश्वास के साथ व्यापार कर सकते हैं।

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।