تجارة

حول إي بي سي

اريخ النشر: 2024-03-22

مثلما يحتاج الجميع إلى فحوصات صحية منتظمة لفهم حالتهم البدنية، يحتاج المستثمرون إلى التدقيق في صحة الشركة لتحديد ما إذا كانت تستحق الاستثمار فيها. للحصول على استثمار مفيد، لا يمكنك تجنب الاطلاع على التقارير المالية للشركة في هذا عملية. وفي التقارير المالية، لا تكون حصة الأصول والالتزامات أثقل فحسب، بل إنها أكثر صعوبة أيضا. لذا، سنأتي الآن لنعطيك حديثاً جيداً عن مهارات تفسير الميزانية العمومية.

ما هي الميزانية المتوازنة؟

بشكل عام، يفضل المستثمرون المبتدئون قراءة بيان الدخل بسبب بساطته البديهية وعرضه الواضح لإيرادات الشركة وتكاليفها وأرباحها. من ناحية أخرى، تعد الميزانية العمومية أكثر تعقيدًا، حيث تحتوي على تفاصيل تخفي الكثير من المعلومات المهمة وتتطلب من المستثمرين أن يكون لديهم فهم أعمق للمعرفة المالية.

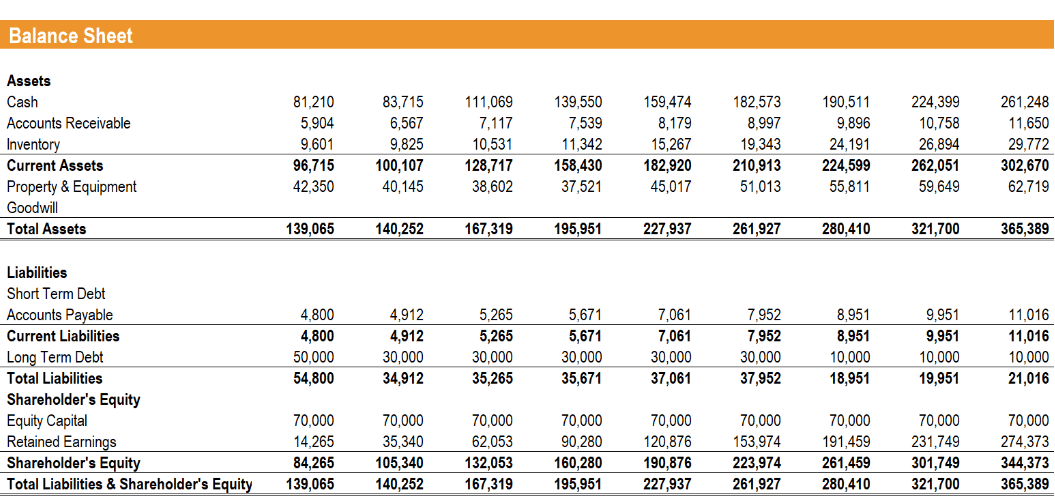

ويمكن مقارنتها بصورة تعكس الأصول والالتزامات وحقوق المساهمين في الشركة في وقت محدد. وتنقسم مكوناته بشكل رئيسي إلى مكون الأصول وعنصر الالتزامات بالإضافة إلى مكون حقوق المساهمين. الأصول هي الموارد التي تملكها الشركة، في حين أن الالتزامات هي الديون التي تدين بها الشركة للآخرين. تمثل حقوق المساهمين صافي قيمة أصول الشركة وهي ملكية المساهمين في الشركة.

ويتبع مبدأها الأساسي معادلة بسيطة: الأصول تساوي الالتزامات بالإضافة إلى حقوق الملكية. تعكس هذه المعادلة المبادئ الهيكلية الأساسية للميزانية العمومية. توفر هذه المعادلة صورة واضحة عن مصادر أصول الشركة.

يتكون قسم الأصول في المعادلة بشكل أساسي من الأصول المتداولة وغير المتداولة. الأصول المتداولة هي الأصول التي يمكن تحقيقها خلال سنة واحدة، مثل النقد والذمم المدينة والمخزون، أما الأصول غير المتداولة فهي أصول ذات عمر إنتاجي متوقع يزيد عن سنة واحدة، مثل الأصول الثابتة والأصول غير الملموسة، مثل المعدات والعقارات.

وبالمثل، يتم تصنيف الالتزامات إلى التزامات متداولة وغير متداولة. الالتزامات المتداولة هي الديون التي يجب سدادها خلال سنة واحدة، مثل الحسابات الدائنة والقروض قصيرة الأجل؛ الالتزامات غير المتداولة هي التزامات طويلة الأجل تستحق أكثر من سنة واحدة، مثل القروض والسندات طويلة الأجل.

يتكون قسم حقوق المساهمين من رأس المال وفائض رأس المال والأرباح المحتجزة، مما يعكس استثمار المساهمين في المؤسسة والاحتفاظ بالأرباح. تتكون حقوق المساهمين من رأس المال المستثمر من قبل المساهمين والأرباح المحتجزة للشركة. رأس المال المستثمر من قبل المساهمين هو رأس المال الذي يستثمره المساهمون في الشركة، في حين أن الأرباح المحتجزة هي الأرباح التي تحققها الشركة بعد التشغيل.

وكمثال على كيفية العمل، لنفترض أن شركة تبيع آلات القهوة تفتح أبوابها اليوم وتستثمر في البداية مبلغ 100.000 دولار في رأس المال المبدئي، حيث يتم استخدام 50.000 دولار منها لشراء آلات القهوة. سيتم بعد ذلك إدراج مبلغ الـ 50.000 دولار أمريكي في الجزء الرأسمالي من حقوق المساهمين، في حين سيتم تصنيف مبلغ الـ 50.000 دولار أمريكي نقدًا وشراء ماكينة صنع القهوة على أنها أصول نقدية وأصول سائلة لماكينة صنع القهوة.

ومن أجل توسيع أعمالها، حصلت الشركة على قرض بنكي آخر بقيمة 200.000 دولار لشراء مستودع. سيتم بعد ذلك إدراج هذا القرض بقيمة 200.000 دولار أمريكي في الديون غير المتداولة في قسم الالتزامات وإضافة 200.000 دولار أمريكي أيضًا إلى المستودع في الأصول غير المتداولة. بالإضافة إلى ذلك، تم إنفاق 20.000 دولار أخرى على التأمين لحماية المخزون، وسيتم بعد ذلك إدراج هذه التكلفة في الالتزامات السائلة. ونتيجة لذلك، انخفض النقد في الأصول السائلة بمقدار 20.000 دولار. ولكن قيمة عقد التأمين يتم تضمينها مرة أخرى في الأصول السائلة.

وبتشغيل أعمال الشركة، نجحت الشركة في بيع آلات صنع القهوة بقيمة 20.000 دولار أمريكي وحققت ربحًا قدره 40.000 دولار أمريكي. تتم إضافة الربح البالغ 40.000 دولار إلى حقوق المساهمين، ويتم طرح مبلغ ماكينة القهوة المباعة من الأصول السائلة، في حين تتم إضافة مبلغ 60.000 دولار نقدًا من البيع مرة أخرى إلى الأصول السائلة.

من هذا المثال، أرى أنه أثناء تشغيل الشركة، يكون إجمالي أصول الشركة دائمًا مساويًا لمجموع التزاماتها وحقوق المساهمين. وهذه العلاقة مترابطة وتضمن توازن وسلامة الميزانية العمومية.

عندما تبدأ الشركة عملياتها، يمكنها جمع الأموال لشراء الأصول ومزاولة الأعمال من خلال استثمار المساهمين، والاقتراض، وما إلى ذلك. وتستخدم هذه الأموال لشراء أصول مختلفة، مثل النقد والمعدات والمستودعات وما إلى ذلك، ويتم تخزينها في النموذج من الالتزامات.

ومع نمو أعمال الشركة، فإنها ستستخدم هذه الأصول لمزاولة الأعمال وتحقيق الإيرادات والأرباح. وسوف تنعكس هذه الأرباح في حقوق المساهمين، مما يزيد من صافي قيمة الشركة. وفي الوقت نفسه، قد تستمر الشركة في اقتراض الأموال أو إصدار الأسهم لتوسيع أعمالها، وبالتالي زيادة التزاماتها.

وتم الحفاظ على رصيد الميزانية العمومية طوال العملية. إن إجمالي أصول الشركة يساوي دائمًا مجموع التزاماتها وحقوق المساهمين، وهو أساس الاستقرار المالي والاستدامة. يعد هذا المبدأ أمرًا بالغ الأهمية بالنسبة للمستثمرين والمديرين وأصحاب المصلحة الآخرين لأنه يضمن دقة وموثوقية التقارير المالية ويوفر لهم الأساس الصحيح لاتخاذ القرار.

تلعب الميزانية العمومية دورًا مهمًا في قرارات الاستثمار ويجب دراستها وتحليلها بعناية من قبل المستثمرين قبل القيام بأي استثمار لضمان اختيار الاستثمار الصحيح. وبطبيعة الحال، تتطلب قراءته من المستثمرين أن يكون لديهم معرفة ومهارات مالية معينة، ومن خلال فهم وتحليل محتوياته بعمق، يمكن أن يساعد المستثمرين على تقييم الوضع المالي والقدرة التشغيلية للمؤسسة بشكل أكثر شمولاً.

دور الميزانية العمومية

هي قائمة مالية تعكس الوضع المالي للمؤسسة في وقت محدد والعلاقة بين الأصول والالتزامات وحقوق الملكية. كما أنه يعكس أداء الأعمال للمؤسسة، حيث أن التغيرات في الأصول والالتزامات تعكس عادة الأنشطة التجارية والعمليات الرأسمالية للمؤسسة. ولذلك، فإنه يلعب دورا حيويا في الإدارة المالية للمؤسسة.

بادئ ذي بدء، يسرد بوضوح الأصول المختلفة التي تمتلكها المؤسسة، بما في ذلك النقد والذمم المدينة والمخزون والأصول الثابتة وما إلى ذلك، والتي تمثل الموارد المملوكة للمؤسسة وإمكانية تحقيق الإيرادات في المستقبل. كما أنه يسرد الالتزامات المختلفة للشركة، بما في ذلك الحسابات الدائنة، والقروض قصيرة الأجل، والقروض طويلة الأجل، وما إلى ذلك.

تمثل هذه الالتزامات الديون أو الالتزامات التي تحتاج الشركة إلى سدادها وتظهر أيضًا حقوق ملكية المالك، وهي باقي الأصول مطروحًا منها الالتزامات وتمثل استثمار المالك في الشركة والأرباح المتراكمة. لا تظهر هذه فقط تكوين أصول الشركة، وهيكل التزاماتها، وحقوق ملكية مالكها، ولكنها توفر أيضًا للمستثمرين والمديرين وأصحاب المصلحة الآخرين أساسًا مهمًا لفهم الصحة المالية للشركة.

ثانيًا، يساعد أيضًا المستثمرين والمديرين على فهم الوضع الحالي لتخصيص أصول الشركة. يمكن أن يساعد تحليلها المستثمرين على فهم التكوين الحالي للشركة من حيث الأصول المتداولة، والاستثمارات طويلة الأجل، والأصول الثابتة، والأصول غير الملموسة، وما إلى ذلك، مما يساعدهم بدوره على تقييم هيكل أصول الشركة وتوزيع المخاطر.

كما يوفر معلومات مالية عن الشركة، مما يساعد المشغل على اتخاذ القرارات. يمكن للمشغلين أن يبنوا قراراتهم على المعلومات الواردة في هذا البيان، ويمكن للمديرين تحديد المشاكل وتطوير تدابير التحسين. أثناء صياغة استراتيجيات مالية وخطط عمل معقولة، فإنها تعمل على تحسين تخصيص الأصول وتحسين كفاءة استخدام الأصول لتحقيق أهداف التنمية طويلة المدى للمؤسسة.

بالإضافة إلى ذلك، فهي تتمتع أيضًا بوظيفة الإشراف والرقابة وهي إحدى الأدوات المهمة لمراقبة تشغيل المؤسسة. فهو يوفر أساسًا للمديرين والمنظمين للإشراف على الوضع المالي للمؤسسة، ومساعدتهم على مراقبة مستوى ديون المؤسسة، ونسبة الأصول إلى الالتزامات، وغيرها من المؤشرات المهمة. فهو يضمن إمكانية اكتشاف المخاطر المالية المحتملة وحلها في الوقت المناسب ويحمي التشغيل السليم للمؤسسة.

ويساعد النشر المنتظم للميزانيات العمومية على تعزيز الشفافية والثقة في المؤسسة. يمكن للمستثمرين والدائنين وأصحاب المصلحة الآخرين مراجعة البيان لفهم الوضع المالي للشركة وتشغيلها، مما يزيد من الثقة والاعتراف بالمؤسسة.

يمكن للناس الحصول على صورة واضحة عن الوضع المالي والأصول والالتزامات الخاصة بالمؤسسة، مما يساعد المستثمرين والدائنين على تقييم ملاءة المؤسسة. ويعني ببساطة أنه من خلال مقارنة مبلغ الأصول والالتزامات، فإنه يحدد ما إذا كان لدى المؤسسة أصول كافية لتغطية التزاماتها، وبالتالي الحكم على ما إذا كانت المؤسسة قادرة على سداد ديونها في الوقت المناسب.

وأخيرًا، تعتبر مقارنة الميزانية العمومية وتحليلها من الأدوار المهمة أيضًا. يمكن للمستثمرين والمديرين مقارنة هذا البيان في نقاط زمنية مختلفة، أو مع البيانات المالية لنفس الصناعة أو المنافسين، من أجل تقييم الأداء التشغيلي للشركة، والاستقرار المالي، والقدرة التنافسية.

كيفية قراءة الميزانية العمومية

كيفية قراءة الميزانية العمومية

يعتبرها العديد من الأشخاص واحدة من أهم الأدوات لتحليل الصعود والهبوط المستقبلي للأسهم، لأنه على الرغم من أن التقارير المالية هي معلومات بعد وقوعها، إلا أنها ليست مفيدة مثل المعلومات الداخلية في التنبؤ بالصعود والهبوط اللاحق للسهم. سوق الاسهم. ولكنها يمكن أن تخبر المستثمرين بالوضع الحالي لتخصيص أصول الشركة، مما يساعد المستثمرين على الحصول على فهم أساسي لربحية الشركة وعملياتها.

وبطبيعة الحال، على الرغم من أن لها هذا الدور، فإن كيفية تمييز الرسالة المرغوبة منها هي أيضًا أمر يحتاج المستثمرون إلى تعلمه. عند تحليل هذا البيان، يجب على المستثمرين التركيز على قسم الأصول، بما في ذلك الأصول الملموسة وغير الملموسة، وسوف تختلف طريقة توزيع الأصول باختلاف أنواع الصناعات. على سبيل المثال، تركز الصناعة التحويلية معظم أصولها على العقارات أو غيرها من معدات الإنتاج، في حين تركز الصناعة المالية معظم أصولها على الخصم أو الإقراض.

بينما في حالة شركة الخدمات، قد يكون هناك اعتماد أكبر على الأصول غير الملموسة مثل قيمة العلامة التجارية وبراءات الاختراع والعلاقات مع العملاء. على سبيل المثال، قد تسلط شركة تطوير البرمجيات الضوء على الأصول غير الملموسة مثل الملكية الفكرية، وتراخيص البرمجيات، ونتائج البحث والتطوير، حيث أن هذه الأصول ضرورية للقدرة التنافسية والقيمة طويلة الأجل للشركة.

كما أن الأصول الحالية والاستثمارات طويلة الأجل هي مقاييس يجب التركيز عليها لفهم سيولة أموال الشركة والاستثمارات طويلة الأجل. على سبيل المثال، تشمل الأصول المتداولة النقد والحسابات المستحقة القبض والاستثمارات قصيرة الأجل والمخزون. يمكن للمستثمرين تقييم وضع السيولة للشركة من خلال تحليل أصولها الحالية. على سبيل المثال، إذا كانت الشركة لديها نسبة عالية من النقد والحسابات المستحقة القبض في أصولها المتداولة، فقد يشير ذلك إلى أن الشركة لديها احتياطيات رأسمالية جيدة وقدرة على التحصيل، مما يفضي إلى التعامل مع المواقف غير المتوقعة وفرص الاستثمار.

ومن ناحية أخرى، فإن الاستثمارات طويلة الأجل هي الأموال التي تستثمرها الشركة في أصول طويلة الأجل أو مشاريع أخرى من المتوقع أن تحقق عائدا على مدى فترة زمنية أطول. على سبيل المثال، قد تحقق الشركة تعاونًا استراتيجيًا أو توسع حصتها في السوق من خلال امتلاك حصص في شركات أخرى. ويمكن للمستثمرين فهم تأثير مثل هذه التحركات الإستراتيجية على أرباح الشركة المستقبلية من خلال الاستثمارات طويلة الأجل.

بالنسبة لقسم الالتزامات، يحتاج المستثمرون إلى الاهتمام بالالتزامات الحالية والطويلة الأجل. الالتزامات المتداولة هي الديون التي تحتاج الشركة إلى سدادها خلال سنة أو دورة عمل، وعادة ما تشمل الحسابات المستحقة الدفع، والقروض قصيرة الأجل، والفوائد المستحقة، والأرباح المستحقة الدفع، وما إلى ذلك. يجب على المستثمرين التركيز على مقدار وتكوين الالتزامات المتداولة لتقييم الملاءة المالية للشركة على المدى القصير.

على سبيل المثال، إذا كانت الالتزامات المتداولة للشركة مرتفعة وتتكون بشكل أساسي من قروض قصيرة الأجل وحسابات مستحقة الدفع، فقد يشير ذلك إلى أن الشركة تتعرض لضغوط لسداد ديونها وتحتاج إلى المزيد من السيولة للقيام بذلك.

الالتزامات طويلة الأجل هي الديون التي تحتاج الشركة إلى سدادها خلال أكثر من سنة أو دورة عمل، وعادة ما تشمل القروض طويلة الأجل والسندات المستحقة الدفع والتزامات الإيجار. يجب على المستثمرين الانتباه إلى المبلغ وسعر الفائدة وفترة الاستحقاق للالتزامات طويلة الأجل لتقييم ملاءة الشركة على المدى الطويل وإدارة الديون.

على سبيل المثال، إذا كان لدى الشركة نسبة عالية نسبيًا من الالتزامات طويلة الأجل ولكن معدل فائدة منخفض وفترة استحقاق معقولة، فقد يشير ذلك إلى أن الشركة لديها مصدر مستقر للتمويل وقدرة جيدة على إدارة الديون.

وفي قسم حقوق المساهمين، من المهم الاهتمام بهيكله واستخلاص المؤشرات المالية المختلفة، مثل العائد على حقوق المساهمين ونسبة الالتزامات إلى الأصول، من خلال تطبيق المؤشرات ذات الصلة، والتي يمكن أن تساعد في تقييم ظروف تشغيل الشركة والأمن المالي.

وفي الوقت نفسه، من المهم الانتباه إلى ترتيب البيانات في الميزانية العمومية، مثل تسلسل الأصول المتداولة والخصوم المتداولة، واتجاه كل مؤشر، مثل النسبة الحالية (نسبة الأصول المتداولة والخصوم المتداولة). الأصول إلى الخصوم المتداولة). إذا أظهرت النسبة الحالية اتجاها مستقرا أو متناميا، فقد يشير ذلك إلى أن المؤسسة لديها سيولة وملاءة جيدة؛ على العكس من ذلك، إذا كانت النسبة الحالية في انخفاض، فقد يشير ذلك إلى أن المؤسسة تواجه خطر خدمة الديون.

على سبيل المثال، لنفترض أن النسبة الحالية للشركة تنخفض تدريجيا على مدى عدة أرباع متتالية، ويرجع ذلك في المقام الأول إلى زيادة في الحسابات الدائنة والقروض قصيرة الأجل وانخفاض النقد وما يعادله. قد يعني هذا أن ملاءة الشركة على المدى القصير آخذة في الانخفاض وقد تتطلب تمويلًا إضافيًا أو تحسين إدارة الحسابات المدينة لضمان الملاءة المالية.

أخيرًا، من المهم أن نفهم أنه على النقيض من بيان الدخل وبيان التدفق النقدي، تصف الميزانية العمومية حالة أصول الشركة في وقت ما، بينما يصف البيانان الآخران التغييرات على مدار فترة زمنية من الوقت. لذلك يمكن للمستثمرين التعرف على الإشارات المحتملة من خلال مقارنة بيانات الشركات المختلفة أو نفس الشركة في فترات زمنية مختلفة؛ على سبيل المثال، يمكن اعتبار الزيادة أو النقصان في الالتزامات إشارة.

لنفترض أن القروض قصيرة الأجل للشركة تزيد بشكل كبير على مدى فترة من الزمن. وقد يشير ذلك إلى أن الشركة تعاني من أزمة مالية، ربما بسبب سوء العمليات أو استثمار الأموال في مشروع كبير. في هذه الحالة، سيحتاج المستثمرون والمديرون إلى القلق بشأن الاستقرار المالي للشركة، حيث أن زيادة الديون يمكن أن تزيد من مخاطر خدمة الديون وتؤدي إلى ضائقة مالية في المستقبل.

على العكس من ذلك، إذا استمرت ديون الشركة طويلة الأجل في الانخفاض، فقد يشير ذلك إلى أن الشركة تحرز تقدمًا في إدارتها المالية أو نجحت في سداد بعض ديونها. ويزيد هذا الوضع من ثقة المستثمرين والمديرين في الصحة المالية للشركة، حيث أن انخفاض الديون يقلل من المخاطر المالية للشركة ويحرر المزيد من الأموال للاستثمار أو الأنشطة التشغيلية.

ولذلك، يمكن النظر إلى الزيادة أو النقصان في الالتزامات كإشارة يمكن أن تساعد المستثمرين والمديرين على تقييم الوضع المالي للشركة ومستوى المخاطر حتى يتمكنوا من اتخاذ القرارات وفقًا لذلك.

بشكل عام، تعد الميزانية العمومية إحدى أهم الأدوات التي يستخدمها المستثمرون لفهم الوضع المالي للشركة. من خلال مقارنة التقارير المالية السابقة واللاحقة، يمكنك فهم نهج العمل والمخاطر واتجاهات التطوير الخاصة بالشركة بسرعة. يمكن أن تساعد هذه التحليلات المستثمرين على اتخاذ قرارات استثمارية أكثر دقة.

| نصائح التفسير | وصف |

| المبادئ الهيكلية الأساسية | الأصول = الالتزامات + حقوق المالكين |

| التركيز على التصنيف | فهم الأصول والخصوم وحقوق الملكية للحصول على رؤية واضحة لرأس المال. |

| توزيع الأصول | تتبع اتجاهات توزيع الأصول: النقد والمخزون والأصول الثابتة. |

| تقييم الملاءة المالية | تقييم الالتزامات لسداد الديون في الوقت المناسب. |

| تحليل مقارن | البيانات المعيارية لرؤى الاتجاه وتحديد المواقع التنافسية. |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.