Точно так же, как каждый нуждается в регулярных медицинских осмотрах, чтобы понять свое физическое состояние, инвесторам необходимо тщательно проверять состояние здоровья компании, чтобы определить, стоит ли в нее вкладывать средства. Чтобы получить стоящие инвестиции, вы не можете избежать просмотра финансовых отчетов компании в этом процесс. А в финансовых отчетах доля активов и пассивов не только тяжелее, но и сложнее. Итак, теперь мы поговорим с вами о навыках интерпретации балансового отчета.

Что такое сбалансированный лист?

Вообще говоря, начинающие инвесторы предпочитают читать отчет о прибылях и убытках из-за его интуитивной простоты и четкого представления доходов, затрат и прибыли компании. С другой стороны, балансовый отчет более сложен и содержит детали, которые скрывают много важной информации и требуют от инвесторов более глубокого понимания финансовых знаний.

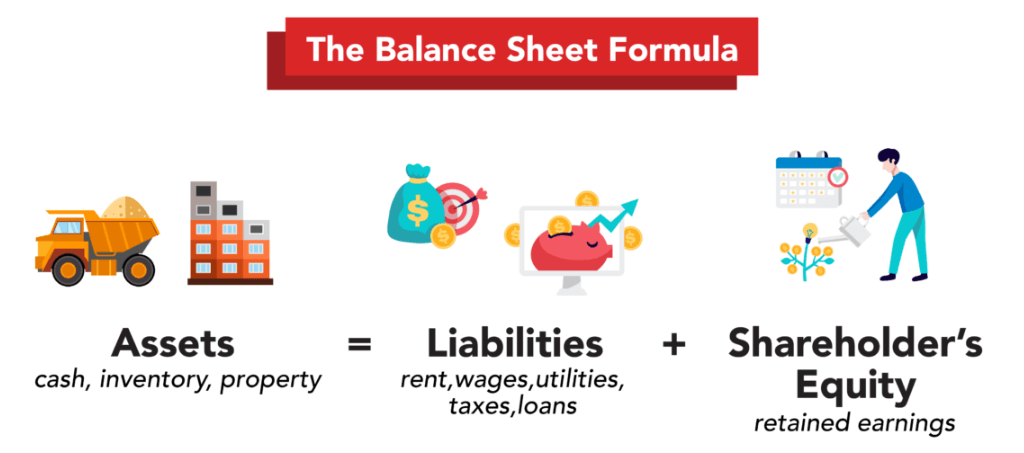

Его можно сравнить с фотографией, которая отражает активы, обязательства и акционерный капитал бизнеса в определенный момент времени. Его компоненты в основном делятся на компонент активов и компонент пассивов, а также компонент собственного капитала. Активы — это ресурсы, принадлежащие компании, а пассивы — это долги, которые компания должна другим. Акционерный капитал представляет собой чистую стоимость активов компании и является собственностью акционеров компании.

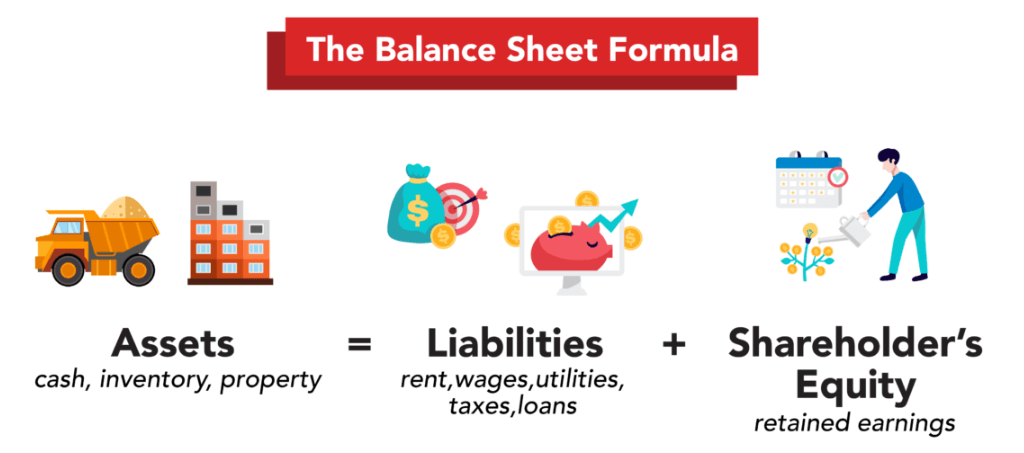

Его основной принцип следует простому уравнению: активы равны обязательствам плюс собственный капитал. Это уравнение отражает основные структурные принципы баланса. Это уравнение дает четкое представление об источниках активов компании.

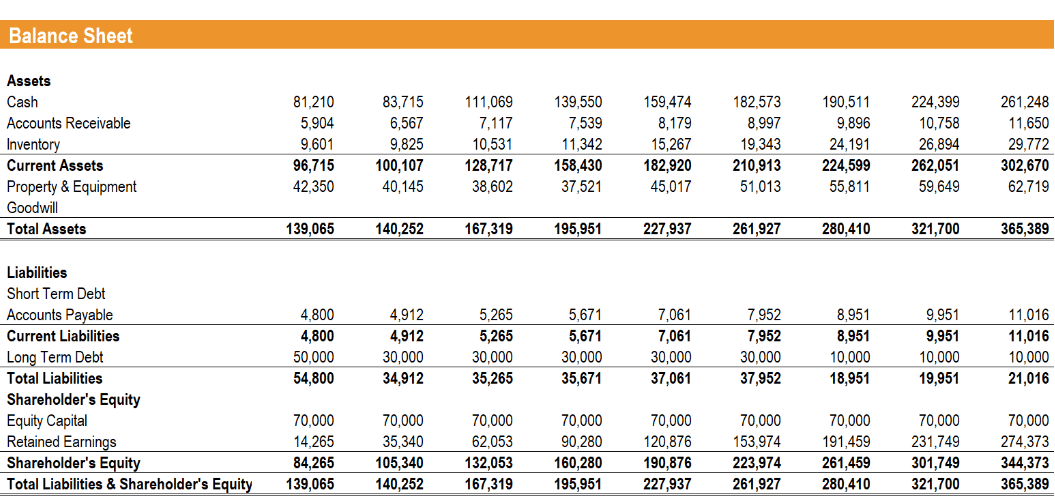

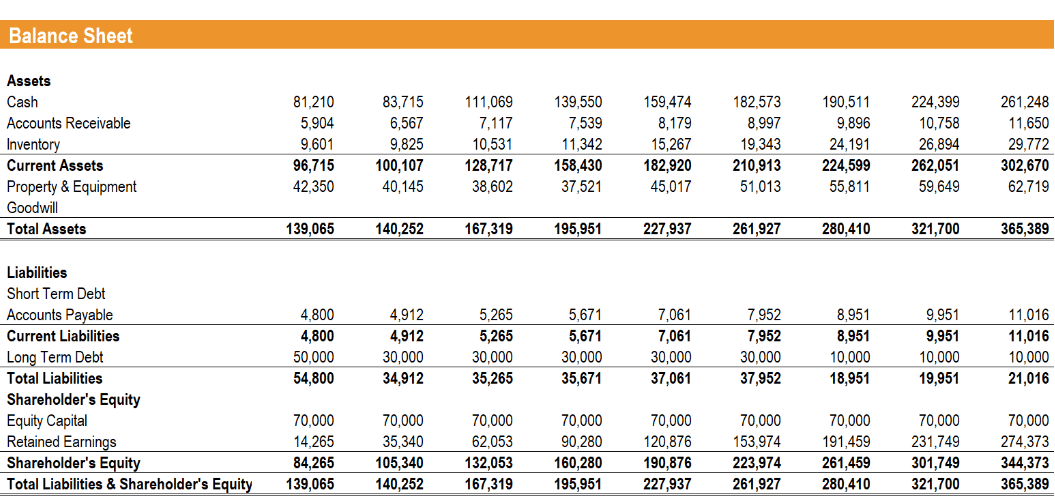

Раздел активов уравнения состоит в основном из оборотных и внеоборотных активов. Оборотные активы — это активы, которые могут быть реализованы в течение одного года, такие как денежные средства, дебиторская задолженность и запасы, тогда как внеоборотные активы — это активы с ожидаемым сроком полезного использования более одного года, такие как основные средства и нематериальные активы, такие как оборудование и недвижимость.

Аналогичным образом обязательства подразделяются на текущие и долгосрочные. Текущие обязательства — это долги, которые необходимо погасить в течение одного года, например кредиторская задолженность и краткосрочные займы; Долгосрочные обязательства – это долгосрочные обязательства со сроком погашения более одного года, такие как долгосрочные кредиты и облигации.

Раздел акционерного капитала состоит из акционерного капитала, профицита капитала и нераспределенной прибыли, отражающих инвестиции акционеров в предприятие и удержание прибыли. Акционерный капитал состоит из капитала, вложенного акционерами, и нераспределенной прибыли компании. Капитал, вложенный акционерами, — это основная сумма, вложенная акционерами в компанию, а нераспределенная прибыль — это прибыль, полученная компанией после деятельности.

В качестве примера того, как это работает, предположим, что компания по продаже кофемашин открывается сегодня и первоначально инвестирует 100 000 долларов США в стартовый капитал, 50 000 долларов США из которых используются для покупки кофемашин. Затем 50 000 долларов США будут включены в капитальную часть акционерного капитала, а 50 000 долларов США наличными и покупка кофеварки будут отнесены к категории денежных средств и ликвидных активов кофеварки.

Чтобы расширить свой бизнес, компания берет еще один банковский кредит в размере 200 000 долларов США на покупку склада. Этот кредит в размере 200 000 долларов США затем будет включен в состав долгосрочного долга в разделе обязательств, а также добавит 200 000 долларов США к складу внеоборотных активов. Кроме того, еще 20 000 долларов было потрачено на страхование для защиты запасов, и эти затраты затем были включены в ликвидные обязательства. В результате денежные средства в ликвидных активах уменьшаются на $20 000. но стоимость договора страхования снова включается в состав ликвидных активов.

За время своей деятельности компания успешно продала кофемашин на сумму 20 000 долларов и получила прибыль в размере 40 000 долларов. Прибыль в размере 40 000 долларов США добавляется к акционерному капиталу, а сумма проданной кофеварки вычитается из ликвидных активов, а 60 000 долларов США, полученные от продажи, добавляются обратно к ликвидным активам.

Из этого примера я вижу, что во время деятельности компании общие активы компании всегда равны сумме ее обязательств и собственного капитала. Эти отношения взаимозависимы и обеспечивают сбалансированность и целостность баланса.

Когда компания начинает свою деятельность, она может привлекать средства для приобретения активов и ведения бизнеса за счет инвестиций акционеров, заимствований и т. д. Эти средства используются для приобретения различных активов, таких как денежные средства, оборудование, склады и т. д., и хранятся в виде обязательств.

По мере роста бизнеса компании она будет использовать эти активы для ведения бизнеса и получения доходов и прибыли. Эта прибыль будет отражена в акционерном капитале, увеличивая чистую стоимость компании. В то же время компания может продолжать занимать деньги или выпускать акции для расширения своего бизнеса, тем самым увеличивая свои обязательства.

Баланс баланса поддерживался на протяжении всего процесса. Совокупные активы компании всегда равны сумме ее обязательств и собственного капитала, что является основой финансовой стабильности и устойчивости. Этот принцип имеет решающее значение для инвесторов, менеджеров и других заинтересованных сторон, поскольку он обеспечивает точность и надежность финансовой отчетности и предоставляет им правильную основу для принятия решений.

Балансовый отчет играет важную роль в принятии инвестиционных решений и должен быть тщательно изучен и проанализирован инвесторами, прежде чем делать какие-либо инвестиции, чтобы убедиться, что выбран правильный вариант. Конечно, его прочтение требует от инвесторов определенных финансовых знаний и навыков, а глубокое понимание и анализ его содержания может помочь инвесторам более полно оценить финансовое состояние и операционную способность предприятия.

Роль баланса

Это финансовый отчет, который отражает финансовое положение предприятия в определенный момент времени и взаимосвязь между активами, обязательствами и собственным капиталом. Он также отражает эффективность деятельности предприятия, поскольку изменения в активах и обязательствах обычно отражают деловую деятельность и капитальные операции предприятия. Таким образом, он играет жизненно важную роль в управлении финансами предприятия.

Прежде всего, в нем четко перечисляются различные активы, принадлежащие предприятию, включая денежные средства, дебиторскую задолженность, товарно-материальные запасы, основные средства и т. д., которые представляют собой ресурсы, принадлежащие предприятию, и потенциальные возможности получения дохода в будущем. В нем также перечислены различные обязательства предприятия, включая кредиторскую задолженность, краткосрочные займы, долгосрочные займы и так далее.

Эти обязательства представляют собой долги или обязательства, которые предприятию необходимо погасить, а также отражают собственный капитал владельца, который представляет собой остаток активов за вычетом обязательств и представляет собой инвестиции владельца в бизнес и накопленную прибыль. Они не только показывают состав активов компании, структуру ее обязательств и собственный капитал, но также предоставляют инвесторам, менеджерам и другим заинтересованным сторонам важную основу для понимания финансового состояния компании.

Во-вторых, это также помогает инвесторам и менеджерам понять текущий статус распределения активов компании. Его анализ может помочь инвесторам понять текущую конфигурацию компании с точки зрения оборотных активов, долгосрочных инвестиций, основных средств, нематериальных активов и т. д., что, в свою очередь, помогает им оценить структуру активов компании и распределение рисков.

Он также предоставляет финансовую информацию о компании, которая помогает оператору принимать решения. Операторы могут основывать свои решения на информации, содержащейся в этом заявлении, а менеджеры могут выявлять проблемы и разрабатывать меры по улучшению. Формулируя разумные финансовые стратегии и бизнес-планы, он оптимизирует распределение активов и повышает эффективность использования активов для достижения долгосрочных целей развития предприятия.

Кроме того, он также выполняет функцию надзора и контроля и является одним из важных инструментов контроля за работой предприятия. Он дает менеджерам и регулирующим органам основу для наблюдения за финансовым положением предприятия, помогая им отслеживать уровень задолженности предприятия, соотношение активов и обязательств и другие важные показатели. Это гарантирует своевременное обнаружение и устранение потенциальных финансовых рисков и обеспечивает бесперебойную работу предприятия.

А регулярная публикация балансов способствует повышению прозрачности и доверия к предприятию. Инвесторы, кредиторы и другие заинтересованные стороны могут просмотреть отчет, чтобы понять финансовое состояние и деятельность предприятия, повышая доверие и признание предприятия.

Люди могут получить четкое представление о финансовом положении, активах и пассивах предприятия, что помогает инвесторам и кредиторам оценить платежеспособность предприятия. Это просто означает, что, сравнивая сумму активов и обязательств, он определяет, имеет ли предприятие достаточно активов для покрытия своих обязательств, тем самым оценивая, сможет ли предприятие своевременно погасить свои долги.

Наконец, важную роль также играют сравнение и анализ балансов. Инвесторы и менеджеры могут сравнить это заявление в разные моменты времени или с финансовыми данными той же отрасли или конкурентов, чтобы оценить операционные показатели компании, финансовую стабильность и конкурентоспособность.

Как читать баланс

Как читать баланс

Многие люди считают его одним из наиболее важных инструментов для анализа будущих взлетов и падений акций, поскольку, хотя финансовые отчеты и представляют собой информацию постфактум, они не так полезны, как инсайдерская информация, для прогнозирования последующих взлетов и падений акций. Фондовый рынок. Но он может сообщить инвесторам текущий статус распределения активов компании, что помогает инвесторам получить фундаментальное представление о прибыльности и деятельности компании.

Конечно, хотя он и выполняет эту роль, инвесторам также необходимо научиться понимать, как можно распознать в нем желаемое послание. Анализируя это заявление, инвесторам следует сосредоточиться на разделе активов, включая материальные и нематериальные активы, причем метод распределения активов будет разным для разных типов отраслей. Например, обрабатывающая промышленность сосредотачивает большую часть своих активов на недвижимости или другом производственном оборудовании, тогда как финансовая отрасль сосредотачивает большую часть своих активов на дисконтировании или кредитовании.

В то время как в случае с сервисной компанией можно больше полагаться на нематериальные активы, такие как ценность бренда, патенты и отношения с клиентами. Например, компания-разработчик программного обеспечения может выделить нематериальные активы, такие как интеллектуальная собственность, лицензии на программное обеспечение и результаты исследований и разработок, поскольку эти активы имеют решающее значение для конкурентоспособности и долгосрочной стоимости компании.

Кроме того, текущие активы и долгосрочные инвестиции — это показатели, на которые следует обратить внимание, чтобы понять ликвидность средств компании и долгосрочных инвестиций. Например, текущие активы включают денежные средства, дебиторскую задолженность, краткосрочные инвестиции и запасы. Инвесторы могут оценить ликвидность компании, анализируя ее текущие активы. Например, если компания имеет высокий процент денежных средств и дебиторской задолженности в своих оборотных активах, это может указывать на то, что компания имеет хорошие резервы капитала и способность к взысканию долгов, что способствует преодолению непредвиденных ситуаций и инвестиционным возможностям.

С другой стороны, долгосрочные инвестиции — это средства, которые компания вкладывает в долгосрочные активы или другие предприятия, которые, как ожидается, принесут доход в течение более длительного периода времени. Например, компания может реализовать стратегическое сотрудничество или расширить свою долю на рынке, владея пакетами акций других компаний. Инвесторы могут понять влияние таких стратегических шагов на будущие доходы компании посредством долгосрочных инвестиций.

Что касается раздела обязательств, инвесторам необходимо обратить внимание на текущие и долгосрочные обязательства. Текущие обязательства — это долги, которые компания должна погасить в течение года или бизнес-цикла, и обычно включают кредиторскую задолженность, краткосрочные займы, проценты к выплате, дивиденды к выплате и т. д. Инвесторам следует ориентироваться на размер и состав текущих обязательств для оценки краткосрочной платежеспособности компании.

Например, если текущие обязательства компании высоки и состоят в основном из краткосрочных займов и кредиторской задолженности, это может указывать на то, что компания находится под давлением необходимости погасить свои долги и нуждается в большей ликвидности для этого.

Долгосрочные обязательства — это долги, которые компания должна погасить в течение более чем одного года или бизнес-цикла и обычно включают долгосрочные займы, облигации к оплате и обязательства по аренде. Инвесторы должны обратить внимание на сумму, процентную ставку и срок погашения долгосрочных обязательств, чтобы оценить долгосрочную платежеспособность компании и управление долгом.

Например, если компания имеет относительно высокий процент долгосрочных обязательств, но низкую процентную ставку и разумный срок погашения, это может указывать на то, что компания имеет стабильный источник финансирования и хорошие возможности управления долгом.

В разделе акционерного капитала важно обратить внимание на его структуру и вывести различные финансовые показатели, такие как доходность акционерного капитала и соотношение обязательств к активам, применяя соответствующие показатели, которые могут помочь оценить условия деятельности и финансовая безопасность компании.

При этом важно обращать внимание на порядок данных баланса, например, последовательность текущих активов и текущих обязательств, а также на тенденцию каждого показателя, например, коэффициент текущей ликвидности (отношение текущих активов и текущих обязательств). активы к текущим обязательствам). Если коэффициент текущей ликвидности показывает стабильную или растущую тенденцию, это может указывать на то, что предприятие имеет хорошую ликвидность и платежеспособность; наоборот, если коэффициент текущей ликвидности снижается, это может указывать на то, что предприятие сталкивается с риском обслуживания долга.

Например, предположим, что коэффициент текущей ликвидности компании постепенно снижается в течение нескольких кварталов подряд, в первую очередь из-за увеличения кредиторской задолженности и краткосрочных займов, а также уменьшения денежных средств и их эквивалентов. Это может означать, что краткосрочная платежеспособность компании снижается и может потребоваться дополнительное финансирование или улучшение управления дебиторской задолженностью для обеспечения платежеспособности.

Наконец, важно понимать, что, в отличие от отчета о прибылях и убытках, а также отчета о движении денежных средств, балансовый отчет описывает состояние активов компании в определенный момент времени, в то время как два других отчета описывают изменения за период. времени. Таким образом, инвесторы могут выявить возможные сигналы, сравнивая отчеты разных компаний или одной и той же компании в разные моменты времени; например, сигналом можно считать увеличение или уменьшение обязательств.

Предположим, что краткосрочные заимствования компании значительно увеличиваются за определенный период времени. Это может указывать на то, что компания переживает финансовый кризис, возможно, из-за плохой работы или вложения средств в крупный проект. В этом случае инвесторам и менеджерам придется беспокоиться о финансовой устойчивости компании, поскольку увеличение долга может увеличить риск обслуживания долга и привести к финансовым затруднениям в будущем.

И наоборот, если долгосрочная задолженность компании продолжает уменьшаться, это может указывать на то, что компания добивается прогресса в своем финансовом управлении или успешно погасила часть своего долга. Такая ситуация повышает уверенность инвесторов и менеджеров в финансовом здоровье компании, поскольку сокращение долга снижает финансовый риск компании и высвобождает больше средств для инвестиционной или операционной деятельности.

Поэтому увеличение или уменьшение обязательств можно рассматривать как сигнал, который может помочь инвесторам и менеджерам оценить финансовое положение компании и уровень риска, чтобы они могли принять соответствующие решения.

В целом баланс является одним из наиболее важных инструментов для инвесторов, позволяющих понять финансовое положение компании. Сравнивая предыдущие и последующие финансовые отчеты, вы сможете быстро понять подход к ведению бизнеса, риски и тенденции развития компании. Этот анализ может помочь инвесторам принимать более точные инвестиционные решения.

Советы по интерпретации баланса

| Советы по интерпретации

|

ОПИСАНИЕ

|

| Основные структурные принципы

|

Активы = обязательства + собственный капитал

|

| Категоризация Фокус

|

Понимайте активы, обязательства и собственный капитал, чтобы получить четкое представление о капитале.

|

| Распределение активов

|

Отслеживайте тенденции распределения активов: денежных средств, запасов и основных средств.

|

| Оценка платежеспособности

|

Оценить обязательства на предмет своевременного погашения долга.

|

| Сравнительный анализ

|

Сравнительные данные для понимания тенденций и конкурентного позиционирования.

|

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит какому-либо конкретному человеку.

Как читать баланс

Как читать баланс