發布日期: 2024年04月02日

都說投資有風險,而這風險其實就在於股市的瞬息萬變。許多投資人都希望自己能有著未卜先知的能力,這樣才能在變幻莫測的股市掌握先機獲得財富。其中有些人選擇的是利用技術分析工具,而有些人則選擇從企業的實際經營能力來預測未來。營收、毛利率等是許多人常用的一些指標,但這些指標只能看到企業之前或目前的情況,卻並不適用於預測後續發展的趨勢。財報中的領先指標應該是存貨週轉率,它能提供更深層的洞察,幫助投資人更能理解企業的營運狀況。現在我們就來仔細了解一下,存貨週轉率的解析與應用。

存貨週轉率是什麼

它又叫存貨週轉週期,是指企業在特定時間內銷售的存貨總值與平均存貨價值的比率。代表了企業在一定時期內將存貨轉化為銷售收入的能力,是衡量企業存貨管理效率的重要指標。通常以次數或天數表示,用以衡量企業存貨管理的效率和經營活動的頻率。

比如說我們去餐廳吃飯,如果這家餐廳排隊人比較多,同時觀察到它的翻座率比較高,那麼就會覺得這是一家好餐廳,會選擇這家餐廳吃飯。同樣的如果是一家餐廳的經營者,要衡量餐廳是否獲利也會看翻座率,也就是看餐廳內的座位一天可以服務多少客戶。

就是如果有20張桌子,今天有40個客人,那麼每張桌椅每天就可以做兩次的生意。一般而言,餐廳一天能夠有3-4次的翻桌就算是不錯了。餐廳桌椅是公司的資產,讓座位數服務更多的客戶。所以,提高翻桌率就是期望能為餐廳創造更多營收。

而企業經營收入要看的則是存貨週轉率了,也就是企業經營的"翻桌率"。餐廳的翻桌率越高,代表座位的周轉速度越快,顧客數量越多,營業額就越高。類似地,企業的存貨週轉週期越高,代表存貨的周轉速度越快,銷售能力越強,進而為企業帶來更多的銷售收入。

它不僅是對存貨管理效率的反映,也是企業營運能力評估的關鍵指標。存貨週轉比率的高低直接影響企業的獲利能力和資金流動性。高存貨週轉比率意味著企業能夠迅速將存貨轉化為現金,提高了企業的營運效率和資金利用效率。

同時看存貨在一年中平均銷售的次數,也可以顯示公司的經營能力。當銷售的次數越多速度越快,表示銷售能力也就越強。所以我們說存貨週轉率這個領先指標可以藉此衡量企業的存貨週轉速度、產銷效率以及存貨水準提供管理者監控公司經營能力的發展。

假設有一家公司每月製造3批零件,但只銷售一批。這意味著倉庫裡的存貨量將持續增加,因為製造的零件數量大於銷售的數量。如果銷售成本沒有上升,這可能表示存貨沒有完全銷售出去。

當然也要注意的是,不同產業的存貨週轉比率標準各不相同,取決於產業的特徵和產品的生命週期。在食品業等易腐敗業,存貨週轉週期通常要求較高,以避免過期損失。而在耐用消費品產業或原料供應鏈中,由於產品的生命週期較長,存貨週轉週期相對較低。

綜上所述,存貨週轉率是投資人在評估企業財務狀況和未來發展趨勢時應考慮的重要指標之一。它不僅關係企業的獲利能力和資金流動性,也是企業經營效率和競爭力的體現。

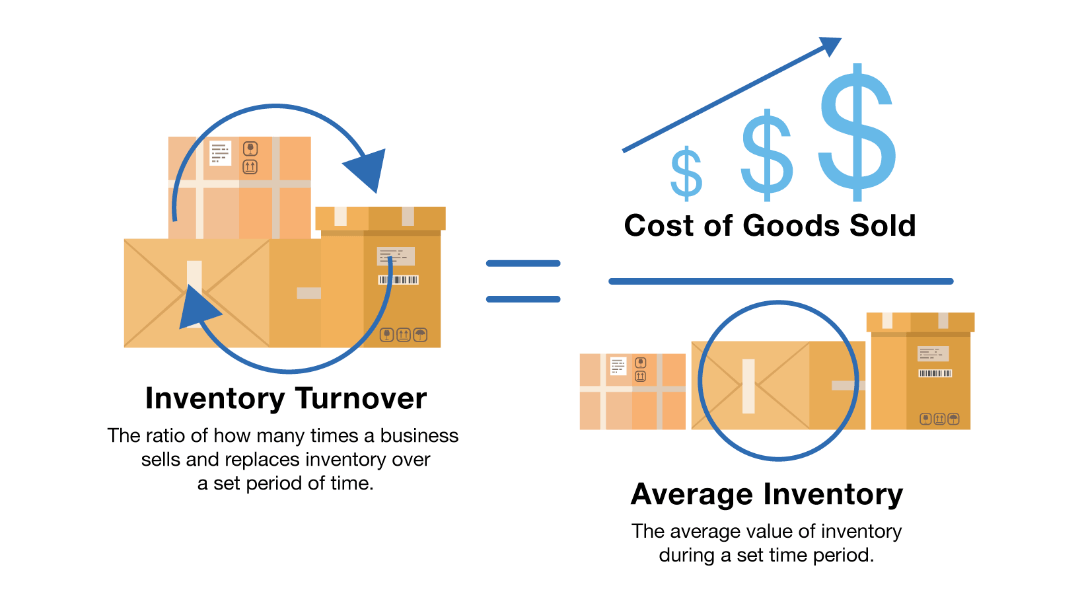

存貨週轉率計算公式

作為衡量企業存貨流動性和經營效率的重要指標,它的計算公式也是非常簡單,基本上就是銷售除以平均存貨。例如,某家公司是以製造、販賣智慧型手機為主要營業項目。在每台手機的售價與成本不變的情況下,假設平均庫存量為5萬台手機。

如果一整年能夠總共售出20萬台手機,那麼就代表該公司一年內平均可以售出存貨量的四倍,存貨週轉週期就等於4次。也就是說,平均大概90天就可以賣掉一個平均庫存量5萬台手機。

但這樣的計算方式其實有點偷懶,因為其實應該要考慮到產品的售價跟成本可能隨時變動。所以正確的計算公式是:存貨週轉比率=銷售成本/平均存貨。也就是應該迴歸以金額價值來計算,這樣得出的數值會比較精準一點。

其中銷售成本是指企業在一定期間內銷售產品所產生的成本,包括直接材料成本、直接人工成本及製造費用等。平均存貨則是指某一期間開始和結束時存貨的平均值,而因為企業的庫存量會不斷變動。

所以比較簡易的演算法,就是拿期初的存貨金額加上期末存貨金額,再除以二。具體計算公式為:(期初存貨+期末存貨)/2。也就是說,存貨週轉率計算公式:[銷售成本/(期初存貨+期末存貨)]/2

舉例來說,公司今年的銷貨成本是1000萬元,而年初盤點存貨的金額是200萬元,年底則是300萬元,那存貨週轉比率就等於1000萬除以200萬加上300萬除以2=4次。

至於所謂的存貨週轉天數,就是賣出一次平均存貨大約需要幾天的時間。以上述公司為例的話,就等於365天除以4次,大約90天就可以賣出一次平均存貨。

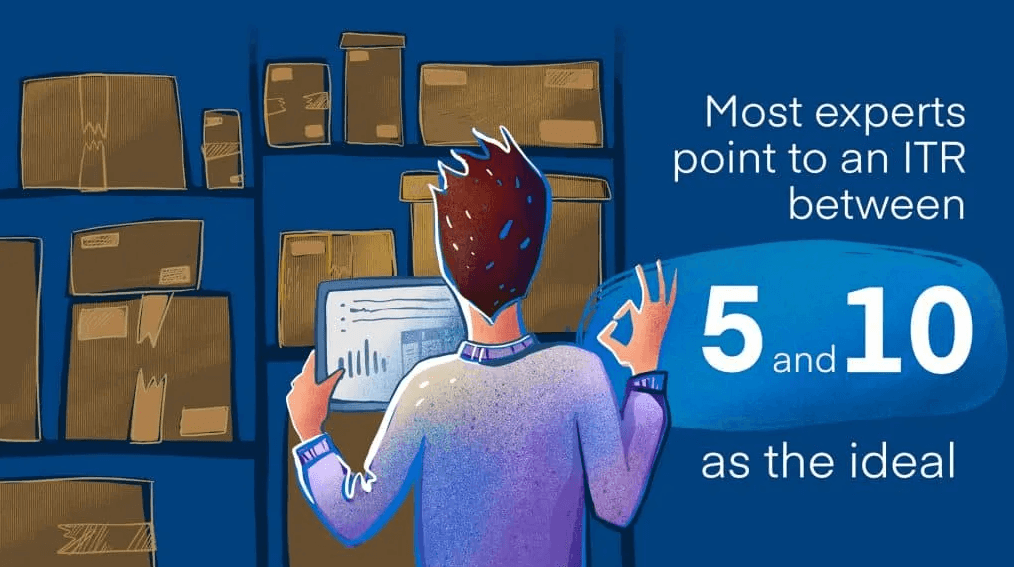

存貨週轉率多少比較合適

一般來說,人們普遍認為存貨週轉比率越大越好。該比率越高通常表示企業更有效地利用了存貨,迅速將存貨轉化為銷售收入,從而提高資金周轉速度。這有助於減少存貨積壓,降低庫存成本,增加資金流動性,提高企業的獲利能力和競爭力。因此,一般來說,較高的存貨週轉比率是企業所追求的目標。

簡單來說,如果該比率越高的話,意味著存貨在倉庫內停留的時間越短,也就是說存貨能夠更快地銷售出去。所以,它常被投資人衍生解讀為一家企業的銷售或是經營能力。

一般而言,從週轉率越高能力越就越強,經營的狀況就越不錯。相反如果一間企業的存貨週轉週期率比起其他同業來的低,或者是近年來不斷的遞減。除了顯示公司銷售狀況不佳外,某些行業還面臨存貨折損的風險。

以智慧型手機等消費性電子產品為例,如果存貨積壓過久,消費者的新奇感可能會消退,或者競爭對手的技術可能超越。在這種情況下,存貨價值可能會大幅下跌,導致公司損失,進而影響其股價。由此可知對於一般企業而言,存貨週轉比率越高表示他們的銷售情況越好。

不過要注意的是,存貨週轉週期提高並不能直接代表這家企業的銷售能力變強了。由於存貨週轉比率的增加可能是由整個行業需求的增加而引起,這意味著在供不應求的情況下,無論是哪家企業的存貨都更容易銷售。而且過高的存貨週轉比率也意味著存貨水準過低,導致庫存不足,難以滿足顧客需求。

因此合適的存貨週轉率應該是平衡了存貨管理和資金流動的結果,也取決於企業的具體情況和行業標準。那存貨週轉比率究竟多少才算是好,並非有一個放諸四海皆準的數字。而是要根據不同產業存貨,時效產品生命週期的長短而有所不同。不同產業的存貨週轉比率,有不一樣的標準。

以近年的半導體產業為例,優秀的存貨週轉比率大約是2.3次,相當於159天賣完一次存貨。一旦公司的存貨週轉比率低於0.73次,表示存貨週轉天數長達500天,銷售率嚴重落後於同業。

而在汽車工業中,優秀的存貨週轉比率大約是4.53次。如果低於1.05次,就是嚴重落後於同業。產品一旦庫存時間過長,消費者新鮮感消退或技術被對手超越,存貨就容易疊價滯銷,造成公司損失。

例如在食品業,它的原料不可能放太久,追求的是存貨週轉要快,所以周轉天數要短。存貨週轉比率因此高於其他的產業,大約是兩次,也就是平均180天賣完一次存貨。而鋼鐵業因為產品生命週期長製造時間也長,所以存貨週轉天數就會長達6個月以上。存貨週轉比率大約是0.8次,存貨則要450天才能夠賣完一次。

兩廂比較而言,鋼鐵業相較於其他產業沒那麼重視存貨週轉率了。而對於投資人來說,就可以透過與同行業競爭對手進行比較,或是參考產業平均值來評估企業的存貨週轉比率是否合適。

存貨週轉率使用技巧

儘管存貨週轉週期可以作為評估企業經營能力的指標,但由於不同產業的存貨性質存在差異,因此需要謹慎比較。也就是說,若投資人希望透過存貨週轉比率評估兩家企業的經營能力,必須確保這兩家企業屬於同一產業,這樣的比較才具有實際意義。

例如a公司存貨週轉比率為1.5次,b公司為1.2次。但也不能就此認定a公司的營運狀況一定比b公司好,還要看兩家公司各種的產業。如果兩家公司是屬於同一個產業,那當然是有一定程度的參考意義。但如果a、b兩家公司分別屬於不同產業就很難定論了,比如說食品業和鋼鐵業。

因為在食品業中,其統一平均存貨週轉比率可能是兩次。而在鋼鐵業中,其存貨週轉比率可能是0.8次。所以就單純以存貨週轉週期來看的話,並不能說明a、b兩家公司哪家的營運狀況較好。

除了受到同業競爭的影響外,企業有時也會採取技巧性手段來增加存貨量,這會導致它們的存貨週轉比率在某一時期急劇下降。這些技巧性手段可能會在短期內提高企業的存貨水平,但如果存貨無法迅速轉化為銷售收入,將會導致存貨週轉比率下降,影響企業的資金流動性和經營效率。

例如某企業在上半年利用原物料價格低廉的優勢,大量購入原料並存入庫存,這導致了上半年的存貨週轉比率顯著下降。而這樣的做法因為能讓企業節省一大筆的原物料費用,反而可以讓他大賺一筆。

投資人視存貨週轉率為企業經營的領先指標,就是因為與營收變化相比,它的變化更加及時,直接反映了企業存貨的周轉速度和銷售能力。同時,存貨週轉比率的快速變化可能預示著企業經營狀況的改變。

如果存貨週轉比率突然下降,可能意味著企業面臨銷售困難、庫存積壓或生產問題,這可能會影響企業的獲利能力和財務狀況。相反,如果存貨週轉比率提高,可能表示企業的銷售能力和經營效率得到了改善,有利於提高企業的獲利能力和市場競爭力。

例如有兩家公司,其中一家A公司在當年第三季的時候存貨週轉比率大約是1.27次,之後逐漸的增加。到了隔年第四季已經達到了2.3次,週轉的速度增加了將近兩倍。而這段期間每月營收也從原本的4億元攀升到12億元,整整提升了3倍。

從中可以看出,因為這段期間的銷售狀況越來越好,帶動了整體營收不斷的上升。因此他的股價自然水漲船高,從原先的46.4元漲到了174元。

而另一家B公司在當年第三季存貨週轉比率按營收同步的下滑,分別從3.11次440億元跌到當年年底的1.42次按120億元。隨著存貨週轉比率銳減50%左右,存貨跌價的危機也大增了,間接也影響店面營收的表現。因此股價從原本的700塊,跌到了140140元上下。

如果一間企業存貨週轉比率與營收在不斷的提升,那麼營運的狀況多半不錯。但如果發現存貨週轉比率反轉下滑,營收卻不斷增加的話。則表示這間企業雖然營收仍有成長,但是他的銷售狀況可能也不比從前了。

在獨立考慮的情況下,對許多企業而言,存貨週轉率的變化往往是營運趨勢反轉的先兆。它可能暗示著企業經營不佳或面臨市場挑戰,這可能會影響企業的獲利能力和股價表現。所以如果發現有此狀況的話,就必須要審慎評估後續的情勢了。

儘管企業的財報更新頻率並不高,也不會頻繁發布關於經營狀況的新聞稿。但即便資訊有限,如果投資人能夠比其他人更敏銳地捕捉市場動態,提前調整自己的投資策略並非不可能。因此,在評估持有股票企業的經營能力時,考慮到存貨週轉率的變化以及與同行業水準的對比,可以使投資決策更加穩健。

| 產業 | 年平均庫存週轉比率 |

| 耐久財批發貿易 | 21 |

| 批發貿易-非耐用品 | 18 |

| 雜貨商店 | 16 |

| 服飾店 | 24 |

| 木材和木製品 | 13 |

| 採煤 | 9 |

| 石油和天然氣開採 | 4 |

| 電腦裝置 | 25 |

| 酒吧和餐館 | 30 |

| 家裝店 | 27 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。