發布日期: 2026年02月22日

波克夏投資組合長期以來被視為價值投資標竿。它不僅是巴菲特個人投資哲學的體現,也為全球投資者提供了參考。截至最新披露,波克夏的股票投資組合規模約 2800 億美元,現金儲備創歷史新高,業務跨足金融、消費品、能源及科技領域。整體結構穩健,強調長期價值與風險控制。

1. 領頭股占比最高

波克夏投資組合以大市值藍籌股為核心,包括蘋果(Apple)、美國運通(American Express)、可口可樂(CocaCola)、雪佛龍(Chevron)等。這些企業具備穩健現金流和護城河優勢,符合長期持有策略。

蘋果:仍是最大單一持倉,占比約 40%,儘管有減持操作,但仍是組合核心。

可口可樂:長期穩定分紅,現金流持續增長。

美國運通:金融服務類資產,提供穩定收益和長期成長潛力。

2. 金融與服務板塊

金融板塊占組合比重最高,包括銀行、信用卡及數據服務類企業,如 Visa、Moody’s、美國運通。波克夏偏好現金流穩健、行業護城河明顯的企業,這類股票在市場波動中具備防禦屬性。

3. 調整與多元化

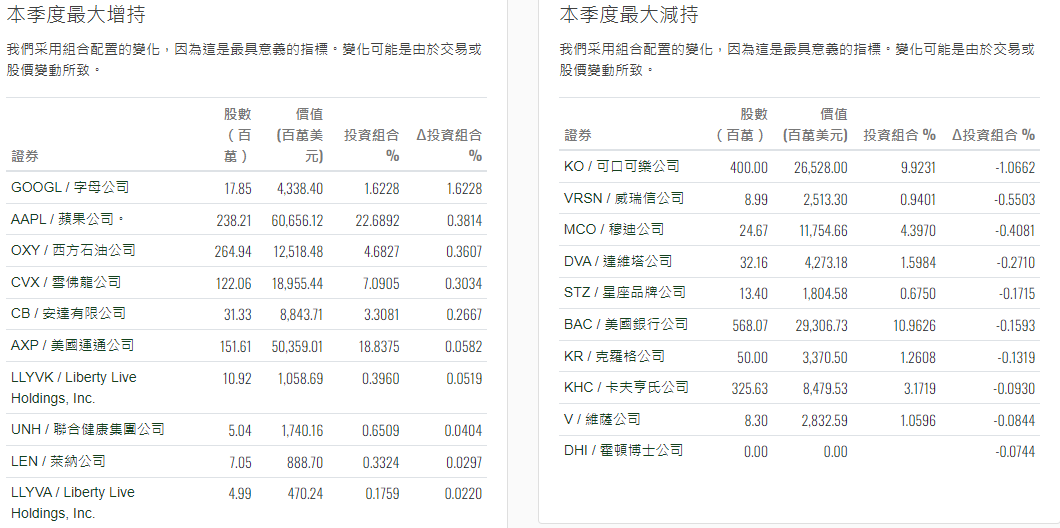

最近幾個季度,波克夏進行了適度調整:

減持蘋果與部分銀行股以鎖定收益。

增持保險及消費類優質企業。

這種操作體現了 長期價值投資 + 風險管理 的組合策略。

| 板塊 | 核心標的 | 占比(約) | 特點 |

| 科技 | 蘋果、雪佛龍 | 45% | 高成長、高現金流 |

| 金融 | 美國運通、Visa、Moody’s | 25% | 穩定分紅、護城河深厚 |

| 消費品 | 可口可樂、吉列等 | 15% | 品牌力強、抗週期性 |

| 能源 | 雪佛龍、伯克希爾能源 | 10% | 穩定收益、現金流充足 |

| 現金及短期投資 | — | 5% | 應對波動、靈活部署 |

注:占比為大致估算。

長期持有

巴菲特強調「最喜歡的持有期是永遠」,體現了波克夏對複利效應和企業價值的長期信心。

現金儲備充足

高現金比例為市場波動提供緩衝,也便於掌握低估資產的機會。

分散與護城河

投資組合跨行業,以優質企業為主,避免集中風險。

潛在風險

高估值股票可能面臨短期回調壓力。

巴菲特交棒後,新管理層的執行節奏存在不確定性。

儘管存在風險,但波克夏長期穩健的策略與現金管理能力,使其具備應對市場波動的優勢。

波克夏投資組合不僅展示了資產分布,更是一種價值投資示範。其核心特點:

以藍籌股為主,長期持有;

金融與消費板塊穩健,現金流強;

高現金儲備提供靈活性,降低市場波動風險;

持續多元化和適度調整,平衡收益與風險。

對於投資者來說,理解波克夏投資組合背後的策略比追逐短期收益更具價值:這是一種 穩健、長期、價值導向 的投資模式。

【EBC平台風險提示及免責條款】:本材料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。