發布日期: 2026年01月23日

截至2026年1月16日當週,根據美國能源資訊署(EIA)發布的報告,美國原油及相關產品庫存數據如下。

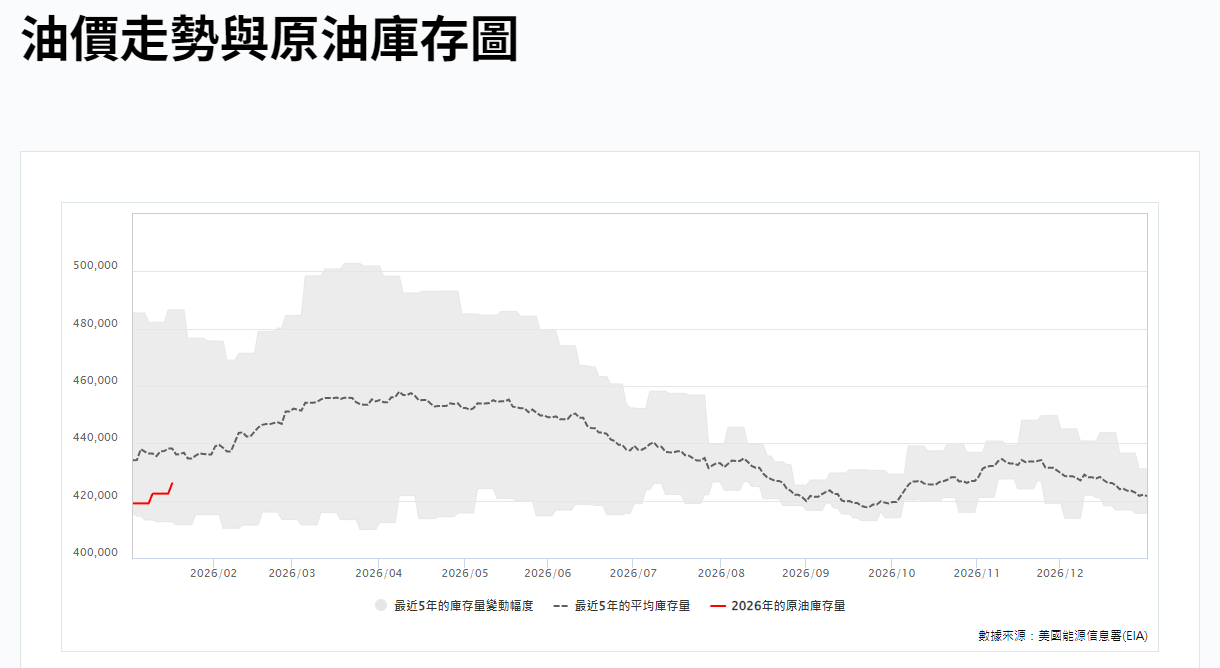

原油庫存

總庫存(商業原油庫存):攀升至約4.26億桶,與前一周相比大幅增加了360.2萬桶,遠高於市場預期的113.1萬桶增幅。

戰略石油儲備:增加80.6萬桶,為連續第二週回升,且增幅較前一周的21.4萬桶明顯擴大,顯示政府回補節奏有所加快。

俄克拉荷馬州庫欣原油庫存:較前一周大幅增加147.8萬桶,創下自2025年8月以來的最大單週增幅,遠超前一周的74.5萬桶增量,使得該地區庫存總量升至約2,506萬桶。

成品油庫存

汽油庫存:激增597.7萬桶,總量升至2.5699億桶,刷新自2021年2月以來的最高水平,遠超市場預期的170萬桶增幅。

精煉油庫存:大幅增加334.8萬桶,此增幅不僅遠超市場普遍預期的減少16.2萬桶,也與前一周小幅下降2.9萬桶的趨勢形成鮮明對比。

產量與利用率

原油產量:日均產量為1,373.2萬桶/日,較前一週減少2.1萬桶/日。 EIA在2026年1月14日發布的《短期能源展望》中將2026年全年日均產量預測上修至1,359萬桶/日,2027年預計回落至1,325萬桶/日。

煉油廠利用率:下降2.0個百分點,降至93.3%;同期煉廠原油加工量亦減少35.4萬桶/日,主要因部分煉廠進入檢修季且終端需求疲軟。

原油進出口

原油進口:減少2.7萬桶/日,總量降至約706.5萬桶/日(前一周709.2萬桶/日)。

原油出口:較前一周驟減61.8萬桶/日,創近三個月最大單週降幅,顯示海外需求階段性轉弱及套利窗口收窄的影響。

| 公佈時間 | 公佈值 | 預測值 | 前值 | 多空影響 |

| 2026年1月23日 | 360.2 | 113.1 | 339.1 | 利空金銀原油加元 |

| 2026年1月14日 | 339.1 | -170.2 | -383.2 | 利空金銀原油加元 |

| 2026年1月7日 | -383.2 | 44.7 | -193.4 | 利多金銀原油加元 |

| 2025年12月31日 | -193.4 | -86.7 | 40.5 | 利多金銀原油加元 |

| 2025年12月30日 | 40.5 | -243.2 | -127.4 | 利空金銀原油加元 |

| 2025年12月17日 | -127.4 | -106.6 | -181.2 | 利多金銀原油加元 |

| 2025年12月10日 | -181.2 | -231 | 57.4 | 利空金銀原油加元 |

註:不同統計口徑或數據修訂可能導致細微偏差,建議以美國能源資訊署官方最終數據為準。

對油價的影響

庫存全面超預期累積、出口驟降且煉廠開工下滑,共同強化了「階段性過剩」敘事。庫欣交割地庫存單週暴增147萬桶,削弱WTI近月合約的稀缺溢價,期貨貼水結構或迅速收窄甚至轉為升水。汽油創四年高位、精煉油由去庫轉為大幅累庫,顯示終端需求疲軟已傳導至整個產業鏈,將壓制裂解價差並倒逼煉廠進一步降負,形成負向循環。短期內WTI與布倫特或分別下測65美元與68美元支撐位,若後續兩週庫存繼續超預期增加,不排除市場提前交易60美元/桶以下的再平衡預期。

對加元的影響

原油作為加拿大第一大出口商品,其現貨月差與加元貿易加權指數相關係數長期高於0.7。油價快速回落將直接壓縮加拿大貿易順差,並削弱外資對加拿大能源計畫的FDI意願。同時,美加利差預期正在反轉:美聯儲因油價下跌帶來的通膨回落而保留降息空間,而加拿大央行若因出口收入下降被迫放緩緊縮,則利差收窄將令加元失去關鍵支撐。技術上來看,美元/加元已突破1.3650的200日均線,若油價跌破65美元,匯價或迅速向1.38-1.40區域邁進,對加元構成階段性貶值壓力。

對能源股的影響

庫存數據公佈後,北美能源股普遍跑輸大盤,因市場開始下修2026年自由現金流預期:一方面,油價每下跌5美元,加拿大油砂企業營運現金流平均縮水8-10%;另一方面,煉油廠端利潤被高庫存侵蝕,綜合油企的下游緩衝能力下降。 EIA上修2026年產量預測至1359萬桶/日,意味著頁岩油公司仍計劃兩位數增產,若油價持續低於70美元,將觸發套期保值比例上升與資本開支削減的“自我制裁”,板塊進入“殺估值”階段。高槓桿的二線頁岩油及油砂公司估值或向0.9-1.1倍P/NAV回歸,而擁有低成本庫存、已鎖定80美元以上對沖的上游龍頭相對抗跌,資金或從高貝塔品種切換至現金流確定性更強的綜合巨頭。

短期價格區間:65–70美元成“高壓電線”

若未來兩週商業庫存繼續以300萬桶以上速度累積,WTI近月合約將重複測試65美元心理底。該位置同時對應頁岩油2026年套保密集區,生產商逢高拋空將形成“價格圍欄”,限制反彈高度;上方70美元處則堆積1月下跌前建立的投機多單,成為空頭回補前難以突破的“天花板”。預計月內大部分時段價格在此5美元狹幅內震盪,等待庫存拐點或地緣新變數。

裂解價差圍籬:汽油利潤被“鎖喉”

汽油庫存刷新四年高點後,RBOB–WTI裂解價差已跌破12美元/桶,進入近五年10%分位區間。煉廠春季檢修季僅剩4–6週窗口,若需求端無超預期復甦,價差將被高庫存“圍欄”在8–12美元之間,難以給出二次開工動力;屆時煉廠或延長檢修、降低採購,反過來再把原油庫存“堵”在上游,形成上下游互為圍欄的負反饋。

政策與物流圍籬:庫欣容量成“硬頂”

庫欣可用罐容約2800萬桶,目前2506萬桶已逼近90%警戒線。歷史上當利用率超過92%,現貨貼水會陡然放大以迫使過剩油分流至海灣出口。若接下來三週仍每週累庫100萬桶以上,庫欣將在2月底觸及罐容上限,屆時WTI近遠月價差或迅速拉寬至-3~-4美元/桶,成為無法逾越的「物理圍欄」。政府回補SPR雖提供額外30–40萬桶/日需求,但運輸與接收節奏受限,難以即時對沖庫欣的「硬頂」壓力。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。