發布日期: 2025年11月20日

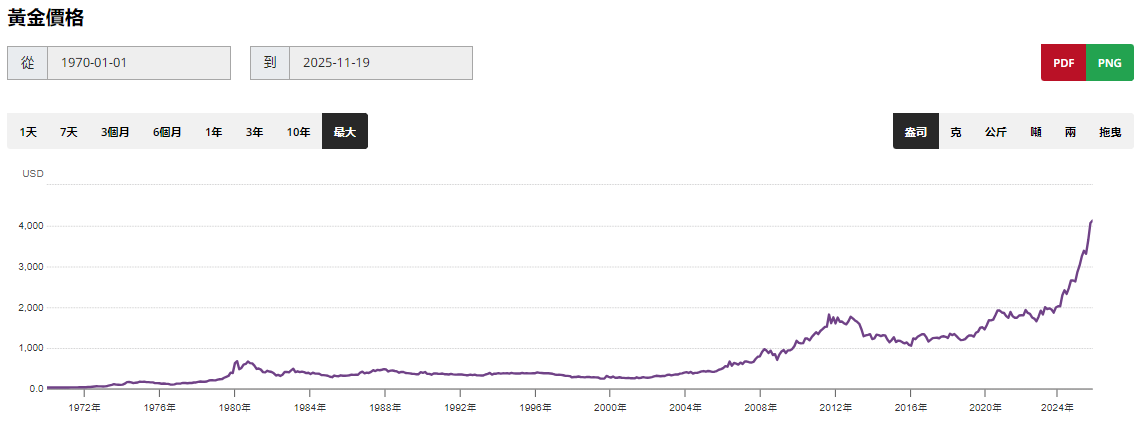

黃金一直被視為重要的避險資產。打開黃金歷史走勢圖,你會發現它像一條既穩健又充滿驚喜的曲線。幾十年來,黃金有時走勢平穩,有時卻經歷暴漲暴跌,每一次波動都折射出全球經濟、金融政策甚至地緣政治的變化。透過回顧歷史走勢,我們不僅可以理解黃金價格的變化規律,也能夠發現潛在的投資機會。

根據黃金歷史走勢圖,黃金價格長期呈現上升趨勢,但階段性波動明顯。可以從過去機十年的走勢總結為幾個關鍵階段:

1971–1975年:美元脫鉤階段

黃金價格從35美元飆升至183美元,漲幅超過400%,開啟了黃金自由交易時代。

1976–1980年:通膨高企階段

高通膨壓力和地緣政治緊張推動黃金價格從104美元漲至850美元,漲幅約700%,成為投資人抗通膨的重要工具。

1999–2001年:央行拋售與市場輪動

英國央行宣布拋售黃金儲備,黃金價格從320美元跌至255美元,跌幅超過20%,顯示短期波動可能受政策和資金流向影響。

2001–2011年:金融危機與量化寬鬆階段

全球金融危機及各國量化寬鬆政策推動黃金價格從260美元漲至1,921美元,漲幅約640%,凸顯避險價值。

2015年至今:疫情、地緣衝突與通膨預期階段

黃金價格從2025年初的2,624美元漲至11月的4,075美元。 2020年至2023年初價格相對平穩,主要在1700至2000美元區間,表現為資產保值工具;自2023年中期以來,價格快速上漲,突破4000美元,顯示市場避險情緒增強,投資者對多元化配置需求上升。

長期觀察黃金歷史走勢圖可以發現,黃金長期持有顯示出強勁保值潛力,50年漲幅超過道瓊斯指數兩倍多;短期波動大,投資者需結合歷史趨勢和宏觀因素判斷操作時機。

黃金價格走勢圖也顯示出歷史上多次的暴跌事件,這些通常與宏觀經濟、政策或突發事件有關:

1980年1月:石油危機緩解與美聯儲升息引發價格從約850美元跌至400多美元,單日跌幅超過100美元。

1980年9月至1982年6月:兩伊戰爭結束後,黃金從700美元跌至300美元,累計下跌約58%。

1999–2001年:央行拋售儲備,黃金從320美元跌至255美元,跌幅超過20%。

2008年10月:金融危機導致資金拋售,黃金從900美元跌至680美元,但隨後因量化寬鬆快速反彈。

2013年4月:美聯儲縮減購債訊號釋放,黃金兩天內從1,550美元跌至1,321美元,創近30年來最大單日跌幅。

2016年7–12月:升息預期、英國脫歐與美元走強推動黃金從1,167美元跌至1,127美元。

2020年3月:新冠疫情引發市場恐慌,黃金從1,700美元跌至1,450美元,但隨後因美聯儲無限量QE迅速反彈。

這些暴跌提醒投資人,儘管黃金具備避險屬性,短期波動仍不可忽視,操作策略與入場時機至關重要。

透過對黃金歷史走勢圖的觀察,可以總結出以下投資機會:

中長期配置:黃金價格長期向上,可作為資產組合避險工具,尤其在經濟不確定性增強時。

短期波段操作:近期價格快速上升後可能出現階段性回調,投資者可關注支撐位(如4000美元附近)和阻力位(歷史高點約4380美元左右)進行操作。

關注宏觀因素:美元指數、利率走勢、通膨預期及地緣政治事件對黃金價格影響顯著,投資人需結合宏觀數據判斷入場及退出時機。

黃金歷史走勢圖顯示,黃金不僅具有避險功能,在市場不確定時期也提供了良好的投資機會。長期持有可實現資產保值,而短期波動則為波段操作提供潛在機會。投資人在佈局時,應結合歷史趨勢、階段性高低點及宏觀經濟變化,以優化投資策略。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。