发布日期: 2025年10月24日

每逢财报周,市场的聚光灯便会齐射向美股巨头。特斯拉、英伟达、奈飞等企业的最新财报一出,往往立刻掀起投资圈的波澜。股价或应声飙涨,或遭重挫,牵动无数投资者的神经。然而,并不是所有人都真正明白「财报」的意义。看懂财报,不只是看EPS(每股盈余)或营收成长,而是要读懂背后的经营实力。

今天,我们就来拆解财报中最核心、也是最容易被忽略的三大获利指标之一——营业利益率(Operating Margin)。它到底是什么?要怎么看?对投资判断又有什么帮助?

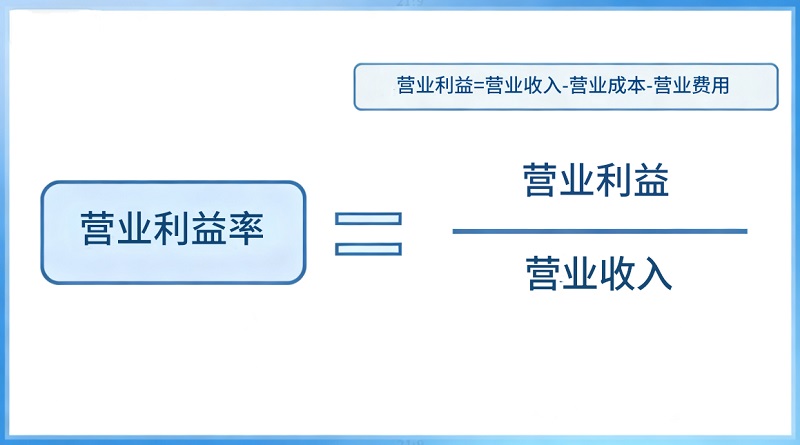

营业利益率(Operating Margin),又称「营业利润率」或「营益率」,是衡量企业核心业务获利能力的重要指标。

它告诉我们:

公司在扣除营运成本、销售费用、管理费用等经营支出后,还能从销售收入中留下多少利润。

换句话说,营益率反映的是企业靠「本业」赚钱的能力,而不是靠投资获利、汇兑收益或一次性项目的短期利润。

举个例子,假设某家公司的营业利润率为10%。这个数字背后的意思是说:

营益率10% → 每赚进1元营收,企业可留下0.1元营业利润。

这比单看EPS更真实,能反映企业的经营“体脂率”,显示赚钱效率与纯度。

投资要点:长期持续提升营业利益率的公司,通常是长期投资者最值得关注的标的。

在财报分析中,营业利润率 是衡量企业核心经营能力的关键指标之一。它能揭示公司「靠本业赚钱」的真实能力,而非一次性收益或投资获利。

1.计算公式

其中:

营业利益(Operating Profit) = 营业收入 − 营业成本 − 营业费用

2.营业利益的组成解析

①营业成本(Operating Cost)

营业成本是企业生产产品或提供服务所必须支出的直接成本,包括:

原材料费用(例如:咖啡豆、钢材、芯片)

直接人工成本

分销成本等

这部分属于变动成本,也就是「卖得越多,成本越高」。

举例:每卖出一杯咖啡,都要消耗一定量的咖啡豆;这就是变动成本。

②营业费用(Operating Expense)

营业费用是企业维持日常运作所需的固定开销,包括:

管理费用(办公室租金、水电、人事)

销售费用(广告推广、市场费用)

研发费用(新产品开发、技术创新)

折旧摊销与利息支出等

不论企业卖出10件产品还是1000件,这些费用大多是固定的。因此,控制营业费用的能力,直接影响营业利益率的高低。

举例说明:假设某公司年度营业收入为1000万元,营业成本为600万元,营业税金及附加为50万元,销售费用为100万元,管理费用为100万元,财务费用为50万元。那么,该企业的营业利润与营益率计算如下:

| 项目 | 金额(万元) | 计算 |

| 营业收入 | 1000 | - |

| 营业成本 | 600 | - |

| 营业税金及附加 | 50 | - |

| 销售费用 | 100 | - |

| 管理费用 | 100 | - |

| 财务费用 | 50 | - |

| 营业利润 | 100 | 1000 - 600 - 50 - 100 - 100 - 50 |

| 营业收益率 | 10% | 100 ÷ 1000 × 100% = 10% |

① 计算营业利润:

营业利润 = 1000 − 600 − 50 − 100 − 100 − 50 = 100万元

②计算营益率:

营业利益率 = 100 ÷ 1000 × 100% = 10%

③结果解读

每赚100元营业收入,公司留下10元营业利润。

投资者可通过此指标快速判断:

公司成本控制和费用管理能力;

本业持续盈利潜力。

1.成本与原料价格变动

原材料、人力、能源成本上升会直接压缩利润空间。

2.费用控制与运营效率

销售、管理、研发费用占比上升过快,会拉低营益率。

3.产品结构调整

高毛利产品占比增加 → 营益率上升;低毛利产品占比增加 → 利润下降。

4.定价策略与品牌溢价

有定价权的企业能在成本上升时保持高利润率。

品牌溢价能力强 → 提高营益率。

5.经济周期与行业景气度

下行期营业利益率下降属正常,但关键是企业能否快速恢复。

营益率不仅是财务报表上的数字,更是企业经营能力的重要信号。理解它,可以帮助投资者判断企业的成本控制能力、市场竞争力以及持续成长性。

① 成本控制能力

企业能否有效管理成本与费用,直接决定营业利润率的高低。

若一家企业营收稳定增长,同时营益率也同步上升,说明管理层在成本控制和运营效率方面表现出色。

反之,如果营收增长但利润率下降,可能是成本上升或费用管理不当。

投资启示:营收与营业利益率同步提升 → 企业管理效率高,本业盈利稳健

② 市场竞争力与品牌定价力

高营益率往往反映企业具备强大的议价能力或品牌溢价能力:

在竞争激烈的市场中,能维持高利润率的公司,通常有独特产品力、技术创新或品牌优势。

案例:苹果(Apple)、Meta 等科技巨头,即使成本高涨,也能凭借品牌与创新保持30%以上营业利润率。

投资启示:高利润率企业 → 核心业务竞争力强,抗成本压力能力高

③ 经营质量与持续成长性

它还能揭示企业成长的「健康度」:

增长健康:营收增加 + 营益率上升 → 企业在“量”与“质”上同步提升

增长受压:营收增加 + 营益率下降 → 增长可能来自牺牲利润的扩张或成本上升

投资启示:观察营业利润率趋势,判断企业扩张是否可持续

营业利益率 = 企业盈利能力 + 管理效率 + 品牌/竞争力的综合体现

成本控制良好 → 本业效率高

营益率高且稳定 → 市场地位稳固

与营收趋势结合 → 判断成长健康性

它是衡量企业主营业务盈利能力的重要指标,能够直观反映企业在扣除营业成本和运营费用后的利润水平。然而,在实际投资分析中,营益率存在一定局限性。

1.未包含利息与税收影响

营业利益率仅关注企业主营业务利润,未考虑利息支出和税收因素,因此不能全面反映企业最终盈利能力。

①利息支出

企业融资成本(如银行贷款利息)会直接影响净利润。

②税收因素

企业因行业、地区政策差异,适用税率不同。

高新技术企业可能享受税收优惠,净利润率高于同行业企业,但营业利润率无法反映这一点。

提示:投资者在分析盈利能力时,应结合净利率和有效税率,全面评估企业实际获利水平。

2.无法反映资本结构

它不考虑企业的资本结构(自有资本与负债比例),而资本结构直接影响财务风险和净利润水平。

①财务风险

高负债企业的财务风险较高,一旦经营不善,可能面临偿债压力。

营益率无法显示这种风险,需要结合资产负债率等指标分析。

②盈利能力

资本结构不同,资金成本差异影响净利润。

高负债企业资金成本高,净利润率可能偏低;低负债企业资金成本低,净利润率相对较高。

提示:投资者应同时关注资本结构、利息负担和财务杠杆,避免仅依赖营业利益率判断盈利能力。

3.行业差异大,跨行业对比失真

不同行业的营益率差异显著,跨行业直接对比可能导致误判。

①行业特性

零售行业:竞争激烈,营益率低(通常3%-5%)。

高科技行业:垄断或高附加值,营益率高(可能超过40%)。

跨行业对比,仅看营业利润率高低容易误判企业竞争力。

②市场环境

新兴行业:企业处于成长期,营益率可能偏低。

成熟行业:竞争稳定,企业营益率相对较高。

提示:投资分析时,应将企业营业利益率与同行业平均水平及历史趋势结合,进行横向和纵向比较。

投资人常问:「营业利益率(Operating Margin)要多少才算好?」答案不是单一数字,而是一套比较、趋势与结构分析的方法。

一句话结论(先记住)

营益率没有放之四海皆准的「好」数字。真正重要的是:与同业比较、观察历史趋势、并检视获利结构与非财务因素。

1.先看同业基准(横向比较)

找出该公司所属产业的平均营益率或主要竞争对手数据。

若公司高于同业平均,代表在成本、定价或经营效率上可能具有优势;低于同业,需找出原因(成长投入、成本压力、竞争力不足等)。

2.看历史趋势(纵向比较)

连续数季或数年来检视营业利益率是否稳定、上升或下降。

稳定或逐步上升 → 管理效率或产品组合改善;持续下降 → 成本或费用结构恶化的警讯。

3.结合其他获利指标(结构分析)

毛利率:告诉你产品或服务的直接获利空间。

净利率:反映公司整体最终获利含税、利息与业外项目影响。

若毛利率高但营业利润率低 → 营运费用(行销、管理、研发)吃掉利润。

若营益率高但净利率低 → 可能负债或利息支出高。

4.考量公司规模、成长阶段与产业属性

成长期公司(尤其是科技或平台公司)常为扩张而暂时牺牲营益率;但这可能是为未来奠基。

成熟产业公司若营益率高但成长停滞,则需警惕成长天花板。

投资小贴士:营益率不是单一的“好坏指标”,而是综合判断企业经营质量的重要参考。通过趋势分析、结构性改善观察和行业比较,投资者才能真正解读企业的盈利潜力与竞争优势。

它是衡量企业盈利能力的重要指标,但不同行业、不同商业模式下的合理水平差异巨大。单看绝对数值容易误判企业真实竞争力,因此横向同行业比较至关重要。

1.行业特性与营业利益率

①零售行业

零售行业的营益率通常偏低,这是由于:

需要维持大量库存

建立广泛销售网络

频繁进行促销活动,增加运营成本

案例:沃尔玛(Walmart)、塔吉特(Target)

营益率通常在3%–5%

即便仅为4%,也表明企业在成本控制与运营效率上表现出色

②软件行业

软件企业的主要成本集中在研发阶段,一旦产品开发完成,后续销售与分发成本较低,因此营业利益率较高。

案例:微软(Microsoft)、Adobe

营益率通常在40%以上

如果营业利益润仅有4%,说明企业在成本控制、产品定价或市场竞争方面存在问题

2.成本结构的影响

①高固定成本行业

制造业、航空业等行业固定成本高,如厂房、生产设备、员工工资

需要较高营业收入覆盖固定成本,营益率通常较低

案例:波音(Boeing)、空客(Airbus),营业利润率通常5%–10%。

②高变动成本行业

餐饮、酒店业等行业变动成本高,随营业收入波动而变化

营业利润率通常中等偏低

案例:麦当劳(McDonald’s)、星巴克(Starbucks),营益率通常10%–15%。

3.商业模式的影响

①低利润率商业模式

企业通过薄利多销获取市场份额

营业利益率低,但长期市场份额与盈利增长可观

案例:亚马逊(Amazon)

营益率较低,但依靠大规模销售与高效运营实现持续增长

②高利润率商业模式

企业通过品牌溢价、技术创新或独特服务获取高利润

营业利润率高,市场竞争力强

案例:苹果(Apple)、特斯拉(Tesla)

高端产品和品牌影响力,带来较高营益率

举例说明:以沃尔玛为例,其2025年Q2的财报数据解读:

营业利润率:4.1%

解读:数字低,但在零售行业已属优异,通过大规模采购和高效供应链实现盈利

4.投资启示

同行业横向比较最关键:不同产业的营业利润率不可直接对比

理解成本结构:固定成本高的行业营业利润率低属常态

结合商业模式:低利润率不等于弱竞争力,高利润率也需考量可持续性

趋势与绝对值结合:不仅看当前营益率,也需观察历史趋势与行业平均水平

| 行业 | 营益率参考范围 |

| 软体 / SaaS / 科技 | 20% ~ 40%(或更高) |

| 半导体 / 高阶晶片 | 20% ~ 50%(领先者更高) |

| 制造业 | 5% ~ 15% |

| 零售 | 2% ~ 6% |

| 餐饮 | 3% ~ 10% |

| 房地产开发 | 可变(周期性波动大) |

要点:同业比较比绝对数字重要;例如零售企业4%已算优秀,但对软件公司则偏低。

在投资分析中,单一数值只能反映企业当期盈利状况,而趋势则揭示长期信息。企业营业利率能否多年保持稳定或逐步上升,是衡量其护城河(竞争优势)和经营质量的重要指标。

1.营益率变化趋势的解读

①持续上升的营业利益率

意义:企业具备长期竞争力与高效运营能力

可能原因:

成本控制得当:降低原材料采购成本、优化生产流程

产品附加值提升:通过创新或品牌建设提高售价

运营效率改善:减少不必要的管理与销售费用

市场拓展成功:扩大收入规模,同时维持或提升利润率

投资启示:

持续上升的企业往往拥有稳定护城河

短期波动较小,适合作为中长期投资标的

②持续下降的营业利益率

意义:企业可能面临经营压力或盈利质量下降

可能原因:

成本压力:原材料、人工或物流成本上升

市场压力:销售价格下降或竞争加剧

战略投入增加:研发、市场拓展或新业务投入

管理效率低下:费用控制不当

投资启示:

下降趋势不一定意味着经营恶化

需区分战略性投入(如研发)与经营性问题

举例说明:以特斯拉为例,其22号美股盘后发布的2025年Q3财报数据如下:

举例说明:以特斯拉为例,其22号美股盘后发布的2025年Q3财报数据如下:

| 指标 | 数值 | 同比变化 |

| 营业收入 | 281 亿美元 | 12% |

| 净利润 | 18 亿美元 | -60% |

| 营业利润 | 16.24 亿美元 | -40% |

| 营业利润率 | 5.80% | 去年同期 10.8% |

2025年10月22日财报公布后:438.97 → 419.49 美元 (-4%)

原因:降价清库存、研发投入增加、原材料成本上升

投资分析:短期营业利润率下降可能属于战略性亏损

长期视角:若研发投入带来高成长,未来利润率有望回升

3.投资分析要点

趋势优先于单期数值:持续上升或下降的趋势比单次高低更具参考价值

区分战略性亏损与经营性恶化:研发、市场拓展等投入可能短期压低利润率,但长期有利

结合财务结构与非财务因素:毛利率、费用占比、管理效率、行业地位、品牌和创新能力

产业背景比较:将企业利润率趋势与同行业水平对比,更准确判断竞争力

营业利益率变化趋势提供了企业盈利能力的动态视角。通过纵向趋势分析,投资者可以识别:

企业长期竞争优势

经营效率的改善

战略性投资带来的潜在回报

从而做出更科学、理性的投资决策。

在财务分析中,营业利润率与毛利率(Gross Profit Margin)是两个核心指标,但很多投资人容易混淆。两者虽然都衡量企业的盈利能力,却关注不同层面。

1.基本概念区别

毛利率关注的是产品或服务直接盈利能力,反映产品品质与定价能力,衡量公司销售的直接利润空间。其相关公式如下:

营业利润率关注的则是企业整体经营本业能力,反映公司扣除管理、销售、研发等费用后的真实盈利能力,体现本业获利质量。

提示:毛利率关注“产品赚钱能力”,营业利益率关注“经营赚钱能力”。

2.营业费用的重要性

营业费用包括:

销售费用(营销、广告、渠道费用)

管理费用(行政、办公、人事)

研发费用(技术与产品创新投入)

折旧摊销、财务费用等

例如:面包店卖红豆面包,除了材料成本外,还需要计算师傅薪水、柜台人员工资、包装费、宣传费用等,这些都属于营业费用。

营益率通过扣除这些费用,更全面地反映企业本业整体获利品质。

3.两者的的关系

①一般规律

毛利率 ≥ 营益率

营业利润率通常低于毛利率,因为它还扣除了管理与销售等费用

②特殊情况

营业利益率 > 毛利率

通常说明企业运营成本控制非常出色或收入结构优化(高附加值业务占比高,运营费用低)。

在投资分析中,毛利率与营益率的结合使用,能帮助投资者判断企业利润提升的来源:是来自产品竞争力,还是来自管理效率。

1.核心逻辑

毛利率上升,营益率下降:产品竞争力增强,但管理/运营效率不足,费用过高 → 产品获利能力强,但经营效率需改善

毛利率下降,营益率上升:产品竞争力下降,但管理效率或费用控制提升 → 企业通过精细化管理弥补产品弱点,本业获利能力提

2.核心提示

毛利率 → 产品或服务直接赚钱能力

营业利润率 → 企业整体本业盈利质量,反映管理和费用控制能力

两者结合 → 判断利润来源:产品力 vs. 管理效率

举例说明:假设A公司和B公司是同行竞争者,两者财务数据如下:

| 公司 | 营业收入 | 营业成本 | 营业费用 | 毛利率 | 营业利益率 |

| A公司 | 100万元 | 60万元 | 20万元 | 40% | 20% |

| B公司 | 120万元 | 70万元 | 25万元 | 41.67% | 12.50% |

解读

A公司:毛利率略低,但营益率高 → 管理效率或费用控制优于B公司

B公司:毛利率高,但营益率低 → 产品直接获利能力强,但管理/费用消耗较大

| 毛利率 | 营业利益率 | 典型特征 |

| 高 | 低 | 产品好卖,但费用过高(如广告或管理支出大) |

| 一般 | 高 | 管理成本控制得当,本业经营能力强 |

| 高 | 高 | 产品竞争力强且管理高效 → 理想状态 |

| 低 | 低 | 产品弱势且管理效率低 → 风险高 |

它是衡量企业核心业务盈利能力的重要指标,但投资者在使用时,需要结合趋势、行业背景和现金流进行综合分析。

1.快速检核表:判断营业利益率是否良好?

高于同业平均(或属业内前段)

历史趋势:持续稳定或逐年上升

毛利率与营益率协同改善(代表产品力 + 管控)

营益率改善伴随现金流改善(非会计调整)

企业并未靠一次性收益或会计手法美化营益

负债与利息支出未把净利吃掉太多

非财务面(品牌、市佔、技术、团队)支持长期维持

若多数打勾 → 营业利润率可视为「良好且可持续」。

2.实用技巧模板

①快速判断公式(五步)

取得「本季」与「过去 4 季」的营业利益率。

取得同业平均营益率。

比较:本季 vs 同业;本季 vs 历史平均。

查现金流:营业现金流是否同步跟上?

查附注:是否有一次性项目或会计政策变动?

②Excel筛选范例

条件 A:过去4季营益率均为正

条件 B:过去3年平均营益率 > 同业平均

条件 C:近4季营业现金流为正且成长

3.常见误区(投资人容易踩雷)

❌ 只看单季数字 — 一次性项目或会计调整可能扭曲结果

❌ 跨行业比较 — 不同行业成本结构差异大,易误导判断

❌ 忽视毛利与现金流 — 高营益率但现金流差,可能隐藏风险

❌ 把短期研发/营销投入误判为管理不善 — 成长型公司短期营益率低,但长期回报可能高

4.选股策略

①稳健型(保守)

条件:过去 5 年平均营业利益率 > 同业平均,近 3 年稳定或上升

特点:稳健、风险低,适合长期持有

②成长型(进阶)

条件:营业利益率低但毛利率高、研发投入合理,且营益率逐季改善

特点:规模效应发酵,未来潜力大

③价值型(找便宜)

条件:同业中营益率低,但短期受景气冲击、估值被压低

前提:基本面未变(品牌/市占/成本优势)

特点:逢低布局机会

筛选时务必结合负债比、现金流与ROE等指标

Q1:营业利益率突然大增,是好事吗?

需分析原因:成本下降或规模放大 → 正面;一次性收益或费用延后确认 → 小心

Q2:营业利益率就一定是好公司吗?

不一定。需结合成长性、现金流、负债结构及产业前景综合评估

Q3:软件公司营业利益率低该卖掉吗?

若低是因扩张或研发投入,且毛利高、用户快速增长 → 可接受

若投资回报不明显 → 需重新评估

营业利益率是企业「本业赚钱力」的晴雨表。

它揭示了一家公司在市场竞争中,

是否真正靠核心业务创造利润,

是否具备成本优势、品牌定价力与经营效率。

营益率越高、越稳定的公司,说明它的本业越扎实,经营越有效率,抗风险能力也越强。对长期投资者而言,这往往是挑选优质股票的核心指标之一。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。