發布日期: 2025年08月25日

黃金作為全球重要的避險資產,其價格波動與經濟環境、地緣政治、美元走勢密切相關。在投資過程中,理解黃金買賣價差對控製成本和提升收益至關重要。

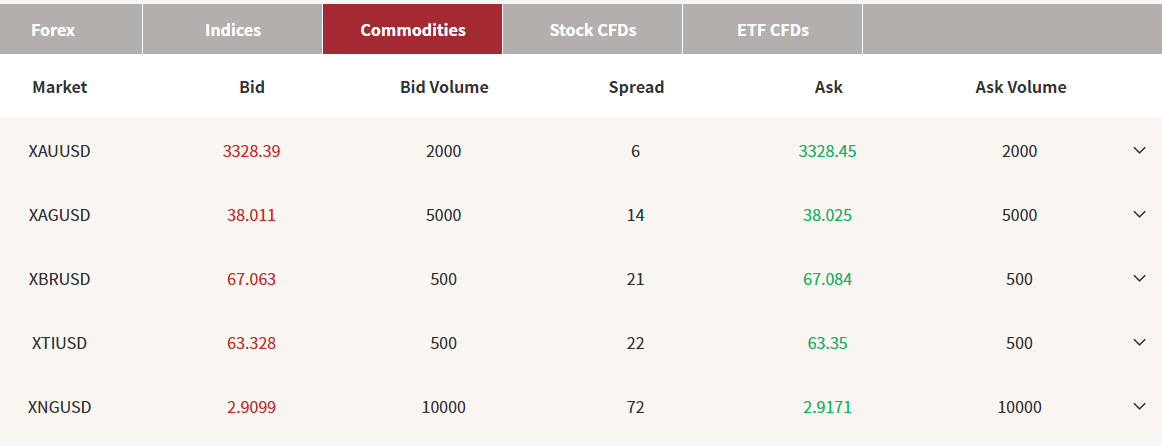

它是指市面上黃金的賣出價(Ask)與買入價(Bid)之間的差距。例如,若某平台黃金賣出價為2000美元/盎司,而買入價為1998美元/盎司,則差價為2美元/盎司。這個差價是交易成本的一部分,也是投資人進入市場時必須考慮的因素。差價越小,交易成本越低,投資人的獲利空間相對越大。

在實盤交易中,尤其是現貨黃金、 ETF或CFD交易中,買賣差價直接影響短線交易者的收益。對於頻繁操作的投資人而言,即便差價僅為0.5美元/盎司,累積起來也會形成可觀成本。

黃金買賣價差並非固定,它受到多面向因素影響:

市場流動性:流動性高的市場差價通常較小。像紐約、倫敦這樣的主要黃金交易中心,差價一般在0.2–0.5美元之間,而小型交易平台或非尖峰交易時段差價可能擴大。

交易量大小:大宗交易通常享有較優差價,小額散戶交易差價可能略高。

國際金融環境:美元指數波動、全球經濟數據發布以及突發地緣政治事件會導致市場恐慌,進而擴大買賣差價。

平台政策:不同交易平台收取的手續費、滑點策略及報價模式,會直接影響投資人實際成交成本。

理解這些因素,有助於投資人選擇交易時機和平台,進而降低交易成本。

選擇高流動性交易時間:通常倫敦和紐約開市時段交易活躍,買賣差價較小。避開市場清淡時段,可有效降低成本。

優選正規平台:頂級監管的交易平台不僅資金安全可靠,也提供更透明的買賣價差。例如,EBC平台會在官網公佈即時數據,幫助投資人判斷最佳交易時間。

集中交易量:盡量減少頻繁的小額交易,適當集中交易量,可在降低成本的同時提升操作效率。

關注市場波動指標:利用技術指標如布林通道、ATR等,判斷黃金價格波動幅度,可避免黃金買賣價差擴大時入場。

差價在投資策略中扮演重要角色:

短線交易:對短線波段操作,買賣差價直接影響獲利空間。差價過大可能讓短線獲利瞬間被吞噬。

長期持有:對於中長期投資者,買賣差價影響相對較小,但仍需在建倉或平倉時考慮,以避免不必要的成本。

避險:機構或大型投資者使用黃金進行避險時,買賣差價成為成本控制的重要部分。合理利用差價和槓桿,可以有效鎖定風險。

以國際現貨黃金為例,假設投資人在某交易平台買進1盎司黃金,賣出價1999美元,買價2001美元,差價2美元。若當天黃金價格上漲5美元/盎司,投資人實際獲利為3美元/盎司(5-2),顯示差價對短期收益有直接影響。

在另一種情況下,如果平台差價擴大至5美元,獲利空間就會顯著縮減,這也是選擇平台和交易時段的重要性體現。

黃金買賣價差不僅是交易成本,更是投資策略的核心考量之一。高流動性市場、正規交易平台和合理操作策略,能幫助投資者最大化收益、降低成本。同時,結合財經日曆、市場波動指標以及風險管理工具,可以在波動中把握機會。投資黃金不僅是買進賣出,更是在差價中尋找長期穩定收益的智慧遊戲。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。