發布日期: 2025年07月15日

vanguard高股息ETF (VYM)是一檔主要投資於美國高股息股票的交易開放式指數基金,由先鋒集團(Vanguard)管理,追蹤FTSE High Dividend Yield Index。該指數篩選出具備穩定派息能力、分紅程度較高的上市公司,它因此具有現金回報可預測、波動性較低的特性。由於管理費用極低,再加上追求現金股利的定位,它成為許多機構與長期投資者資產配置的常見選擇。

從產業分佈來看,它主要配置於金融、醫療保健、消費品、能源和工業等高分紅產業。其中,金融部門始終佔據重要位置,包括摩根大通、富國銀行與花旗集團等市值較大的銀行企業。

此外,像寶潔、可口可樂、輝瑞、強生等具備穩定現金流和長期股利記錄的公司,也是它的重要成分。整體來看,vanguard高股息ETF的成份股普遍經營成熟、業務穩定、股價波動相對較小,有助於在多變的市場環境下起到防禦作用。

與成長股為主的ETF不同,它的核心投資邏輯不在於股價高速成長,而是依賴長期持有下的分紅收益。這種策略尤其適合希望獲取穩定現金回報的投資人。

它歷年來的年化股息率普遍維持在3%上下,高於標普500的平均值。其分紅通常為季度派息,適合有穩定現金流需求的投資者。管理費方面,它的年費僅0.06%,遠低於多數主動型或混合型基金的管理成本,這一優勢在長期複利計算中尤其顯著。較低的成本結構與透明的指數化策略,使得VYM更容易達到淨收益最大化。

此外,由於其換股頻率低,資本利得稅的負擔也相對有限。對配置在退休帳戶(如IRA、401k)的投資人而言,vanguard高股息ETF可以長期持有且幾乎無需頻繁調整倉位,降低管理難度。

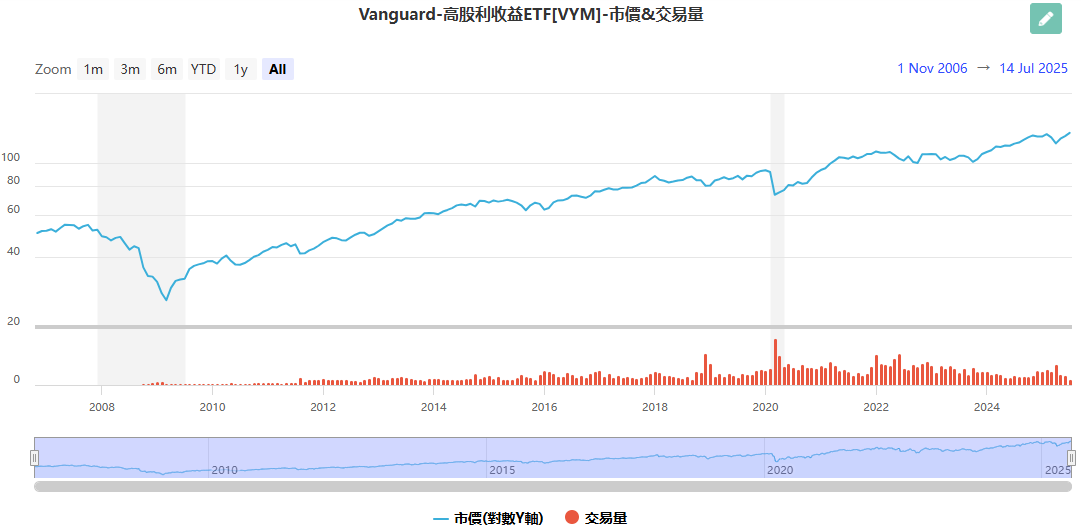

它在不同市場週期中的表現各有差異。通常在經濟擴張初期或科技股主導的多頭市場中,它相對錶現保守,漲幅可能不如成長型ETF。但在經濟不確定性上升或市場劇烈波動時,VYM的抗跌特性和穩定分紅往往成為投資者避風港。

例如,2022年美聯儲啟動激進升息週期,許多科技股估值大幅回調,而VYM的整體跌幅相對溫和,在弱市中展現出防禦型風格的優勢。這類特點使其不僅適合作為單獨投資標的,也適合搭配成長型資產,共同平衡組合波動。

vanguard高股息ETF適合尋求長期穩定現金收入、對股市風險敏感或希望建構防禦性投資組合的投資者。具體而言:

對退休計畫帳戶管理者來說,它的低波動與高分紅有助於建立穩定的現金流來源;

對風險偏好較低的投資人而言,它的產業分佈穩健、持股以藍籌企業為主,較少受到非系統性風險衝擊;

希望在股票投資中兼顧分紅與價值成長的長期投資人,也可透過定期定額方式逐步建立VYM部位。

要留意的是,高股利策略雖具備分紅優勢,但並不代表股價不會下跌。若宏觀利率持續上升,債券殖利率吸引力提升,部分資金可能從高股息股票流出,影響VYM短期表現。此外,部分成分股所在產業可能受政策、監管等影響導致股利不穩定,投資人應持續關注產業變化與個股基本面。

總結來看,vanguard高股息ETF透過低成本、透明機制和穩健股利策略,為投資人提供了一個既能獲取現金收益、又具一定防禦性的投資工具。對於長期資產配置而言,它可以作為建立穩健組合的重要一環,尤其適合當前經濟不確定性仍高的環境下,尋找相對保守收益的投資者。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。