發布日期: 2025年06月09日

在高股息投資風潮帶動下,越來越多投資人開始關注「存股」策略,而金融產業股,尤其是銀行與金控公司,因為殖利率穩定、品牌熟悉,成為許多人的首選。但存金融股好嗎?適合每一個人嗎?仍是值得思考的難題,以下我們來聊聊三個關鍵真相。

真相一:金融股殖利率穩定,但穩定≠高報酬

多數投資人喜歡金融產業股,是因為它們每年都能配發現金股息,尤其在台灣的金控公司(如國泰金、富邦金、中信金等),平均殖利率在3%~6%之間,表面看起來比銀行定存利率高出不少,因此吸引「存股族」把金融產業當成「領息工具股」。

即使這類股票看起來很穩,投資者也不能忽略一個關鍵事實:“穩定”不等於“保證”

•殖利率穩定≠ 每年領一樣多的錢:

雖然金融產業股過去幾年平均收益率看起來不錯,但實際每年配息金額會因公司獲利不同而起伏不定。

•金融產業股是「景氣循環股」:

也就是說,金融產業股的獲利高度受經濟景氣與利率變動的影響

①景氣好、利率上升→ 銀行放款賺較多利差,投資容易賺錢→ 獲利佳,配息高。

②景氣差、利率下降→ 貸款利差變小,投資失利(如海外債券虧損) → 獲利下滑,配息縮水甚至停發。

以台灣市場為例,2022年起金融市場波動加劇,多家金控因為海外債券虧損、利率反轉造成帳面損失,不得不減少配息甚至配得比定存還少,打破了許多「存股者」的預期。

所以,投資金融產業股時,千萬不能把「過去幾年的平均殖利率」當作未來的保單。真正穩健的投資策略,應該是了解背後與景氣、利率連結的本質,並做好景氣循環下的風險準備。

真相二:不是所有金融股都適合存

很多人說“金融產業股適合越跌越買”,但這句話的前提是你買的是體質好、穩健經營的公司。事實上,並不是每一檔金融類股票都值得長期持有。想靠金融股打造「現金流收入」的投資人,必須明白這類股票雖然普遍具備配息能力,但背後差異極大。

有些金控公司擁有穩健的經營體質和分散的業務結構,能夠有效抵禦景氣波動;但也有些金控規模較小、營運效率不高,甚至嚴重依賴特定業務,一旦市場出現變化,抗風險能力明顯不足。

以台灣市場為例,具代表性的龍頭金控如國泰金(2882)和富邦金(2881),擁有多元化的業務佈局,涵蓋銀行、壽險、產險、證券等多種金融服務,資產規模龐大,風險分散能力強,即便遇到市場震盪,也通常能維持基本獲利與配息能力。

相較之下,一些中小型金控如開發金(2883)、中再保等,經營重心往往過於集中在某一個領域。例如某些公司偏重壽險,或依賴海外債券投資獲利,一旦遇到壽險賠付增加、或海外市場下跌,這類公司就會面臨淨值縮水與獲利下滑的雙重壓力,進而影響配息水準。

| 公司 | 規模 | 業務結構 | 風險分散能力 | 常見問題 |

| 國泰金(2882) | 大型金控 | 銀行、壽險、證券等全面佈局 | 強 | 海外債券部位佔比較高 |

| 富邦金(2881) | 大型金控 | 多元業務、獲利來源穩定 | 強 | 壽險部位波動大,需關注投資表現 |

| 開發金(2883) | 中型金控 | 以證券、創投為主 | 中 | 獲利波動性大,穩定度較低 |

| 中再保 | 小型金融 | 再保險為主 | 弱 | 缺乏多元佈局,規模小易受衝擊 |

除了規模與業務類型的差異,還有一個常被忽略的因素是「治理品質」與「風險管理能力」。一家公司有沒有健全的風控機制、面對市場變化能否快速應對,是決定它是否適合存股的關鍵。例如一些金控升息時大舉加碼高利率債券,短期獲利亮眼,但如果沒有良好的避險策略,後續可能因債券價格大跌而拖累整個財務表現。

所以,準備長期投資金融產業股的朋友們,不能光盯著漂亮的收益率數字或短期的盈利表現,更重要的是要了解這家公司的「內功」到底怎麼樣,能不能經得起風雨,繼續穩穩地配息,陪你走過不同的市場週期。

真相三:存金融股≠閉眼買入,時機與策略同等重要

很多人把“存股”誤解為“閉眼長期持有”,尤其看到金融產業股的高股息,就以為買了就穩了,放著就能賺錢,但金融類相關其實非常吃週期與時機。

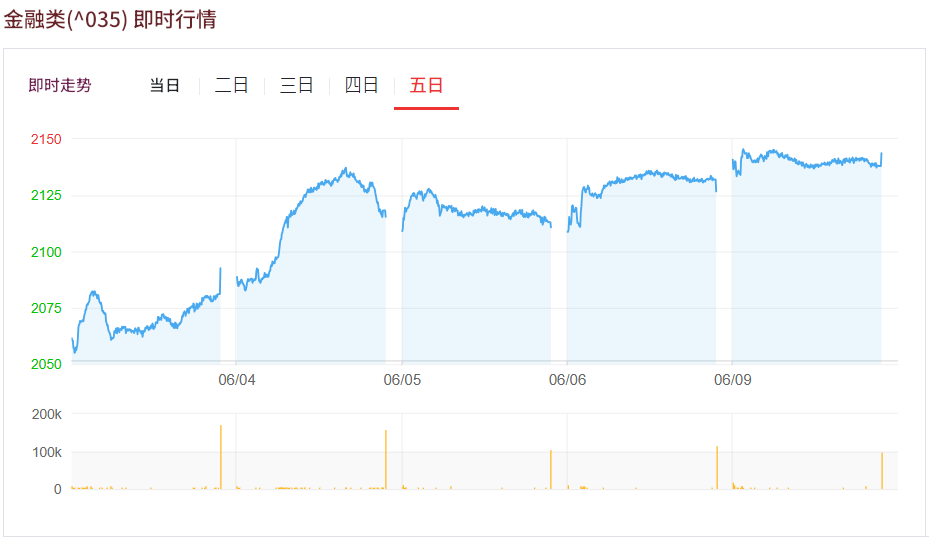

例如,2020 年新冠疫情爆發,金融類股價大跌超過20%,如果那時勇敢買進,再持有到2022 年升息循環開始,不但配息高,連資本利得也很亮眼。但如果你在2022 年股價高點才跟風買進,2023 年反而會發現配息減少、股價修正,存股變成「被套」。

我們代到實操看具體數據理解,假設某金融產業股2020年初股價為100元,年股息為5元(5%股息率),疫情期間股價跌至80元,2022年股價漲至120元,股息漲至8元。

| 買入時間 | 買入股價 | 持有至2023年股價 | 持有期間累計股息 | 投資報酬率(不含再投資) | 備註 |

| 2020年初買入 | 100元 | 110元 | 5 + 6 + 7 = 18元 | (110 - 100 + 18)/100 = 28% | 低點買入,股價和股利雙豐收 |

| 2022年高點買入 | 120元 | 100元 | 8 + 7 = 15元 | (100 - 120 + 15)/120 = -4.2% | 高點買入,股價下跌,股利減少,虧損風險明顯 |

所以,存金融股不能忽視整體的市場環境。你必須時刻關注利率政策的變化、經濟週期的走向,並根據這些變化靈活調整自己的佈局策略。懂得擇機買入、分批建倉、甚至必要時適度減倉,才能在波動的市場中站穩腳步,真正實現「穩健又有回報」的投資目標。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。