发布日期: 2026年02月10日

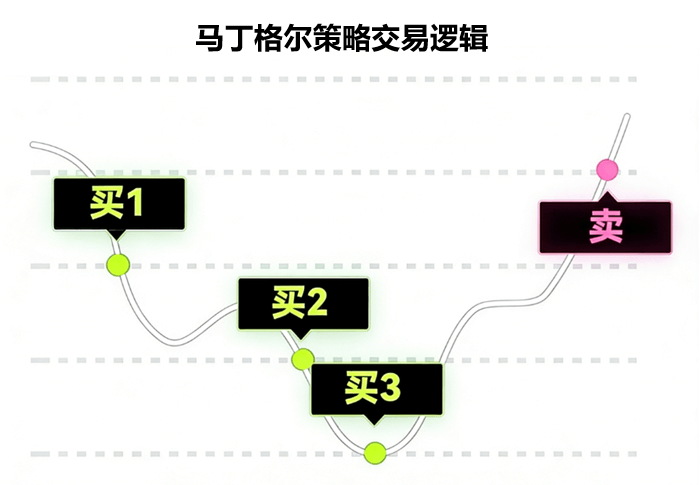

在金融交易中,"亏损加仓"四个字往往让人闻之色变,但有一种策略却将这种看似危险的操作变成了系统的盈利逻辑——这就是马丁格尔策略(Martingale Strategy)。

该策略起源于18世纪法国,是赌场上的经典博弈策略,后来被应用于外汇、股市等金融市场。它的核心规则极其简单,每次亏损后加倍投注,直至盈利为止。

假设初始下注1单位,亏损后下次下注2单位,再亏损则下注4单位……如此持续,当任何一次获胜时,不仅能收回之前所有亏损,还能获得等同于初始下注的利润。

以掷硬币猜正反为例(假设胜负概率各50%,无手续费)

第1局:下注1元猜正面,若赢则获利1元,策略结束;若输则亏损1元,进入下一局。

第2局:下注2元猜正面,若赢则获利2元,覆盖上局亏损1元后净赚1元;若输则累计亏损3元,继续下一局。

第3局:下注4元猜正面,若赢则获利4元,覆盖累计亏损3元后净赚1元……依此类推。

这种策略建立在两个假设之上,一是市场不可能永远单向运动,价格总会回调;二是交易者拥有无限资金和无限时间。

在实际交易中应用马丁格尔,需要建立系统化的操作框架。

第一步:确定初始仓位与加仓倍数

通常建议初始仓位不超过总资金的1%-2%,加仓倍数可选择经典2倍或保守1.5倍。例如,10万元账户首次开仓1000元,若亏损则下次开仓2000元。

第二步:设置价格间隔与最大加仓次数

根据标的波动性设定加仓间距。比特币合约可能设置5%的跌幅加仓一次,而外汇货币对可能仅需1%波动。同时必须设定加仓上限(如最多5次),防止无限深跌导致爆仓。

第三步:明确止盈与重置机制

盈利目标通常设为收回所有成本+初始利润。一旦达成,立即平仓并将仓位重置为初始金额,开始新一轮循环。

盈利关键在于选择震荡行情中的高流动性标的。当价格在区间内反复波动时,马丁格尔策略能通过多次加仓摊薄成本,在价格回归均值时快速盈利。据统计,在横盘震荡市场中,优化后的马丁格尔胜率可达70%以上。

在外汇或加密货币的横盘震荡行情中,该策略常与"网格交易"结合。交易者在设定好的价格区间内,每当价格下跌一定幅度就自动加仓,形成一张"渔网"捕捉区间波动利润。

外汇市场中,也有部分交易者选择高息货币对(如AUD/JPY、NZD/JPY)进行马丁格尔操作。这些货币对长期存在利差,即使价格短期反向波动,交易者可以通过隔夜利息收入部分抵消持仓成本,等待趋势回归。

随着策略的演化,现在的马丁格尔主要有两种,现货马丁格尔与合约马丁格尔。

1.现货马丁格尔

在价格下跌时分批加倍买入现货资产,拉低平均持仓成本,一旦价格反弹到目标位就卖出获利。操作相对简单,适合中长线看好资产但怕抄底超在半山腰的稳健投资者。

2.合约马丁格尔

对比之下,合约马丁格尔更加灵活也更为复杂。它基于分批建仓降低成本的核心,但加入了双向交易和杠杆,这意味着不管市场涨跌,我们都有机会。资金利用率也更高,但对投资者的技术和风险承受能力要求也会更高。

| 对比维度 | 现货马丁格尔 | 合约马丁格尔 |

| 资金利用率 | 低(需全额支付) | 高(保证金制度) |

| 爆仓风险 | 无(可长期持有) | 高(需警惕强平) |

| 加仓灵活性 | 受限于账户余额 | 受限于保证金率 |

| 适合行情 | 长期震荡下行后反弹 | 短期区间波动 |

| 心理压力 | 较小(无杠杆) | 极大(时间成本) |

尽管马丁格尔在数学上具有"必胜"的表象,但现实中它面临三大致命缺陷:

1. 资金需求的指数级增长

连续10次错误需要1023倍初始资金,连续15次则需要32767倍。对于普通投资者而言,这种资金需求很快就会触及账户极限或经纪商持仓上限。

2. 市场黑天鹅的毁灭性打击

2008年金融危机、2015年瑞郎脱钩、2020年原油负价格等事件,都曾导致价格在极短时间内单向波动数百点。马丁策略在这种行情下会瞬间击穿所有防线。

3. 心理压力的不可持续性

连续亏损时,交易者面临的心理压力呈指数级上升。研究表明,大多数人在连续5-7次亏损后就会违背策略规则,要么提前止损,要么不敢继续加仓,导致策略失效。

专业交易者的共识是纯马丁格尔长期期望值为负,因为市场波动幅度永远可能超过你的资金上限。真正可行的做法是将其作为辅助工具,配合严格的趋势判断和资金管理使用。

风控要点

资金分层管理:将总资金分为10-20等份,每份用于独立马丁格尔序列,避免全仓投入一个方向。

设定最大连续加仓次数:通常不超过5-7次,例如6次后仍亏损则坚决止损,接受本轮损失。

结合趋势过滤:仅在中性震荡区域(如布林带中轨附近)启动马丁格尔,明显趋势中暂停使用。

定期提取利润:每完成3-5轮盈利循环,提取部分利润,确保本金安全。

选择低波动品种:波动率较低的货币对或蓝筹加密货币,降低连续触发加仓的概率。

Q1:马丁格尔交易法真的能保证盈利吗?

不能保证。理论上只要资金无限且市场存在波动,策略终将盈利,但现实中资金有限,且市场可能出现极端单边行情导致连续亏损无法挽回。它提高的是单次交易胜率,而非长期期望值。

Q2:需要多少资金才能安全使用马丁格尔?

建议至少准备能承受10-15次连续加仓的资金。以初始仓位1%风险计算,总资金应能覆盖20-30层加仓。对于外汇标准手,通常需要账户余额不低于1万美元。

Q3:哪些市场最适合用马丁格尔?

高流动性、低波动率的震荡市场最适合,如主要货币对的亚盘时段、欧美货币对的横盘整理期。应避免在重大数据发布、央行决议前后使用。

Q4:如何改良传统马丁格尔策略降低风险?

可采用:①非等比加仓(如1.3倍而非2倍);②设置最大加仓次数强制止损;③结合均线系统过滤趋势;④多品种分散,避免单一品种风险集中。

Q5:马丁格尔策略与网格交易有什么区别?

网格交易是马丁格尔的空间维度应用,预设固定价格区间自动低买高卖。马丁格尔更强调时间维度的亏损后加仓。两者核心逻辑相似,但网格更系统化,马丁更灵活。

Q6:使用马丁格尔导致爆仓的常见原因?

①未设置最大加仓层数;②在趋势行情中逆势操作;③仓位过重导致早期即资金不足;④同时交易多个相关性高的品种,风险叠加;⑤忽视隔夜利息和点差成本侵蚀利润。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。