发布日期: 2025年11月27日

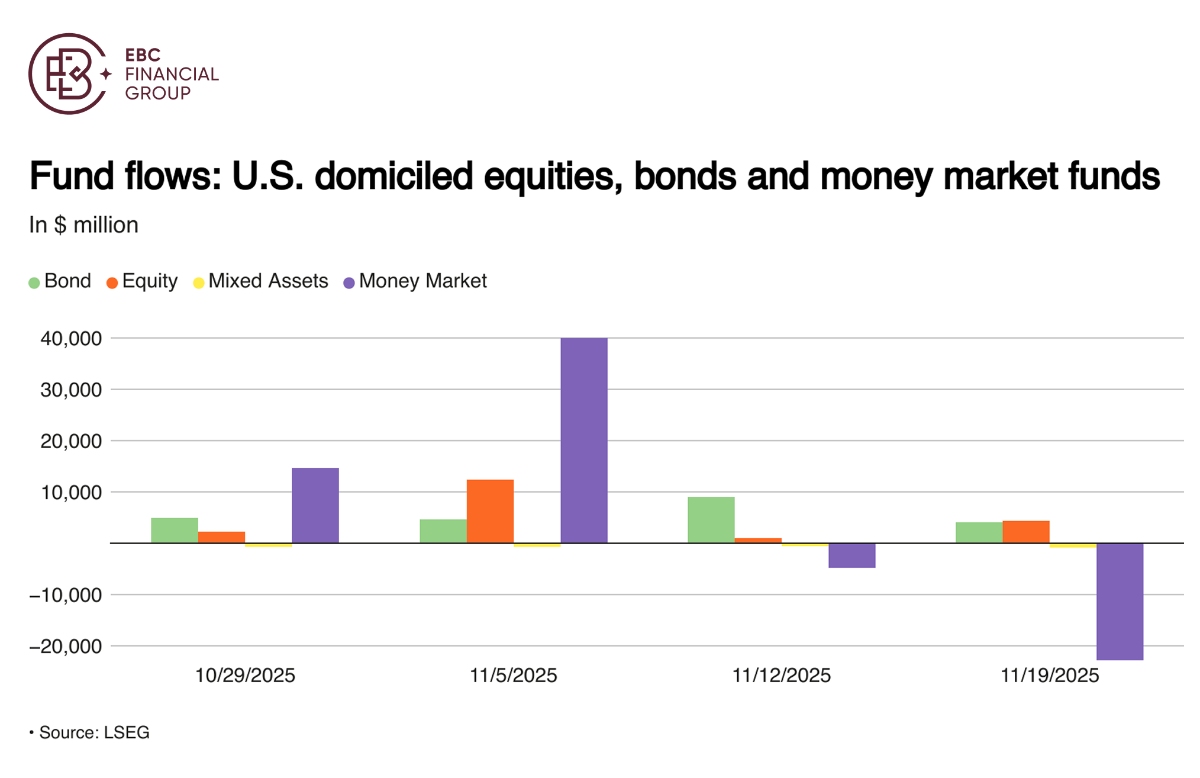

美国投资者10月向长期美国基金注入近920亿美元资金,创2025年最大单月流入规模。与此同时,伦敦证券交易所集团理柏数据显示,当周美国债券基金净流入降至七周低点41.1亿美元。

由于白宫国家经济委员会主任哈塞有望接替鲍威尔出任美联储主席,10年期美债收益率已跌至一个月来的最低点4%。

交易员加大了对明年利率下调的押注,反映出市场普遍认为哈塞特将推行激进的货币宽松政策以满足特朗普的要求,美国基金投资者对此表示乐观。

美联储理事克里斯托弗·沃勒表示,就业市场疲软程度足以支撑12月再降息25个基点,但后续行动取决于因政府停摆而延迟的大量数据。

最新经济数据强化了通胀进一步降温的预期。9月零售销售低于预期;生产者物价指数符合预期,核心物价涨幅则不及预期。

宝盛集团指出,关税虽会因成本上升暂时推高进口价格,不过最终将导致2026年消费者支出下降并推动利率走低,美国基金流向可能受影响。

在低利率环境下,美股与美债往往同步上涨,而通常用于对冲物价上涨的零息大宗商品则会失去吸引力。

美国财政部最新数据显示,外国投资者对美国证券的兴趣持续高涨。8月和9月净资本流入量超过3000亿美元。

荷兰国际集团高级利率策略师Benjamin Schroeder指出:“所谓‘抛售美国资产’不过是四月间持续一周的交易行为。此后市场态势完全转变为‘回购美国资产。”

道明证券指出,近月流入美国债券基金的资金规模已超越欧洲市场。基准美债收益率仍较德国国债高出逾100个基点。

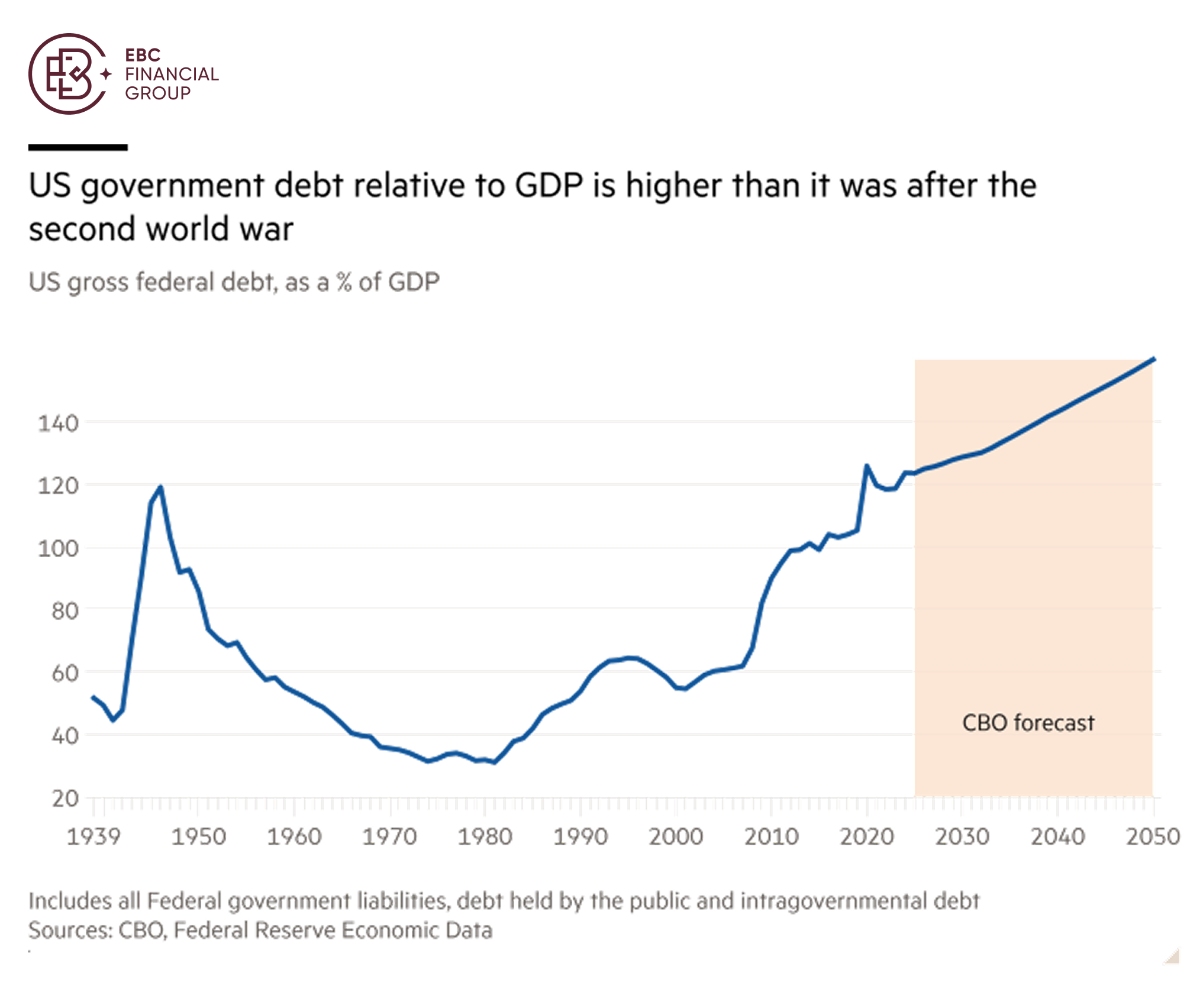

国际货币基金组织预测,在全面减税和增加国防开支的推动下,特朗普政府将使美国债务规模在本十年末超越意大利和希腊,这可能影响美国基金的稳定性。

在高收入群体减税的背景下,美国未来五年年度预算赤字预计将超过7%。马斯克以财政路径不可持续为由强烈反对该提案。

国会预算办公室8月分析显示,新关税预计将在2025至2035年间带来4万亿美元收入。问题是两党政策中心指出,该法案在同等周期内预计将耗资约4.1万亿美元。

此外,唯有国会拥有从普通基金中授权拨款的权力。新墨西哥大学金融学教授Reilly White指出:“国会实际上并未这么做过。”

债务偿还成本上升促使特朗普推动延长宽松周期。交易员们押注美联储下月将再次降息,为美国债券上涨铺平道路,美国基金受益于这一趋势。

政策制定者内部出现分歧迹象。美联储理事沃勒等三人均表态支持再度降息,而另外四位联邦公开市场委员会成员则持更谨慎的态度。

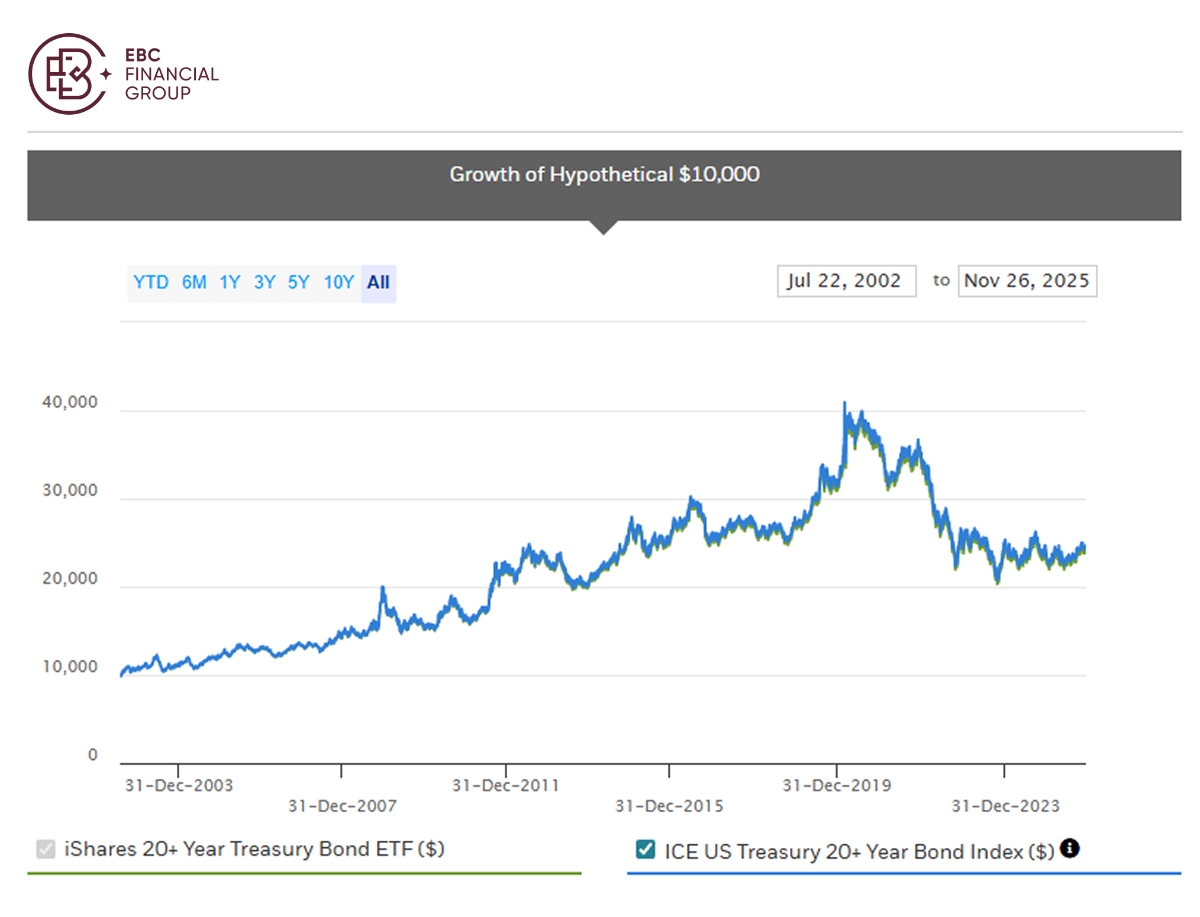

美国收益率曲线短端呈现下行倾斜,而长端可能在特朗普任期结束前创下新高,因此2026年收益率曲线陡峭化的可能性较大。

基于该假设,通过EBC产品构建投资组合操作简便:卖出iShares 20+ Year Treasury Bond ETF并买入iShares Barclays Short Treasury Bond Fund即可。

此类结构对金融/房地产板块构成利好,原因是利差扩大可提升其核心业务模式的盈利能力(依赖短期借贷与长期放贷)。

Financial Select Sector SPDR Fund近期创下历史新高,主要受大型银行盈利驱动。然而Vanguard Real Estate Index Fund表现疲软,已持续横盘数年。

房地产ETF的疲软态势使其风险回报更具吸引力。商业地产贷款发放量在多年停滞后正逐步回升,预计2026年将迎来增长,这为潜在反弹增添乐观预期。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。