发布日期: 2025年10月27日

在当前全球经济波动和利率不断变化的背景下,固定收益产品越来越受到投资者关注。债券ETF因为分散风险、流动性高、操作方便,成为稳健型投资者的热门选择。其中,LQD ETF因主要投资美国投资级企业债而备受关注。了解LQD的特点、收益和风险,可以帮助投资者在构建投资组合时做出更明智的决定。

它的全称债券指数ETF-iShares iBoxx投资级公司债,是一只专注投资美国投资级企业债的ETF。它追踪 Markit iBoxx USD Liquid Investment Grade Index,持仓涵盖多家大型、信誉良好的企业债。投资LQD的好处包括:

分散风险:持有多只债券,降低单一企业风险

交易方便:在美股市场像买卖股票一样灵活

适合稳健型投资者:收益稳定,波动相对较小

相比直接买单只企业债,它的门槛低,也不用担心单只债券流动性的问题,是稳健投资者进入债市的不错选择。

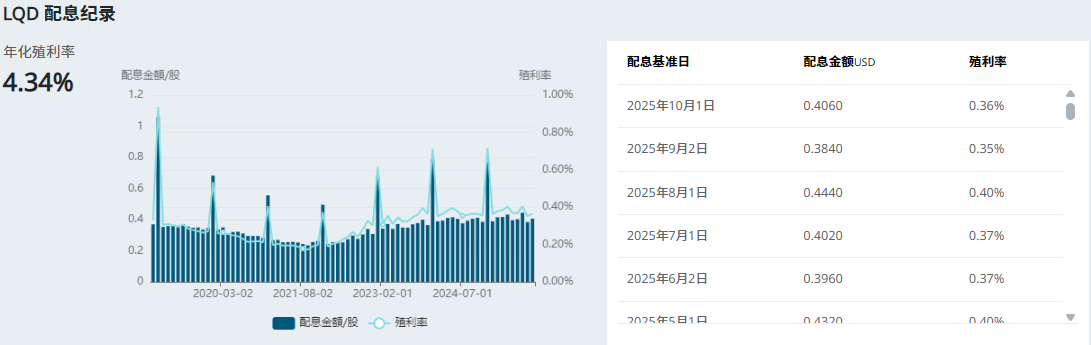

LQD ETF的收益来源主要包括利息收入和债券价格波动。根据最近数据,它的分红收益率约为4%左右,提供了稳定现金流。与股票相比,它的波动性较低,但仍受市场利率影响。

注意:债券价格与利率呈反向关系,当市场利率上升时,它的价格可能下跌,从而影响总回报。

下面是近期LQD收益率及分红概览(仅供参考):

| 指标 | 数据 |

| 分红收益率 | 约4% |

| 年度波动率 | 约6% |

| 平均到期收益率 | 约4.2% |

| 投资标的 | 投资级企业债(美国) |

投资者可根据自身风险偏好和利率预期,合理安排它在投资组合中的比例,实现稳健收益。

虽然它比股票波动小,但仍存在以下风险:

利率风险:市场利率上升时,债券价格下跌,ETF净值可能下降。这是债券ETF最主要的风险,对利率敏感型债券尤其明显。

信用风险:它主要投资投资级企业债,但个别企业违约仍可能影响基金收益。通常风险较低,但经济下行或企业财务状况恶化时,违约可能增加。

市场波动风险:经济下行或利率快速上升时,LQD ETF价格可能出现短期波动。投资者要注意短期市场情绪和流动性变化带来的影响。

流动性风险:ETF一般流动性较好,但在极端市场环境下,买卖价格可能出现较大差距,尤其在市场恐慌或交易量骤降时。

投资者在决策时,应考虑这些风险,并结合自身目标和风险承受能力,合理安排LQD持仓比例,平衡收益和风险。

整体来看,它是一档稳健型ETF,适合追求固定收益、降低组合波动的投资者。它的优势包括:

分散投资:覆盖多家企业债,降低信用风险

流动性强:美股交易活跃,买卖灵活

收益稳定:提供可观分红,适合长期持有

它也可以作为股债配置组合中的固定收益核心资产,在股市波动时起到缓冲作用。

LQD ETF凭借分散投资、稳定收益和高流动性,在固定收益市场中占有一席之地。虽然不能完全消除风险,但它为投资者在复杂市场环境中获取稳健回报提供了有效途径。投资者在投资时,应结合自身风险承受能力、市场利率和经济预期,合理配置,实现长期稳健收益。对于想平衡股债比例、降低组合波动的投资者,它无疑是一种值得关注的核心工具。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。