Когда дело доходит до Google, люди знают его по поисковой системе. Хотя это ее флагманский продукт, Google играет гораздо большую роль в жизни людей. Это потому, что компания уже давно вышла за рамки одной поисковой системы и стала всемирно известным технологическим гигантом. От интернет-поиска, онлайн-рекламы и облачных вычислений до искусственного интеллекта и технологий беспилотного вождения — бизнес-среда Google уже давно охватывает несколько секторов. В результате акции Google также привлекают много внимания из-за ее разнообразного бизнеса, и инвесторы видят большой потенциал для будущего роста. Теперь давайте более подробно рассмотрим оценку акций Google и инвестиционный потенциал.

Символ акции Google

Google Inc. была переименована в Alphabet Inc., и ее бизнес, базирующийся в США, глобального технологического гиганта, охватывает широкий спектр областей, включая поисковые системы, облачные вычисления, рекламу, искусственный интеллект и многое другое. Будучи материнской компанией, Alphabet имеет ряд известных дочерних компаний, в том числе Google, YouTube, Waymo, DeepMind и др., которые являются лидерами в своих областях.

19 августа 2004 г. компания Google Inc. стала публичной на бирже Nasdaq, затем под тикером GOOG, а к началу 2014 г. компания Google подверглась дроблению акций, отделив свои обыкновенные акции (акции класса C) от акций с права голоса (акции класса А).

После разделения акции Google имели два символа: GOOG — акции класса C и GOOGL — акции класса A. Основная цель этого разделения заключалась в том, чтобы дать основателям и руководителям компании больше контроля, не беспокоясь о влиянии голосов простых акционеров. Такая стратегия позволила руководству компании быть более гибким в принятии стратегических решений, сохраняя при этом контроль над компанией.

Это связано с тем, что Google A представляет акции с правом голоса, а Google C представляет обыкновенные акции без права голоса. Другими словами, акционеры, владеющие акциями класса А, имеют право голосовать по решениям компании на собрании акционеров компании и участвовать в принятии решений по важным вопросам. Напротив, обычные инвесторы, владеющие акциями класса C, не имеют этого права, и их права голоса ограничены и используются в основном для принятия более мелких решений на собраниях акционеров.

Это различие делает акции класса А более популярными среди руководства и учредителей компании, поскольку они могут сохранять контроль над компанией, владея этими акциями. Акционеров, владеющих акциями такого типа, обычно считают долгосрочными сторонниками и стратегическими партнерами компании. Напротив, акции класса C обычно принадлежат обычным инвесторам, чьи права голоса рассматриваются как второстепенное влияние на решения компании.

Несмотря на эти различия, и GOOG, и GOOGL отражают результаты деятельности Alphabet Inc. (материнской компании Google) на фондовом рынке. Хотя они различаются с точки зрения корпоративного управления, они оба владеют акциями Google и подвержены одним и тем же рыночным и бизнес-факторам.

Таким образом, независимо от того, какой класс акций инвестор выберет для покупки, он станет акционером Google и получит долю в доходах и рисках компании. Таким образом, оба типа акций Google могут использоваться как часть портфеля для достижения инвестиционных целей и диверсификации рисков на фондовом рынке.

Однако инвесторам следует учитывать, что эти два типа акций Google предлагают разные варианты инвестирования и характеристики риска/доходности. Хотя цены на акции и доходность GOG и GOOGL могут быть очень близкими, владение акциями разных классов действительно означает, что инвесторы имеют разные права и обязанности в отношении корпоративного управления.

Во-первых, инвесторы, владеющие акциями GOOGL (акции класса А), могут участвовать в корпоративном управлении и принимать участие в принятии решений, что дает им больше влияния на рост и будущее компании. Однако этот контроль обычно сопровождается более высокой ценой акций и меньшей ликвидностью.

С другой стороны, инвесторы, владеющие акциями GOOG (акции класса C), больше ориентированы на операционные показатели и финансовые показатели компании, поскольку они не имеют возможности напрямую участвовать в процессе принятия решений компании. Это делает акции класса C более подходящими для инвесторов, которые больше ориентированы на возврат инвестиций и ликвидность рынка.

Хотя акции класса А могут предлагать больше возможностей контроля и участия, они также сопряжены с более высоким уровнем риска и ответственности. Напротив, акции класса C больше похожи на традиционные инвестиции в акции и более популярны среди среднего инвестора, но им не хватает прямых корпоративных полномочий для принятия решений. Поэтому, выбирая, в какой тип акций Google инвестировать, инвесторы должны учитывать плюсы и минусы обоих и принимать решения, исходя из своих собственных инвестиционных целей и склонности к риску.

Google анализ фондового рынка

Google анализ фондового рынка

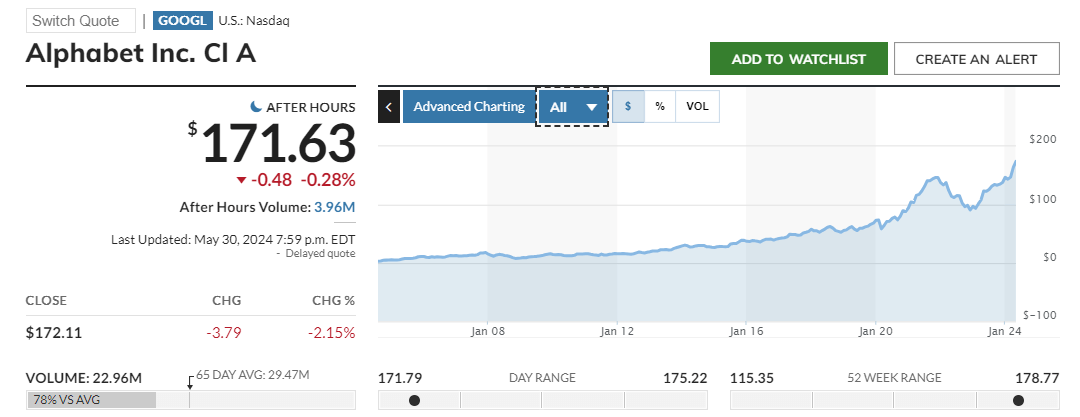

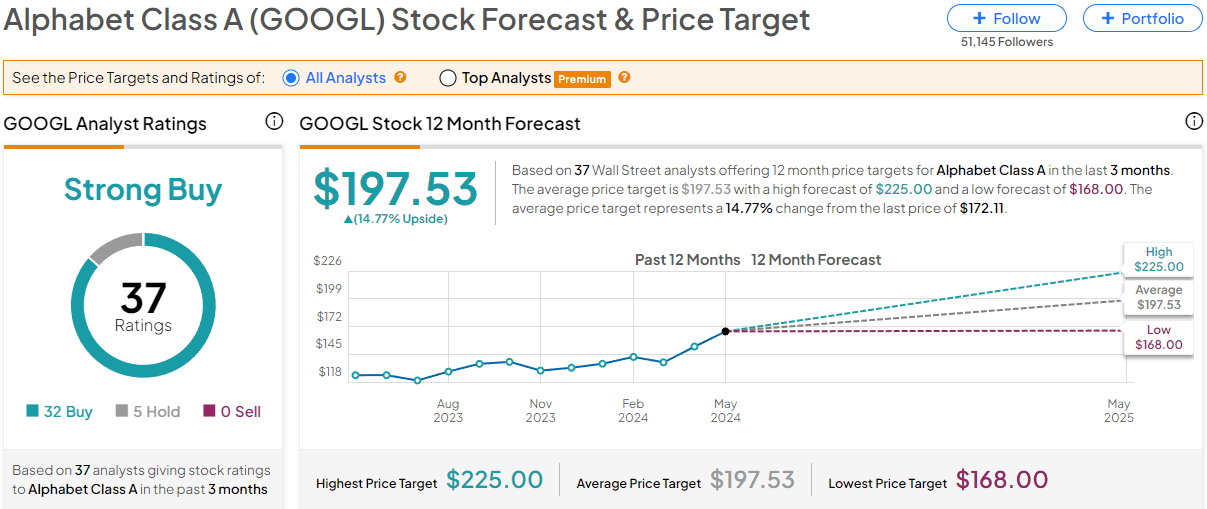

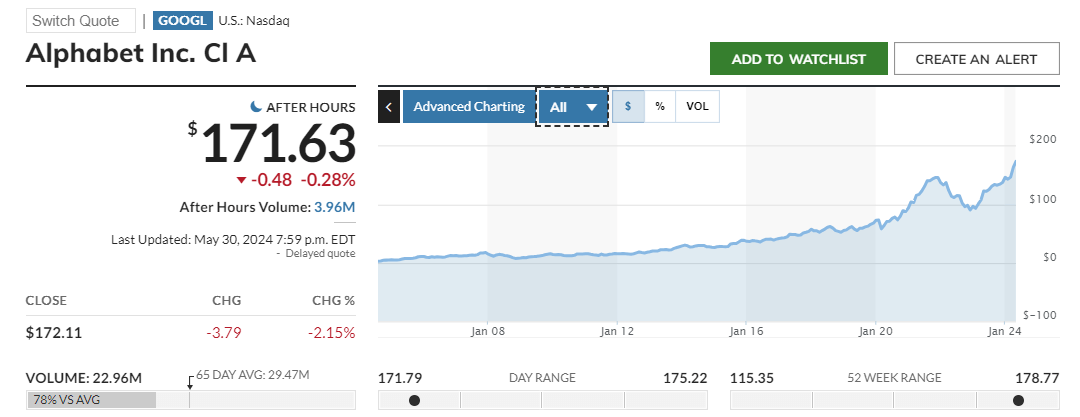

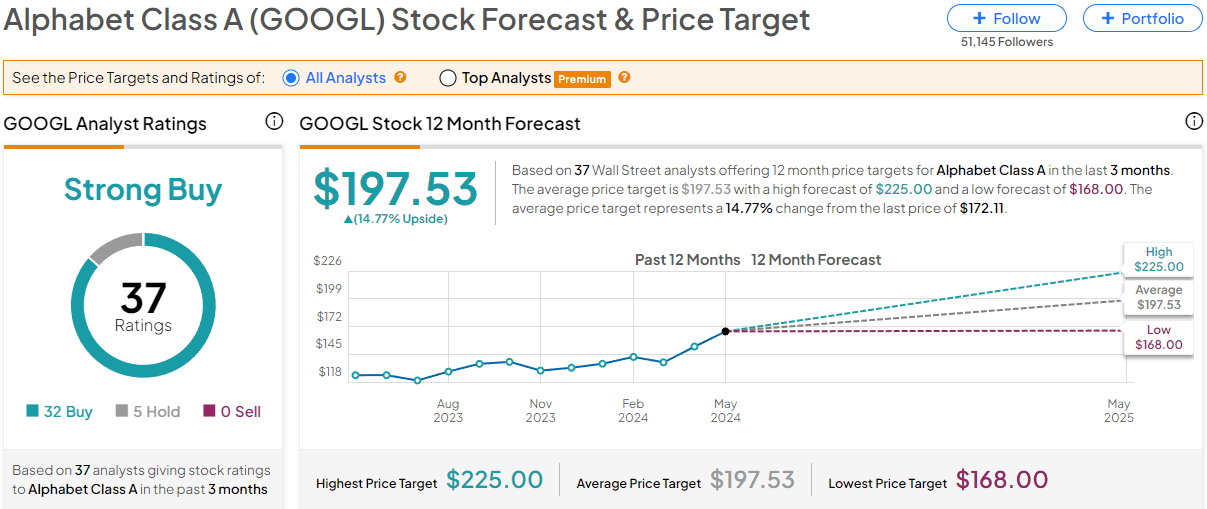

Видно, что два типа акций Google имеют разные коды. Однако с точки зрения цены акций, а также направления тренда, на самом деле большой разницы нет. Первоначальное публичное размещение акций Google (IPO) в 2004 году имело цену размещения 85 долларов за акцию, и с тех пор цена акций Google росла. .

Несмотря на некоторую волатильность в течение своей истории, общая тенденция курса акций Google до сегодняшнего дня имела тенденцию к росту. В 2021 году он достиг пика в 142 доллара, после чего наступил период значительного снижения. Самое большое падение произошло в 2023 году, когда он упал до 86 долларов.

Однако начиная с 2023 года цена акций Google начала восстанавливаться и сейчас находится на историческом максимуме в $173,56. На эту тенденцию роста цен на акции, возможно, повлияли рост прибыли компании, оптимистические ожидания рынка относительно перспектив ее бизнеса и общая конъюнктура фондового рынка.

Облачный бизнес Google показал хорошие результаты в первом квартале 2024 года. Согласно отчету о прибылях и убытках компании, опубликованному 25 апреля, рост составил 28,4% по сравнению с аналогичным периодом прошлого года, а выручка превысила 9 миллиардов долларов, что превзошло ожидания рынка. Несмотря на значительные затраты, ранее вложенные в бизнес, включая закупку оборудования и графических процессоров NVIDIA, теперь бизнес начал приносить прибыль и несколько кварталов подряд демонстрировал удвоение общего роста выручки.

Как видно из отчета о доходах, рекламный бизнес Google по-прежнему является основным источником дохода, хотя рост уже был насыщен. В первом квартале доходы от рекламы Google выросли на 13% по сравнению с прошлым годом, а доходы от рекламы на YouTube выросли на 11%. Во многом это произошло благодаря поиску Google, привлекающему большой объем трафика на YouTube, а YouTube также предпринял шаги для борьбы с конкуренцией.

Технологии искусственного интеллекта Google, такие как такие продукты, как ChatGPT, оказали значительное влияние на основной поисковый и рекламный бизнес Google. Кроме того, технологию искусственного интеллекта Google можно использовать для улучшения таргетинга рекламы и рекомендаций по контенту, что может привести к улучшению результатов рекламы и увеличению доходов. Хотя события в этой области еще не полностью отражены, они могут оказать существенное влияние в будущем.

Поскольку результаты этого отчета о прибылях и убытках были настолько блестящими, эта позитивная новость привела к резкому росту цен на акции компании. В какой-то момент акции, как сообщается, взлетели на 10%, что вызвало широкое беспокойство и дискуссии на рынке. Этот рост был обусловлен главным образом выдающимися показателями поискового бизнеса Google, YouTube и облачных вычислений, которые превзошли ожидания рынка.

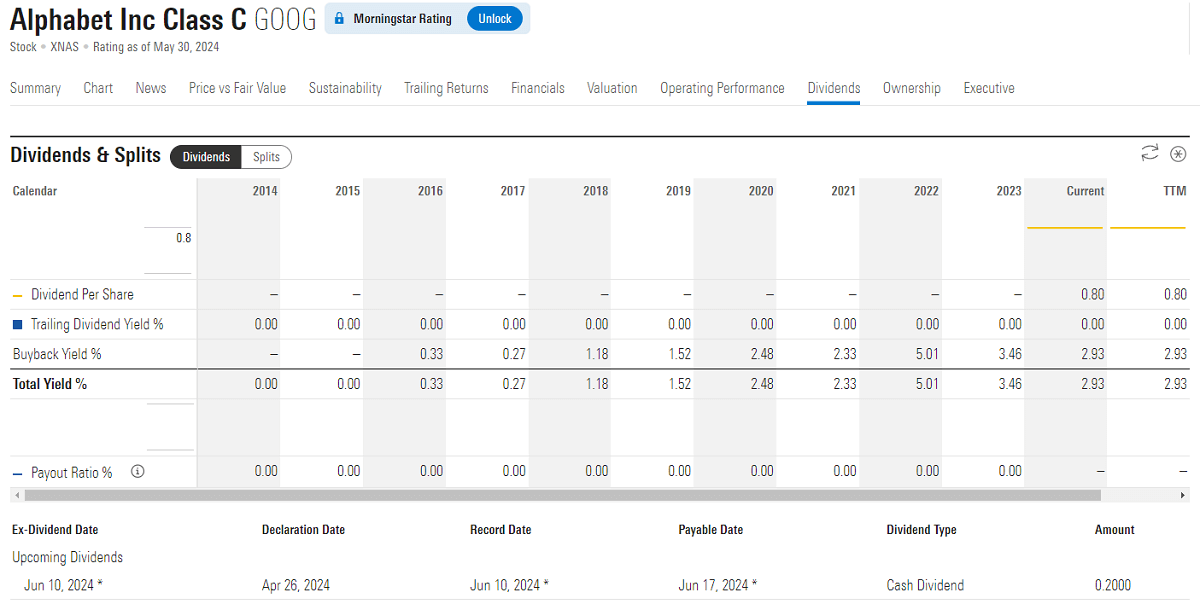

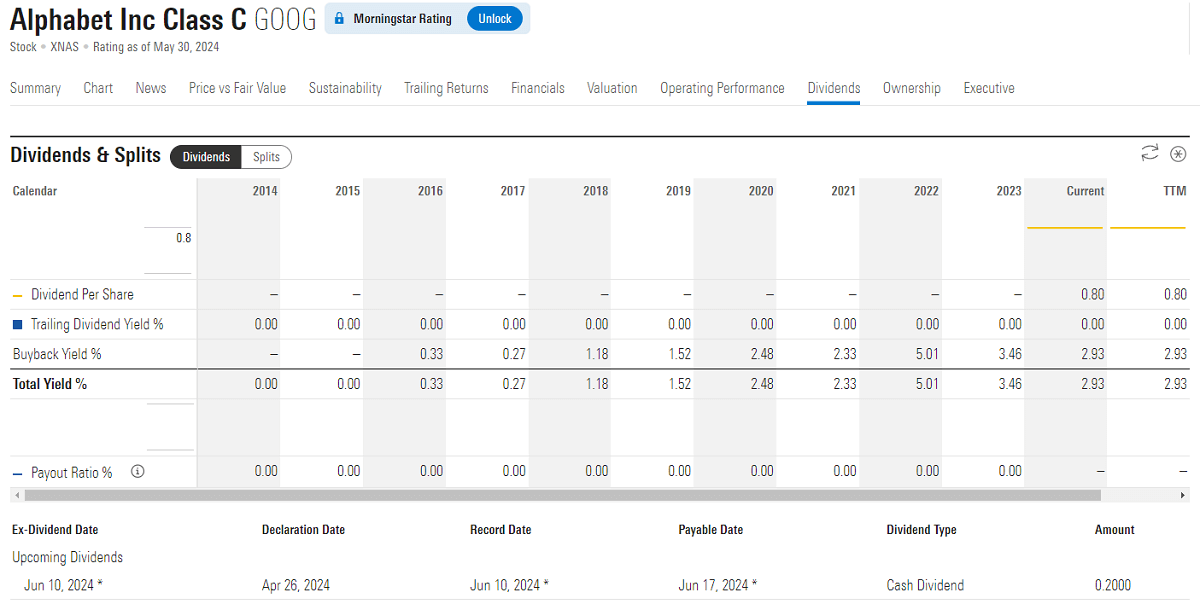

В то же время компания объявила о ряде положительных событий, включая первую выплату дивидендов и увеличение программы обратного выкупа акций, что еще больше повысило доверие инвесторов. Эти заявления оказали положительное влияние на цену акций Google и отразили оптимизм инвесторов в отношении будущих перспектив компании.

26 апреля Google объявила о двух крупных инициативах, которые привлекли внимание инвесторов. Сначала компания выплатила свои первые дивиденды в размере 20 центов на акцию. Этот шаг отражает сильное и устойчивое финансовое положение компании, а также уверенность акционеров в долгосрочном росте компании. Дата выплаты дивидендов назначена на 10 июня 2024 г., ожидается, что дивиденды будут выплачены 17 июня.

Во-вторых, Google объявила о программе обратного выкупа акций на сумму 70 миллиардов долларов и теперь выкупила и аннулировала 110 миллионов акций по цене обратного выкупа в 161 доллар. Данное списание демонстрирует уверенность компании в будущем росте и показывает, что руководство считает, что текущая цена акций ниже внутренней стоимости компании.

Выкупая и списывая акции, Google может сократить количество акций в обращении, увеличить стоимость каждой акции и послать инвесторам положительный сигнал о том, что компания стремится оптимизировать акционерную стоимость и использовать свой сильный денежный поток и финансовое положение для поддержки устойчивый рост цен на акции.

Однако, несмотря на многообещающие результаты, несколько крупных ошибок Google в области искусственного интеллекта вызвали обеспокоенность по поводу его долгосрочного роста. Проблемы с такими проектами, как Bard и Gemini, выявили серьезные проблемы с распространением технологий, реальными возможностями и пользовательским опытом компании, что негативно повлияло на репутацию компании и ее положение на рынке. Эти проблемы отражают глубоко укоренившиеся ловушки корпоративной культуры и систем Google, которые требуют глубокой реформы.

Помимо внутренних проблем, Google сталкивается с внешними проблемами, связанными с регуляторными рисками, технологической конкуренцией, а также рыночными и экономическими рисками. Во всем мире растет обеспокоенность по поводу конфиденциальности и безопасности данных, и компании необходимо соблюдать строгие правила и реагировать на глобальную антимонопольную проверку. В то же время технологическая конкуренция острая, и компании необходимо продолжать внедрять инновации, чтобы поддерживать конкурентное преимущество. Кроме того, нестабильность глобальной экономической ситуации поставила под угрозу международную деятельность компании.

Таким образом, хотя акции Google в настоящее время оптимистичны, инвесторам следует тщательно оценить внутреннюю и внешнюю среду компании и обратить пристальное внимание на возможности принятия решений и исполнения управленческой команды компании. Долгосрочные инвесторы должны учитывать долгосрочный потенциал роста компании и принимать инвестиционные решения соответственно, исходя из своих инвестиционных целей и толерантности к риску.

Анализ инвестиций в акции Google

Анализ инвестиций в акции Google

Акции Google, одного из мировых гигантов в технологическом секторе, привлекают большое внимание инвесторов. Хотя его последний отчет о прибылях и убытках был привлекательным, у него была изрядная доля проблем. Поэтому многие инвесторы весьма осторожны в отношении того, стоит ли в них инвестировать. Фактически, основываясь на фундаментальном анализе компании, а также на движении цен на акции, в эти акции стоит инвестировать.

Прежде всего, инвестиции Google в область искусственного интеллекта имеют огромный потенциал роста в будущем. Благодаря постоянному развитию технологий искусственного интеллекта Google может использовать свои мощные технологии и ресурсы данных для поддержания своего конкурентного преимущества в таких основных областях, как поисковая оптимизация и реклама. Постоянно совершенствуя свои алгоритмы искусственного интеллекта и технологические приложения, Google может улучшить качество и точность результатов поиска и предоставить пользователям более персонализированный и точный поиск, что, в свою очередь, повышает интерес и активность пользователей.

В то же время Google также может использовать технологию искусственного интеллекта для оптимизации эффекта от размещения рекламы и повышения рентабельности инвестиций рекламодателей, тем самым привлекая больше рекламодателей и увеличивая доходы от рекламы. Таким образом, инвестиции Google в искусственный интеллект придадут устойчивый импульс ее будущему росту и укрепят ее лидирующие позиции на мировом рынке технологий.

Во-вторых, Google продемонстрировала сильные финансовые показатели, продолжая инвестировать в исследования, разработки и инновации, а также хорошую прибыльность и денежный поток. В частности, недавние финансовые отчеты показывают, что инвестиции Google в искусственный интеллект приносят свои плоды и, как ожидается, будут способствовать росту ее будущих доходов.

Эти инвестиции не только укрепляют конкурентное преимущество Google в таких основных областях, как поисковая система и рекламный бизнес, но также обеспечивают прочную основу для изучения новых возможностей роста. Постоянно совершенствуя свои технологии и приложения искусственного интеллекта, Google может улучшить качество своих продуктов и услуг и улучшить взаимодействие с пользователем, тем самым еще больше увеличивая свою долю на рынке и прибыльность. Таким образом, инвестиции Google в искусственный интеллект дадут важный импульс будущему росту компании и будут способствовать ее дальнейшему лидерству на мировом рынке технологий.

Инвесторы с оптимизмом смотрят на результаты деятельности Google в ближайшие десять лет и полагают, что компания продолжит сохранять динамику устойчивого роста и приносить прибыль акционерам. Благодаря лидирующей позиции Google в области искусственного интеллекта, облачных вычислений и других областей инноваций, а также постоянным инвестициям в исследования, разработки и инновации, инвесторы вполне уверены, что компания обеспечит устойчивый рост в будущем. В результате акции Google подходят для долгосрочного владения с целью получения потенциальной долгосрочной прибыли от инвестиций.

Конечно, не все инвесторы предпочитают долгосрочные инвестиции. Как ведущая мировая технологическая компания, Google не только имеет сильный бизнес, но также финансово устойчива и имеет большой потенциал для будущего роста. Таким образом, акции Google также привлекательны как для краткосрочных (один год), так и для средне- и долгосрочных (от одного до пяти лет) инвесторов.

Однако важно отметить, что краткосрочным инвесторам следует сосредоточиться на рекламном бизнесе. Это основной источник дохода Google. Это связано с тем, что рекламный бизнес тесно связан с экономическими циклами, особенно в отраслях, которые полагаются на покупательную способность потребителей и рыночную активность, таких как путешествия и розничная торговля.

В условиях рецессии компании склонны разумно управлять расходами и сокращать расходы на маркетинг и рекламу, что может негативно повлиять на рекламный бизнес Google. Соответственно, инвесторам необходимо тщательно оценить экономические риски для рекламного бизнеса Google и учитывать влияние, которое изменения экономического цикла могут оказать на цену акций и результаты компании.

Среднесрочным и долгосрочным инвесторам следует обратить внимание на диверсификацию бизнеса Google и новые точки роста. Хотя реклама по-прежнему является основным источником дохода, ее рост ограничен, поэтому Google необходимо найти новые двигатели роста. YouTube и Google Cloud считаются двумя основными двигателями роста Google, но они также сталкиваются с некоторыми проблемами. В частности, YouTube может столкнуться с риском снижения вовлеченности пользователей, а Google Cloud придется бороться с возросшей конкуренцией на рынке.

Поэтому среднесрочным и долгосрочным инвесторам следует обратить пристальное внимание на деятельность Google в этих развивающихся областях бизнеса, а также на то, как компания реагирует на вызовы и использует возможности. В то же время им следует также обратить внимание на инновационные способности и технологическое мастерство Google, а также на перспективы роста компании в таких областях, как искусственный интеллект, большие данные и облачные вычисления.

Суммируя вышеперечисленные факторы, инвесторы могут сформулировать инвестиционную стратегию, соответствующую их потребностям, и выбрать подходящее время и способ инвестирования в акции Google. Долгосрочные инвесторы могут благосклонно относиться к продолжающемуся развитию Google в области искусственного интеллекта, облачных вычислений и рекламы и верить в ее будущий потенциал роста, в то время как краткосрочные, среднесрочные и долгосрочные инвесторы должны обратить пристальное внимание на эффективность бизнеса Google и изменениям рынка и своевременно корректировать свои инвестиционные стратегии.

Оценка акций Google и инвестиционный прогноз

| Факторы оценки

|

Преимущества

|

невыгодный

|

Краткосрочный прогноз

|

Долгосрочный прогноз

|

| Рекламный бизнес

|

Стабильные доходы

|

Замедление роста

|

Текущие ключевые доходы

|

Инновации сохраняются.

|

| Облачные сервисы

|

Сильный рост

|

Жесткая конкуренция

|

Цифровое управление.

|

Долгосрочный рост.

|

| Искусственный интеллект

|

Технологическое лидерство

|

Высокая стоимость

|

Оптимизируйте доход.

|

ИИ способствует росту.

|

| Финансовые показатели

|

Стабильный заработок и деньги.

|

Высокие затраты

|

Запасы растут на прибыли.

|

Крепкие финансы.

|

| Внешняя среда

|

Сильная позиция на рынке

|

Регуляторное давление.

|

Адаптация к соперникам. |

Инновации, рост. |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит какому-либо конкретному человеку.

Google анализ фондового рынка

Google анализ фондового рынка Анализ инвестиций в акции Google

Анализ инвестиций в акции Google