Метод Вайкоффа, разработанный легендарным трейдером Ричардом Д. Вайкоффом в начале 20 века, остается одной из самых уважаемых систем анализа поведения цен на финансовых рынках.

Среди основных концепций выделяется накопление Вайкоффа как основополагающая модель, сигнализирующая о переходе от медвежьей к бычьей рыночной среде.

В этом подробном руководстве мы рассмотрим ее ключевые фразы, способы их определения на графиках, а также торговые стратегии, вытекающие из этой структуры.

Что такое накопление Вайкоффа?

Накопление Вайкоффа — это рыночная фаза, в которой институциональные инвесторы и умные деньги постепенно накапливают акции после значительного нисходящего тренда, даже если публика склонна к медвежьему движению. Эта фаза характеризуется консолидацией цен и часто служит предвестником нового бычьего рынка или восходящего тренда.

Процесс накопления не случаен. Он следует структурированной схеме, которая разворачивается в пять отдельных фаз, каждая из которых имеет свои характеристики, психологический контекст и торговые возможности. Эти фазы позволяют трейдерам понять базовую динамику спроса и предложения до того, как произойдет прорыв.

Пять ключевых фаз

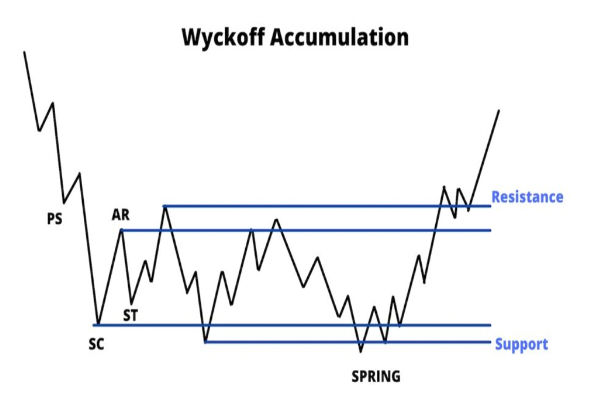

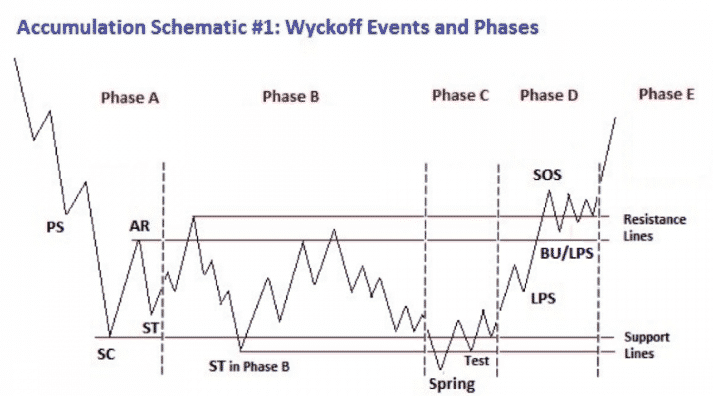

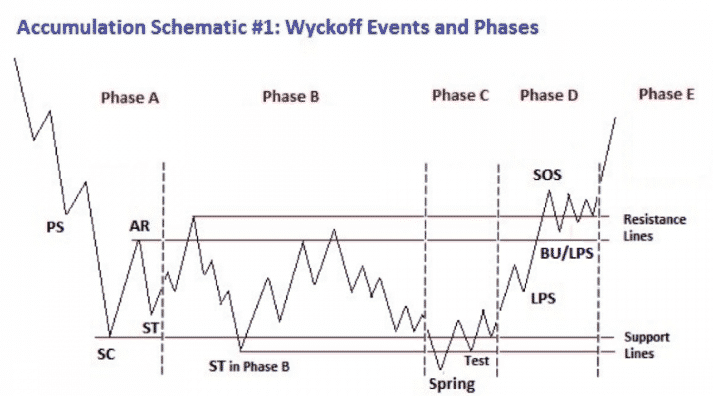

Накопление Вайкоффа обычно разбивается на пять основных фаз (от A до E). Каждая фаза раскрывает определенное ценовое поведение и психологию участников.

Фаза A: Остановка нисходящего тренда

Здесь предыдущий нисходящий тренд начинает терять импульс. Основная цель фазы A — остановить падение цены посредством предварительной поддержки (PS) и кульминации продаж (SC).

Предварительная поддержка (PS ): появляются первые признаки крупных покупок, но их недостаточно, чтобы переломить тенденцию.

Кульминация продаж (SC) : панические продажи достигают пика; наблюдаются большие объемы и широкие ценовые спреды.

Автоматическое ралли (AR) : сильный отскок от SC, поскольку продавцы истощаются, и на рынок выходят покупатели.

Вторичный тест (ST) : цена возвращается в область SC, чтобы проверить баланс спроса и предложения.

Диапазон между AR и ST помогает определить внешние границы торгового диапазона.

Фаза B: Создание причины

Эта фаза самая длинная и обманчивая, так как цена движется вбок в пределах определенного диапазона. Учреждения накапливают акции, не подталкивая цену значительно вверх.

Здесь часто случаются ложные прорывы, встряски и резкие развороты.

Анализ объема имеет решающее значение: обращайте внимание на более высокий объем при движении вверх и на более низкий объем при движении вниз.

Эта фаза часто испытывает терпение розничных трейдеров, которые могут выйти из-за скуки или разочарования. Фаза B закладывает основу (или «причину») для предстоящего движения цены («следствия»), следуя закону причины и следствия Вайкоффа.

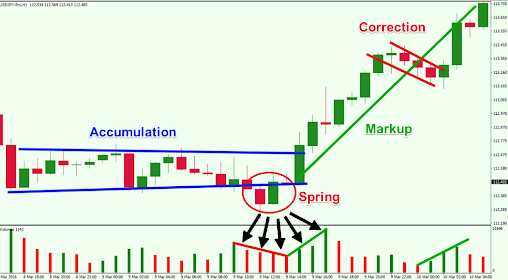

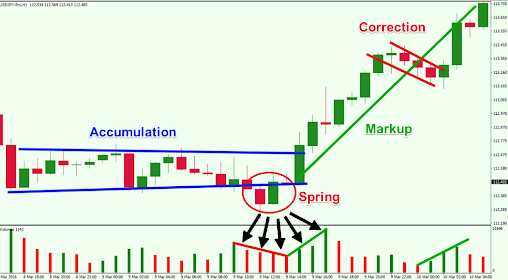

Фаза C: Весна и Тест

Фаза C — вот где все становится интересным. Здесь рынок переживает пружину — преднамеренный ложный пробой торгового диапазона, чтобы вытряхнуть слабых держателей.

Весна : цена падает ниже уровня поддержки, вызывая страх и активируя стоп-лоссы.

Тест : Цена возвращается в торговый диапазон, подтверждая, что весна была медвежьей ловушкой.

Это критическая область, где умные деньги заканчивают аккумулировать акции со скидкой. Трейдеры, которые распознают весну и успешно проходят тест, имеют лучшие возможности входа с низким риском и высокой прибылью.

Фаза D: Начало разметки

Фаза D означает начало восходящего тренда. Цена создает более высокие максимумы и более высокие минимумы, с возросшим объемом, подтверждающим спрос.

Признак силы (SOS) : ралли с широкими ценовыми спредами и большим объемом.

Последняя точка поддержки (LPS) : более высокий минимум, сформированный после SOS; идеальное место для добавления позиций.

Эта фаза сигнализирует о переходе от накопления к трендовому поведению. Прорывы выше сопротивления теперь поддерживают и подтверждают начало бычьего движения.

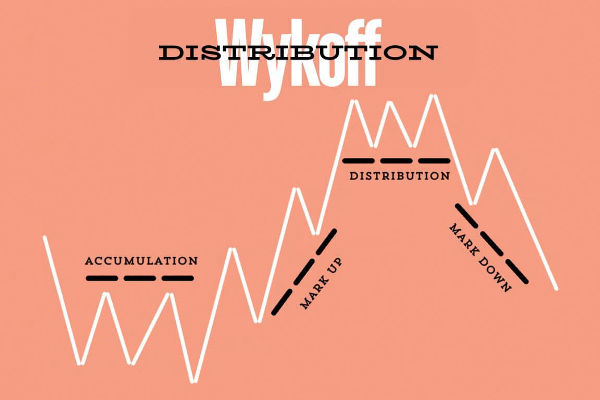

Фаза E: Восходящий тренд и распределение

В фазе E рынок выходит из диапазона накопления и входит в четкий восходящий тренд. Это фаза, когда общественность начинает распознавать тренд, часто слишком поздно.

Хотя технически фаза E не является частью накопления, она подтверждает предыдущие фазы и отмечает выплату трейдерам, которые вошли раньше.

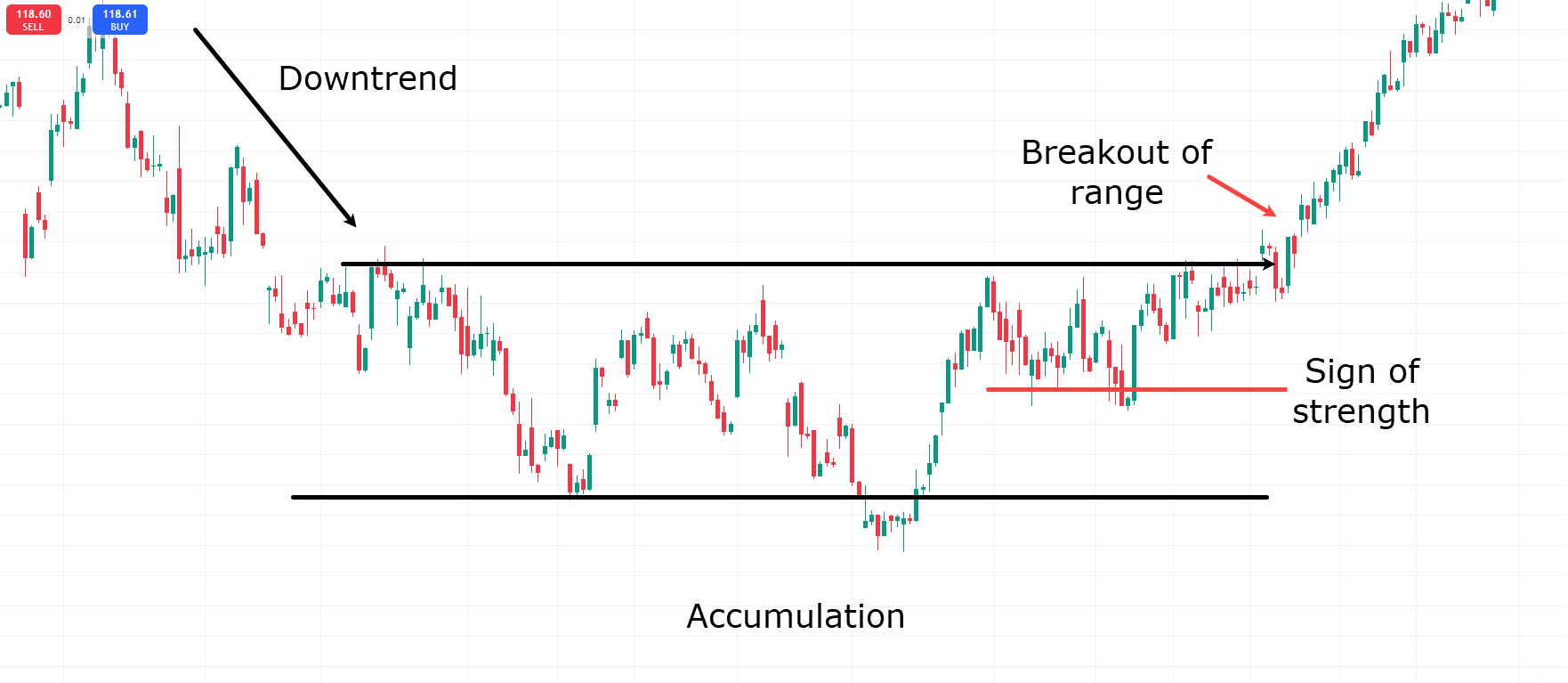

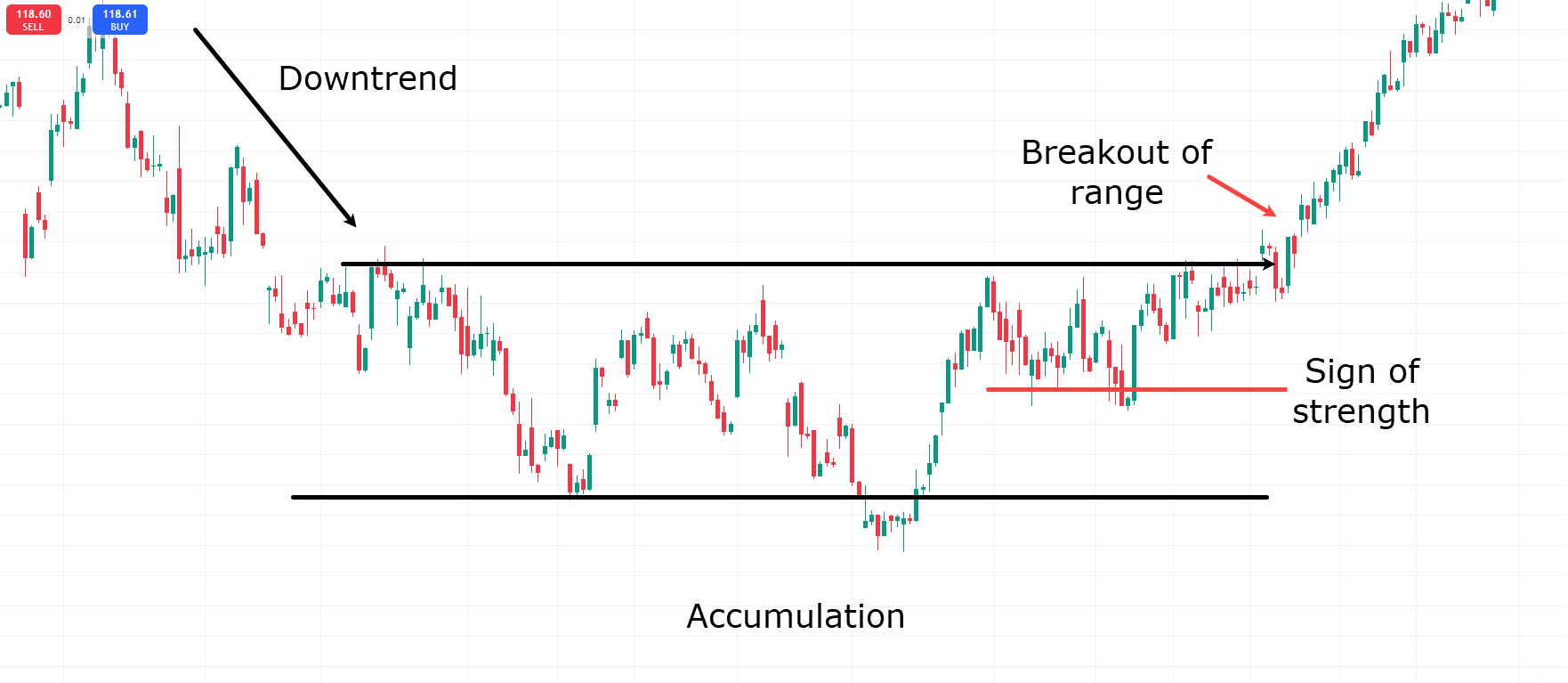

Отслеживание накопления Вайкоффа на графике

Определение накопления Вайкоффа в режиме реального времени может быть сложным, но полезным. Вот как это сделать:

Ищите предшествующий нисходящий тренд. Накопление всегда следует за спадом.

Определите торговый диапазон между автоматическим ростом и кульминацией продаж.

Отметьте ключевые события, такие как SC, AR, ST, Spring и SOS.

Используйте объем в качестве фильтра: увеличивайте объем при подъемах и уменьшайте объем при накоплении сигнала отката.

Следите за ложными пробоями вблизи уровней поддержки (пружины).

Пример из реальной жизни

В 2020 году акции Tesla прошли через классическую модель накопления Вайкоффа:

Резкая коррекция, за которой последовал пик продаж и автоматический рост.

Продолжительное боковое движение, формирующее торговый диапазон.

Последняя весна в марте, за которой последует митинг (SOS).

Прорыв и многомесячный восходящий тренд.

Почему накопление Вайкоффа так важно?

Важность накопления Вайкоффа заключается в его предсказательной силе. Раннее распознавание накопления позволяет трейдерам входить в позиции до толпы, снижая риск и максимизируя потенциальную прибыль. Оно также обеспечивает контекст для рыночной активности, позволяя трейдерам отделять случайный шум от институциональных намерений.

Понимание этой фазы помогает ответить на важные вопросы:

Является ли эта консолидация просто паузой в нисходящем тренде или истинным дном?

Накапливают ли учреждения акции или распределяют их?

Когда лучше всего входить в сделку?

Торговые стратегии, основанные на накоплении Вайкоффа

Точки входа

Весна + Успешный тест: Это самый надежный вход с минимальным риском.

Последняя точка поддержки (LPS): еще один вход с низким риском, подтвержденный ценовым действием.

Прорыв диапазона сопротивления: входим при прорыве с подтверждением объема, хотя риск немного выше.

Размещение стоп-лосса

Цели прибыли

Управление рисками

Тестирование на исторических данных и подтверждение

Используйте несколько таймфреймов для подтверждения модели.

Для большей уверенности объедините анализ Вайкоффа с RSI, MACD или профилем объема.

Заключение

В заключение, накопление Вайкоффа — это больше, чем просто шаблон — это глубокое понимание психологии рынка, институционального поведения и динамики спроса и предложения. Изучая его пять ключевых фаз, трейдеры могут предвидеть развороты тренда, входить в сделки на оптимальных уровнях и значительно снижать риск.

Хотя для его освоения требуется время и практика, он остается одним из самых надежных методов обнаружения долгосрочных бычьих установок на рынках. Как и в случае с любой стратегией, сочетание его с разумным управлением рисками, терпением и временем на графике имеет решающее значение для успеха.

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или иным советом, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, транзакция или инвестиционная стратегия подходит для какого-либо конкретного человека.