取引

EBCについて

公開日: 2024-05-31

更新日: 2024-11-08

国際社会が米国の利上げ終了後、いつ金利を引下げるかについて議論する中、中国は依然として利下げ政策を継続しています。この政策の継続は、投資家だけでなく、一般の人々の注目も集めています。なぜなら、利下げは預金金利に直接影響を与えることが多く、それはすべての人々の経済状況に影響を与えるからです。今回は、預金金利低下の影響と、それに対処するための戦略について詳しく見ていきましょう。

預金金利の概要

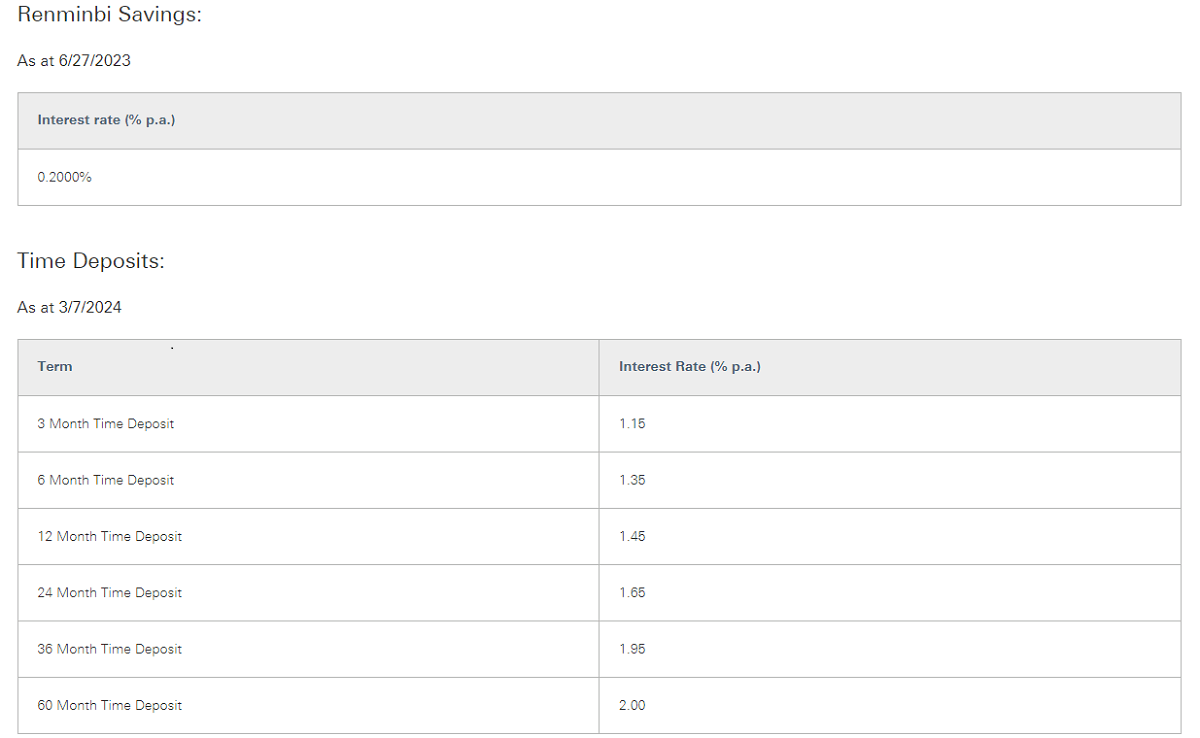

預金金利とは、銀行やその他の金融機関が預金顧客に支払う利息の割合であり、預金者が銀行に資金を預けることで得られる収益率です。預金の種類や期間によって決定されるのが一般的で、例えば、要求払い預金、定期預金、期間の異なる定期預金(3ヶ月、1年、5年など)では、金利が異なります。

当座預金の金利は、銀行口座に預け入れた資金に対して発生する利息です。当座預金は、いつでも引き出すことができる預金であり、金利は低いです。一方、定期預金の金利は、一定期間預け入れた資金に対して発生する利息です。定期預金は、顧客が一定期間預け入れることを約束した預金であり、満期にならないと引き出すことができません。金利は通常、比較的高くなっています。

一般的な定期預金の期間には、3ヶ月、6ヶ月、1年、2年、3年、5年などがあります。期間が長いほど、通常は金利が高くなります。例えば、1年物の定期預金の金利は1.5%から2.5%程度であるのに対し、5年物の定期預金の金利は2%から3%程度である場合があります。

預金金利は、インフレ率や経済成長率などのマクロ経済指標の総合的な影響など、さまざまな要因によって影響を受けます。中央銀行による金融政策の調整は、主要な影響要因であり、政策金利を調整することで市場金利の水準に影響を与えます。さらに、銀行間の競争も預金金利に影響を与え、銀行はより多くの預金顧客を誘致するために金利を調整することがあります。市場における資金需要の量も重要な要因です。市場の融資需要が増加すると、銀行はより多くの預金を集めるために金利を引き上げる可能性があります。

具体的には、経済成長が鈍化した場合、中央銀行は企業や個人が借入や支出を行うよう促すために金利を引き下げ、景気回復を促進します。これは、預金金利の低下と、預金者にとってのリターンの低下につながる可能性があります。また、インフレ圧力が高まった場合、中央銀行は過剰な資金循環と需要を抑制するために金利を引き上げます。これは、預金金利の上昇につながり、貯蓄の魅力を高める可能性があります。

そして、中央銀行が政策金利を引き上げると、市中銀行の預金金利と貸出金利も上昇します。これは、貯蓄の魅力を高め、借入コストを増加させることで、過剰な消費と投資を抑制し、インフレ抑制に役立ちます。逆に、中央銀行が政策金利を引き下げると、市中銀行の預金金利と貸出金利も低下します。これは、貯蓄の魅力を低下させる一方で、借入コストを削減し、消費と投資を刺激し、経済成長を促進することを目的としています。

特に競争が激しい場合、銀行は市場シェアを競うために預金金利を調整することがあります。この競争メカニズムは、銀行間で預金金利に差が生じることにつながり、小規模な銀行は顧客を誘致するためにより高い金利を提供する可能性が高く、大規模な銀行はブランドの信頼性と安定性によってより低い金利水準を維持する可能性があります。

融資需要が増加すると、銀行は資金需要を満たすために、より多くの預金を集めるために金利を引き上げる可能性があります。逆に、融資需要が減少すると、銀行は過剰な預金を受け入れることを最小限に抑えるために、金利を引き下げる可能性があります。この調整メカニズムは、銀行が資金の需給バランスを調整し、流動性と収益性を維持し、預金者が金利の変化に応じて貯蓄と投資戦略を調整するよう促すのに役立ちます。

預金金利は通常、年利で表示され、利息は次の式で計算できます。利息=元本×年利×預金期間(年)。例えば、預金元本が100万円、年利が2%、預金期間が1年の場合、利息は次のようになります。利息=1,000,000×2%×1=2万円。

一般的に、利息は預金者が銀行に預金することで得られる収益です。預金者は通常、より高い利息収入を得ることができるため、より高い金利の銀行を選択します。この選択は、預金者の収益に対する金利の影響を考慮に入れているため、銀行預金の金利は顧客を誘致し、維持するために非常に重要です。

投資家にとって、預金は他の投資商品に比べて収益率が低いものの、リスクが比較的低く、流動性が高いことから、他の投資プログラムの収益と比較検討されます。さらに、短期間の資金準備が必要な投資家や、リスク許容度が低い投資家にとっては、理想的な選択肢となる可能性があります。

結論として、預金金利は金融市場における重要な指標であり、個々の預金者と投資家の両方に大きな影響を与えます。預金金利の変化は、預金の利回りに直接影響し、ひいては預金者の経済状況や投資判断に影響を与えます。したがって、預金金利とその変化を理解することは、人々が自身の家計をより適切に計画し、適切な預金商品を選択し、投資判断において情報に基づいた選択をするのに役立ちます。

| 自己規制メカニズム | 説明 |

| 中央銀行の金融政策 | 政策金利の変更は市場金利と預金金利に影響を与える |

| 銀行間の競争 | 競争により金利が調整され、金利格差が生じる |

| 市場の需要と供給 | 預金金利は資金に対する市場の需要に基づいて調整される |

預金金利の引下げとは

預金金利の引下げは、銀行が預金者に支払う利息が少なくなることを意味し、個人や企業の貯蓄からの収益が減少する可能性があります。これは、人々が以前と同じように貯蓄から収益を得ることができなくなるため、支出や投資の決定に影響を与える可能性があります。より高い収益を求めて、人々は貯蓄を減らし、代わりに支出を増やしたり、他の投資機会を探したりする可能性があり、それが経済活動全体に影響を与えます。

同時に、企業も預金金利の引下げに直面して、資金管理戦略を見直し、事業拡大や投資に資金を投入する可能性があります。この変化は、ある程度経済成長を刺激する可能性がありますが、金融市場のリスクを高める可能性もあります。

また、預金金利の引下げは、借入コストが低下する可能性があるため、個人や企業の借入を促進する可能性があります。この状況は、個人や企業が資金調達のために借入を行いやすくなり、消費や投資活動を促進します。借入活動の増加は、消費者支出や設備投資を促進し、生産と雇用の増加を促すため、経済成長を促進するのに役立ちます。

そして、預金金利の引下げは、銀行の貸出金利が必ずしもすぐに低下するわけではないため、銀行の利鞘を圧迫する可能性があります。収益性を維持するために、銀行はコスト削減や代替収入源の確保などの措置を講じる可能性があります。これには、サービスの削減、手数料の値上げ、新たな投資機会の模索などが含まれます。

また、預金金利の引下げは、債券などの固定利付投資商品の収益率低下につながり、これらの商品に対する投資家の関心に影響を与える可能性があります。より高い収益を求めて、投資家は株式、不動産、その他の投資市場など、より魅力的で利回りの高い投資オプションに目を向ける可能性があります。

預金金利の引下げは、個人や企業の貯蓄からの収益を減少させるため、借入需要を刺激します。借入コストが低下する可能性が高いため、個人や企業は資金を借りやすくなり、消費や投資活動が促進され、経済成長を促進するのに役立ちます。そのため、中央銀行は通常、景気を刺激するために預金金利を引き下げます。

しかし、市場金利がすでに低い水準にある場合、預金金利の引き下げは、借入や経済活動を刺激する効果が薄れる可能性があります。市場金利がすでに低い場合、銀行は貸出金利をそれ以上引き下げることができず、預金金利の引き下げが借入需要に与える影響は限定的になります。

さらに、借入コストがすでに低い場合、企業や個人は借入を増やさず、現状維持を選択したり、他の戦略を採用したりする可能性があります。このように、中央銀行が預金金利を引き下げる意図は経済活動を刺激することですが、市場金利がすでに極めて低い水準にある場合、その効果は限定的になる可能性があります。

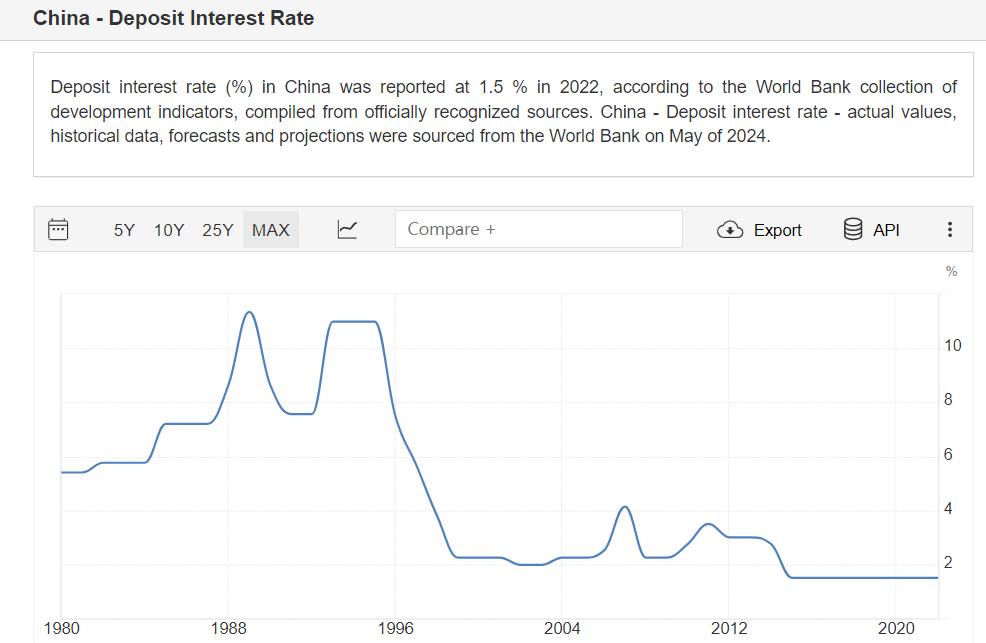

中国はすでに、消費を刺激するために、長期にわたる利下げ政策を採用しています。実際、市場金利の低下に伴い、銀行預金の利回りは低下し続けており、資金の多くは、より利回りの高い資産運用商品に流入しています。P&Eスタンダードの最新データによると、中国では、銀行の資産運用商品の残高は前年同期比で増加している一方で、人民元預金は大幅に減少しており、資産運用市場への資金流入の傾向が顕著になっています。

預金金利は下がり続けるのか?

今日、市場には多種多様な金融商品が出回っており、一般の投資家にとっては、どの商品を選べばいいのか、判断が難しい状況です。すべての人が、自分に合った商品を正確に評価し、選択する能力や専門知識を持っているわけではありません。さらに、投資家の間では、預金金利の今後の動向、特に金利が下がり続けるのか、あるいはマイナス金利になるのかどうかについて、懸念が広がっています。

実際、預金金利の今後の動向は、中央銀行の金融政策、経済全体の状況、インフレ期待、市場金利の変化など、さまざまな要因によって影響を受けます。これらの要因が相互に作用することで、銀行の金利調整戦略や市場における預金金利の水準に影響が及ぶことになります。

中央銀行が政策金利を調整することで市場金利の水準に影響を与えることは、一般的な金融政策手段です。中央銀行が経済成長を促進するために緩和的な金融政策を採用することを決定した場合、政策金利を引き下げる可能性があります。このような政策金利の引き下げは、通常、市場金利全体の低下につながり、それが預金金利の引き下げ圧力となります。これは、銀行がより低い金利で資金を調達しようとするため、預金者に支払う金利も引き下げられる傾向があるためです。

一方、景気が減速したり、景気後退に陥ったりした場合、中央銀行は景気を刺激するための措置を講じる可能性があります。一般的な措置の一つは、借入や投資活動を促進するために金利を引き下げることです。この場合、中央銀行は政策金利を引き下げる可能性があり、それが預金金利の低下につながる可能性があります。銀行は、市場の状況に合わせて経済活動を促進するために、より低い金利で預金者に利息を支払うためです。

世界的な金利動向は、一国の預金金利に大きな影響を与えます。他の国の金利が下降トレンドにある場合、その国の預金金利にも下降圧力がかかる可能性があります。この場合、国際金融市場の連動性により、他国の金利変動が自国に波及する可能性があります。

現在の傾向として、世界の中央銀行は緩和的な金融政策を採用しています。世界経済が不確実性と課題に直面しているため、多くの国の中央銀行は金利を引き下げることで成長を刺激し、インフレを促進しようとしています。この傾向は世界的に金利への下降圧力となり、預金金利の全体的な低下につながっています。

経済状況の不確実性が高まるにつれて、投資家は保守的な投資を好み、資金をより安全な預金商品に移す可能性が高く、中央銀行への金利引き下げ圧力はさらに高まります。同時に、政府も景気回復を促進するために財政刺激策を採用する可能性が高く、通常、中央銀行はそれを支援するために、より緩和的な金融政策を採用する必要があります。その結果、金利が下降し続ける傾向は、今後もしばらく続く可能性があります。

将来、預金金利が下がり続けるのか、マイナス金利になるのかは、経済成長の状況、インフレ期待、中央銀行の金融政策、世界経済の状況など、さまざまな要因によって左右されます。経済成長が鈍化したり、インフレが低水準にとどまったりした場合、中央銀行は緩和的な政策を継続する可能性があり、それが金利のさらなる低下、あるいはマイナス金利の出現につながる可能性があります。

しかし、将来預金金利が下がり続けるかどうかは、今後の出来事や展開によって左右されるため、確実な予測はできません。個人や投資家にとって、今後の金利動向を理解するためには、金融政策と経済環境の変化を理解することが重要です。また、不確実な金利環境に対応し、リスクを分散するために、分散投資を検討する必要があります。

預金金利低下の対策

銀行部門の預金金利が低下し続けていると、個人にとっても投資家にとっても、個人資産を守り、増やす方法が重要なテーマとなっています。この課題に直面し、リスクを回避し、リターンを求め、健全な財政状態を維持するために、採用できる戦略と推奨事項がいくつかあります。

個人にとって、景気低迷期には価格の有利な商品が人気を集めます。したがって、低価格市場や中古品市場など、消費のダウングレード分野に注目することで、より良い費用対効果を得ることができます。さらに、日用品や基本的な医療サービスなど、実用性の高い商品やサービスにも注目することができます。

また、安定した仕事に就いている人にとっては、現在の雇用を維持することが賢明な選択かもしれません。経済状況が不確実な中でも、安定した収入源は、個人財政の安定につながります。また、業界の変化や新興産業の機会に注意を払い、必要に応じて調整できるようにすることも重要です。

同時に、不確実な経済状況においては、慎重な債務管理が特に重要になります。個人も投資家も、借入への過度の依存を避け、財務構造を合理的に計画し、高金利の負債を適時に返済することで、財務リスクを最小限に抑えるべきです。同時に、借入商品の選択や金融機関の選定も慎重に行い、借入条件が合理的であることを確認し、高金利による経済的負担の増加を避ける必要があります。

預金金利が低下する環境下では、投資家は、より高い収益を生み出すために、他の金融投資チャネルを検討する必要があります。株式、債券、不動産などの伝統的な資産に加えて、外国為替やコモディティなどの市場にも注目することができます。さらに、フィンテックプラットフォームは、多様な投資商品を提供しています。

また、中期・長期預金、キャッシュマネジメント金融商品、貯蓄債なども、比較的健全な投資戦略であり、特に資本保全とリスク管理を重視する投資家に適しています。これらの投資商品は、一般的にリスクが低く、比較的安定した収益が期待できるため、資本保全と資産増加に適しています。

中期・長期預金は、通常、金利が高く、相対的なリスクが低いため、長期的な資金準備や計画に適しています。キャッシュマネジメント金融商品は、流動性が高く、リスクが低いため、短期的な資金管理や日々の支出に適しています。貯蓄債は、国債として安全性が高く、安定した収益が期待できるため、長期的な資金の健全な配分に適しています。

要約すると、預金金利の引き下げに対応するために、個人は、金融投資の多様化、消費のダウングレード分野への注目、安定した雇用の維持、慎重な債務管理、金融教育の向上などによって、個人資産を守り、増やすことができます。また、経済状況の変化に注意を払い、変化する市場環境に対応するために、タイムリーに財務計画を調整する必要があります。

| 想定される影響 | 対応戦略 |

| 個人および企業の節約選択に影響を与える | 金融投資を多様化する |

| 借入および債務リスクが増大 | 借金を慎重に管理し、借り入れに過度に依存しないようにする |

| 銀行の利益とサービスの質に影響を与える | 外国為替、商品などの高利回りの投資を検討 |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではありません (また、そのように見なされるべきではありません)。この資料に記載されている意見は、EBC または著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。