取引

EBCについて

公開日: 2025-12-10

更新日: 2025-12-11

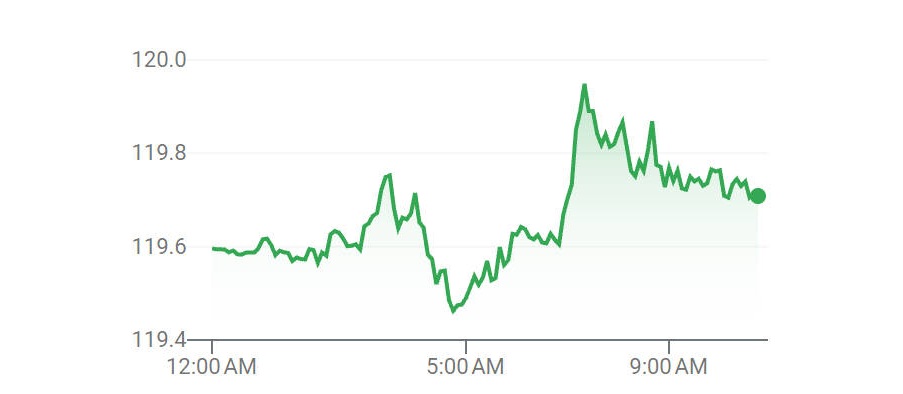

2025年12月10日現在、金融政策の変更と世界的な資本流入によるポンド高とルピー安の影響を受け、 GBP/INRは1英ポンドあたり119.87ルピー前後で取引されています。

この記事では、マクロ経済の推進要因、中央銀行の政策、技術的レベル、ヘッジ戦略を検証し、2026年のGBP/INR予測を概説します。

現在、GBP/INR レートは119.87ルピー付近で推移しています。2025年を通して、GBP/INR はルピー安、ポンド高、そして市場のボラティリティを反映して、およそ104.70ルピーから120.63ルピーの間で変動しました。

今後については、2026年の大部分で115~125ルピーのベースシナリオレンジを予測していますが、「ポンド高/ルピー安」のシナリオでは125ルピーを超えて急騰する可能性があります。

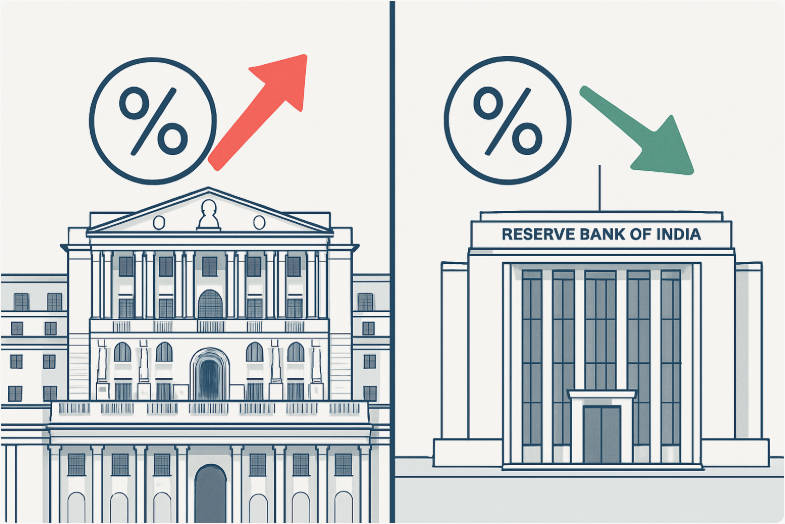

英国:イングランド銀行(BoE)

イングランド銀行は現在、インフレの停滞と経済の不確実性への警戒を反映して、政策金利を4.00%に据え置いています。

HSBCやドイツ銀行など世界の大手銀行は、インフレリスクが根強いことを理由に大幅な利下げ予想を先送りしています。

BoEが比較的高い金利を長期間維持すれば、ポンド(GBP)を支える傾向があり、特にルピー安を背景に GBP/INR が上昇する可能性があります。

インド:インド準備銀行(RBI)

2025年12月5日、インド準備銀行はインフレの緩和と成長支援の意向を理由に、主要レポ金利を5.50%から5.25%に引き下げました。

金利引き下げにもかかわらず、インド準備銀行は「中立」政策スタンスを維持しました。

通常、金利が低下すると、他の条件が同じであれば、外国通貨に対してルピー(INR)の価値が下がります。これは、利回りの低下によりINR建ての金融商品への外国投資が抑制される可能性があるためです。

これらを合わせると、比較的高い英国金利とより低いインド金利の乖離により、2026年には GBP/INR レートが上昇する可能性があります。

金利の仕組み以外にも、いくつかのマクロ要因が GBP/INR に影響を与えます。

世界の資本フローとインドのFDI/株式フロー:

ルピー安は、多くの場合、外国からの資本流入の減少や資本流出の増加と一致します。インドが2026年に債券、株式、あるいは外国直接投資を通じて強力な投資を誘致できれば、ルピーが上昇し、GBP/INRの上昇が緩やかになる可能性があります。

インドの経済成長とインフレの動向:

インフレ率の低下と金融政策の支援(利下げ後)により消費と投資が促進され、時間の経過とともにインドルピーが安定する可能性があります。

英国の経済とインフレ見通し:

英国のインフレが引き続き堅調で、イングランド銀行が長期にわたって金利を高く維持する場合、ポンド高が継続し、GBP/INRが上昇する可能性があります。

世界のリスクセンチメントと米ドルの方向性:

USD/INRの動きがベースクロスレートに影響を及ぼすため、米ドルが強くなると(インドルピーに対して)インドルピーは下落し、間接的にGBP/INRが上昇する可能性があります。逆に、世界的なリスク選好が改善し、米ドルが下落すると、インドルピーは上昇する可能性があります。

こうした逆風を考慮すると、GBP/INR は世界的なリスク、資本フロー、中央銀行の政策の動向に引き続き左右される可能性が高く、12か月先の明確な予測は困難ですが、レンジベースの見通しは実現可能となります。

GBP/INRは119.87ルピー付近で推移しており、2025年のレンジの上限に近づいています。この上値ヘビーなポジションは、中央銀行の政策変更と世界的なリスクセンチメントへの投資家の反応として、ポンド高が持続する一方で、ルピー安が再び進行していることを反映しています。

2025年後半を通して、インフレが鈍化しているにもかかわらず政策当局が積極的な利下げに抵抗したため、ポンドはイングランド銀行の金融引き締め姿勢の恩恵を受けました。市場の期待は英国における「長期的高金利」の軌道へと繰り返し傾き、ポンドを支えました。

一方、インド準備銀行が25ベーシスポイントの利下げを実施したことにより、インドルピーは下落圧力にさらされました。これは、経済成長を刺激するための緩和サイクルの兆候です。金利の低下はINR建て資産の魅力を低下させる傾向があり、通貨ルピーに緩やかな下落圧力をもたらします。

中央銀行の措置以外にも、ルピーのボラティリティは、世界中の投資家が新興市場間を行き来する中で不均一に動いている外国ポートフォリオ投資(FPI)の変動によって影響を受けています。

地政学的緊張や米連邦準備制度理事会(FRB)の政策に対する期待の変化によって引き起こされた世界的なリスクオフのセンチメントは、新興国市場からの資本流出を招き、ルピー安を一時的に引き起こしました。一方、リスク選好度の一時的な改善は、インドルピーの一時的な緩和にとどまり、持続的な回復には至りませんでした。

インフレ期待も短期的なボラティリティに影響を与えました。インドのインフレ傾向は改善しているものの、トレーダーは依然としてコモディティ価格の動向、特にエネルギー関連指標に敏感です。インドのような輸入依存度の高い経済では、原油価格が上昇するとルピー安になることが多く、GBP/INRの値動きに更なる不確実性をもたらしています。

外国為替トレーダーや企業にとって、この状況は積極的なリスク管理の重要性を改めて浮き彫りにしています。GBP/INRエクスポージャーを持つ多くの企業は、タイミングリスクを管理するために、異なる期間に契約を分散させる段階的先渡契約(レイヤード・フォワード)を採用しました。また、急激なINR下落から身を守りつつ、上昇余地を確保するため、GBPコール/INRプットオプションの購入といったオプションベースの戦略を好んだ企業もありました。

ボラティリティの上昇により、特にイングランド銀行とインド準備銀行の政策発表、インフレ指標の発表、世界的なリスクイベントをめぐって日中の変動がより顕著になり、短期的なテクニカルレベルの関連性も高まりました。

要約すると、GBP/INRは政策の乖離と世界的な資本フローへの感応度を背景に、引き続き強気バイアスで推移しています。両通貨がマクロ経済指標、金利シグナル、そして世界経済のセンチメントの変化に反応するため、トレーダーはボラティリティが引き続き高水準を維持することを想定すべきです。

テクニカル分析は、GBP/INRの短期的な動きを理解するための重要な視点を提供します。最近の価格動向、チャートパターン、サポート/レジスタンスゾーンに基づいて、トレーダーは底値、天井、そして潜在的なブレイクアウトポイントを特定することができます。

116ルピーは歴史的に強力なサポートレベルとして機能してきました。予想を上回るFDI流入、海外ポートフォリオ投資、あるいは世界的なリスク回避の一時的な低下などによりルピーが上昇するシナリオでは、ポンドはこの下限を上回る上昇を維持するのが困難になる可能性があります。同様に、イングランド銀行のハト派的なシグナル、英国の経済指標の失望、あるいはリスクオフのセンチメントによってポンドが下落した場合、GBP/INRはこのサポートレベルを試す可能性があります。

短期トレーダーは、50日移動平均線と直近のスイングローを支持線の確認に用いることが多い。116ルピーを下回り続けると、特にマクロ経済のファンダメンタルズがルピーに有利に働く場合、114ルピーから115ルピーへのより深いリトレースメントを示唆する可能性があります。

GBP/INRの短期的な上昇ゾーンは122~124ルピーです。この水準は、過去2ヶ月間の歴史的な高値と日中レジスタンスポイントの組み合わせによって強化されています。インド準備銀行(RBI)が金融緩和を継続する一方で、イングランド銀行(BoE)が比較的高い金利を維持すれば、ポンドは勢いを増し、ポンドはこのレジスタンスバンドに挑戦する可能性があります。

トレーダーは、潜在的なブレイクアウトポイントを予測するために、週足のピボットポイント、フィボナッチ・リトレースメント、トレンドラインの交差をよく観察します。堅調な出来高で124ルピーを突破できれば、長期的な強気目標に向けた動きが継続する兆しとなるかもしれません。

より積極的な強気シナリオでは、特に以下の場合、GBP/INR は₹125~₹126に向かって上昇する可能性があります。

イングランド銀行のタカ派的な発表や予想外の英国のマクロ経済の強さにより、ポンドは急騰した。

INR は、資本流出、世界的なリスク回避の感情、または輸入コストの上昇による継続的な圧力に直面しています。

USD/INR の下落などの通貨間の影響により、ルピーに対するポンドの強さがさらに高まります。

このシナリオでは、ボラティリティが上昇し、日中の変動がより顕著になります。トレーダーは、エントリーとエグジットのタイミングを効果的に判断するために、テクニカル分析に加えてRSIやMACDなどのモメンタム指標を活用することがよくあります。

短期トレーダーは、日足チャートと週足チャートの両方で、モメンタム、トレンドの強さ、ボラティリティのシグナルをモニタリングする必要があります。主な戦略は以下のとおりです。

リスクを軽減するために、サポート レベルとレジスタンス レベルの近くに階層化されたエントリー/エグジット ポイントを配置します。

変動の激しい市場で利益を確保するためのトレーリングストップ。

中央銀行のシグナルは即時の技術的反応を引き起こす可能性があるため、BoE と RBI の発表を監視します。

全体的に、テクニカル分析では、GBP/INR は短期的には116ルピーのサポートと124ルピーのレジスタンスのレンジ内で慎重に強気を維持すると示唆されていますが、市場状況がポンド高に有利でルピー圧力が続く場合は125〜126ルピーまで急騰する可能性があります。

GBP/INRの動向を理解するには、中央銀行の政策、マクロ経済動向、資本フロー、そして世界的なリスクセンチメントを組み込んだ、明確なシナリオベースの枠組みが必要です。以下のシナリオは、2026年に起こりうる結果、そのきっかけ、そしてトレーダーや企業への影響を概説しています。

| シナリオ | トリガー/条件 | GBP/INR見通し(2026年) |

|---|---|---|

| ブル | BoEは高金利を維持、インドルピーは下落(資本流出、貿易赤字、インフレ) | ₹124~₹126以上 |

| ベース | イングランド銀行は金利を安定、インド準備銀行は緩やかな緩和を継続、インドへの資本流入は緩やか | ₹115~₹125の範囲 |

| クマ | INRは上昇(資本流入、貿易の改善)、ポンドは下落 | ₹112~₹115 |

中央銀行のシグナル– イングランド銀行(BoE)とインド準備銀行(RBI)はどちらも主要な政策決定者です。政策に関する小さなヒントでさえ、短期的なボラティリティを引き起こす可能性があります。

資本フロー– インドへの外国ポートフォリオの流入/流出はルピーに大きな影響を与え、間接的に GBP/INR に影響を与えます。

世界的なリスク選好– リスクオフの状況では、INR に対して GBP が上昇する傾向があり、リスクオンの感情では INR が上昇します。

マクロデータ– 英国とインドのインフレ、貿易収支、GDP成長は中期的なトレンド形成に影響を与えます。

強気シナリオ: GBP/INR が ₹124 ~ ₹126 を突破し、利益を求めるトレーダーにとっては有利だが、輸入業者にとってはリスクがある。

基本シナリオ: ₹115~₹125 の範囲に限定され、レンジ取引と中程度のヘッジに適しています。

弱気シナリオ: GBP/INR が ₹115 を下回り、輸入業者にはチャンスがもたらされるが、輸出業者と投機家には注意が必要となる。

シナリオベースのアプローチを使用することで、トレーダーや企業は、マクロの洞察とテクニカルレベルおよびヘッジ戦略を組み合わせて、リスクを認識した意思決定を行い、2026 年を通して GBP/INR のボラティリティを乗り切ることができます。

GBP/INRのエクスポージャーを持つ企業や個人にとって、為替リスクの管理は不可欠です。GBP/INRは、中央銀行の政策判断の相違、世界的な資本フロー、マクロ経済イベントの影響で変動が激しいため、構造化されたヘッジ戦略が不可欠です。

先渡契約により、将来の日付の GBP/INR レートを固定することができ、キャッシュフローの不確実性を排除できます。

例:

インドの輸入業者は、6ヶ月以内に50万ポンドを支払う予定です。本日、120ルピー/GBPで先物契約を締結することで、輸入業者はGBP/INRの変動に関わらず、支払額が6,000万ルピーになることを保証します。

使用する場合:

ルピー安が予想され、コスト上昇から守りたい場合。

GBP での固定支払義務がある法人向け。

通貨オプションは、損失を限定しつつ潜在的な利益を維持する柔軟性を提供します。GBPコール/INRプットオプションは、不利な動きから保護しつつ、有利な動きからの利益を確保したい場合に適しています。

例:

ある輸出業者がGBPでの収益を期待しているとします。プットオプションを118ルピーで購入すれば、市場価格が115ルピーまで下落した場合でも、118ルピーでポンドを売却でき、GBPが122ルピーまで上昇した場合でも利益を得ることができます。

使用する場合:

不確実なキャッシュフローや、GBP の上昇の可能性が予想される場合。

不利な動きに対する動的な保護を求める財務管理者に適しています。

エクスポージャー全体を一度にヘッジするのではなく、複数の満期にわたる先渡契約またはオプションを重ねることで、タイミングリスクとコストを削減できます。

例:

企業が今後12ヶ月間にわたりGBPでの支払いを予定している場合、前払いで100%ヘッジするのではなく、四半期ごとに25%ずつヘッジする方がよいでしょう。このアプローチは、GBPが有利に推移した場合の潜在的な市場優位性と、リスク回避のバランスをとっています。

利点:

任意の時点でのレート急上昇の影響を軽減します。

市場の進化に合わせてヘッジ戦略を調整する柔軟性を提供します。

ナチュラルヘッジでは、金融契約を締結せずに、GBP 収益と GBP 負債を一致させてエクスポージャーを相殺します。

例:

インドの輸出業者がポンド建てで収益を上げ、同時に英国から商品を輸入している場合、ポンド建てで流入と流出を相殺することができます。これにより、純為替リスクが軽減され、ヘッジ手段の必要性が低下します。

利点:

先物契約やオプションに関連する取引手数料を回避するため、コスト効率が優れています。

特に GBP キャッシュフローが均衡している企業向けに財務管理を簡素化します。

先物、オプション、段階的ヘッジ、ナチュラルヘッジを組み合わせることで、企業はさまざまな市場シナリオに適応できます。

強気なGBP/INR見通し:段階的フォワードまたはオプションを使用して、潜在的な上昇から利益を得ます。

弱気なGBP/INR見通し:コスト上昇を回避するためにフォワードを使用してレートを固定します。

不確実な市場状況:上昇の可能性を維持しながらリスクを抑えるために先物とオプションを組み合わせます。

マクロトリガーを監視します:BoEとRBIの決定、USD/INRの傾向、資本フロー データ。

内部しきい値を設定する: ヘッジを開始または調整するタイミングを事前に決定します。

財務専門家に相談してください: 複雑なヘッジには、エキゾチック オプションや構造化商品などのカスタマイズされた手段が必要になる場合があります。

エクスポージャーを定期的に確認する: 通貨エクスポージャーは急激に変化する可能性があるため、必要に応じて四半期ごとまたは毎月戦略を調整します。

1. 現在の GBP/INRのレートはいくらですか?

2025年12月10日現在、GBP/INRは1ポンドあたり約119.87ルピーで取引されています。実際の取引レートは変動するため、ライブフィードで正確なリアルタイム価格を確認する必要があります。

2. 2026 年にGBP/INRは上昇するでしょうか?

イングランド銀行が政策金利を据え置き、ルピーが下落圧力にさらされる場合、GBP/INRは小幅上昇する可能性があります。基本的な前提では、115〜125ルピーのレンジ内で推移すると予想されますが、強気な乖離があれば上昇する可能性があります。

3. 金利はGBP/INRにどのような影響を与えますか?

金利差は資本フローを左右します。英国金利の相対的上昇はGBPを支える傾向があり、インド金利の低下はINRを下落させる可能性があります。その結果、英国が比較的タカ派的な姿勢を維持し、インドの金融政策が緩和される際には、GBP/INRは上昇する傾向があります。

4. GBP/INRの現実的な短期目標は何ですか?

今後1〜3ヶ月間、ポンド高の勢いが継続し、ルピー安が続く場合、トレーダーは122〜124ルピーをターゲットとする可能性があります。エントリー/エグジットの計画には、テクニカル指標とボラティリティ指標を活用しましょう。

5. 企業はどのようにGBP/INRのリスクをヘッジできますか?

企業は、先渡契約、オプション、またはナチュラルヘッジを通じてヘッジを行うことができます。段階的な先渡契約アプローチやオプション戦略は、柔軟性を維持しながら為替リスクを効果的に管理するのに役立ちます。

結論

2026年を通して、GBP/INRはベースシナリオの下では概ね115〜125ルピーの範囲で推移すると予想されます。しかしながら、金融政策の乖離(BoE vs RBI)、資本フローによるルピーへの圧力、そして世界的なリスクセンチメントにより、時折125ルピーを超える急騰が見込まれます。

輸入、輸出、送金などのGBP/INRエクスポージャーを抱えている場合は、積極的にヘッジし、中央銀行のシグナルを監視し、マクロ経済の動向に常に注意を払うことが賢明です。

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。