ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2025-06-16

रसेल 2000 ETF उन व्यापारियों के बीच एक लोकप्रिय विकल्प है जो छोटी अमेरिकी कंपनियों की विकास क्षमता का लाभ उठाना चाहते हैं। इसे अक्सर अमेरिकी स्मॉल-कैप सेक्टर के बैरोमीटर के रूप में देखा जाता है, यह इक्विटी मार्केट के अधिक चुस्त, उद्यमी पक्ष में एक अनूठी खिड़की प्रदान करता है। जबकि लार्ज-कैप स्टॉक अक्सर सुर्खियों में छाए रहते हैं, स्मॉल-कैप उच्च विकास के अवसर प्रदान कर सकते हैं - साथ ही उच्च स्तर की अस्थिरता भी।

रसेल 2000 इंडेक्स एक स्मॉल-कैप स्टॉक मार्केट इंडेक्स है, जो रसेल 3000 इंडेक्स की 2.000 सबसे छोटी कंपनियों से बना है, जो खुद 3.000 सबसे बड़ी सार्वजनिक रूप से कारोबार करने वाली अमेरिकी कंपनियों का प्रतिनिधित्व करता है। FTSE रसेल द्वारा 1984 में लॉन्च किया गया, यह इंडेक्स व्यापक रूप से स्मॉल-कैप अमेरिकी इक्विटी के लिए बेंचमार्क के रूप में माना जाता है।

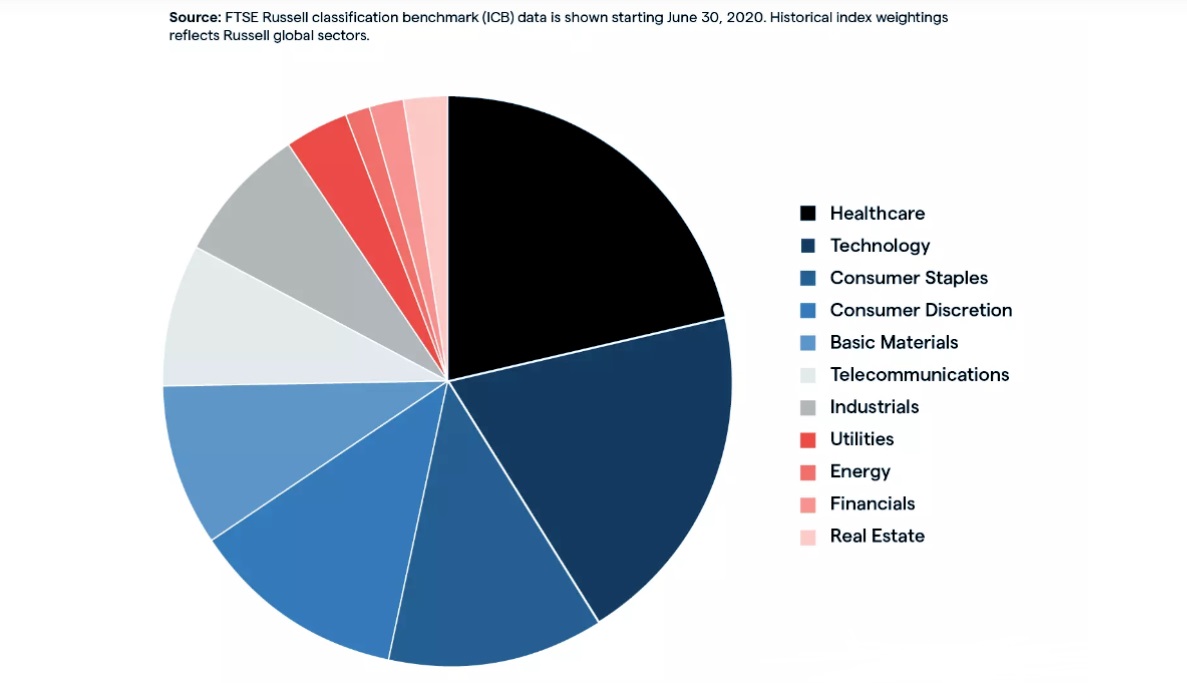

इन कंपनियों का बाजार पूंजीकरण आम तौर पर 300 मिलियन डॉलर से 2 बिलियन डॉलर के बीच होता है, जो उन्हें एसएंडपी 500 में पाई जाने वाली ब्लू-चिप फर्मों की तुलना में काफी छोटा बनाता है। स्वास्थ्य सेवा, उद्योग, प्रौद्योगिकी और उपभोक्ता विवेकाधीन जैसे क्षेत्रों का अक्सर भारी प्रतिनिधित्व होता है, हालांकि सटीक भार समय के साथ बदल सकता है।

समितियों द्वारा क्यूरेट किए जाने वाले सक्रिय रूप से प्रबंधित सूचकांकों के विपरीत, रसेल 2000 एक नियम-आधारित दृष्टिकोण का उपयोग करता है, जो जून में सालाना पुनर्संतुलन करता है ताकि यह सुनिश्चित किया जा सके कि केवल सबसे प्रासंगिक कंपनियों को ही शामिल किया जाए। यह सूचकांक को ताज़ा रखता है और स्मॉल-कैप स्पेस में होने वाले बदलावों को दर्शाता है।

रसेल 2000 का उपयोग फंड प्रबंधकों, वित्तीय विश्लेषकों और व्यापारियों द्वारा अमेरिकी आर्थिक ताकत के माप के रूप में व्यापक रूप से किया जाता है, विशेष रूप से इसलिए क्योंकि छोटी कंपनियां घरेलू परिस्थितियों, ब्याज दरों और उपभोक्ता मांग में परिवर्तन के प्रति अधिक संवेदनशील होती हैं।

रसेल 2000 ईटीएफ एक एक्सचेंज-ट्रेडेड फंड है जिसे रसेल 2000 इंडेक्स के प्रदर्शन को यथासंभव करीब से ट्रैक करने के लिए डिज़ाइन किया गया है। स्टॉक चुनने और चुनने के बजाय, ये ईटीएफ इंडेक्स की सभी या इसके 2.000 घटक कंपनियों के प्रतिनिधि नमूने में निवेश करके इंडेक्स को दोहराने का लक्ष्य रखते हैं।

व्यवहार में वे इस प्रकार काम करते हैं:

निष्क्रिय प्रबंधन: अधिकांश रसेल 2000 ईटीएफ निष्क्रिय रूप से प्रबंधित होते हैं, जिसका अर्थ है कि वे इंडेक्स से बेहतर प्रदर्शन करने की कोशिश करने के बजाय स्वचालित रूप से उसका अनुसरण करते हैं। इससे फीस को अपेक्षाकृत कम रखने में मदद मिलती है।

दैनिक तरलता: ETF नियमित शेयरों की तरह स्टॉक एक्सचेंजों पर कारोबार करते हैं, जिससे आप उन्हें बाजार के घंटों के दौरान खरीद या बेच सकते हैं। यह म्यूचुअल फंड के विपरीत है, जो दिन में केवल एक बार कीमत तय करते हैं।

लाभांश आय: रसेल 2000 में शामिल कई कंपनियाँ लाभांश का भुगतान करती हैं। इन्हें आम तौर पर ETF प्रदाता द्वारा एकत्र किया जाता है और शेयरधारकों को तिमाही या अर्ध-वार्षिक रूप से वितरित किया जाता है।

विविधीकरण: एक ईटीएफ खरीदने से आपको विभिन्न उद्योगों में विभिन्न प्रकार के छोटे-कैप शेयरों में निवेश करने का अवसर मिलता है, जिससे जोखिम को फैलाने में मदद मिलती है।

कुछ ETF इंडेक्स में सभी 2.000 स्टॉक रखने की कोशिश करते हैं (जिसे पूर्ण प्रतिकृति के रूप में जाना जाता है), जबकि अन्य सैंपलिंग तकनीक का उपयोग करते हैं, एक उपसमूह का चयन करते हैं जो इंडेक्स के प्रदर्शन को बारीकी से दर्शाता है। रणनीति का चुनाव ट्रैकिंग सटीकता और परिचालन लागत को प्रभावित कर सकता है।

रसेल 2000 ETF कई लाभ प्रदान करते हैं, खासकर उन व्यापारियों के लिए जो दीर्घकालिक विकास चाहते हैं। यहाँ उन पर विचार करने के कुछ सबसे आकर्षक कारण दिए गए हैं:

विकासोन्मुख कंपनियों के प्रति एक्सपोजर

स्मॉल-कैप फर्म अक्सर विकास के शुरुआती चरण में होती हैं, जिसका मतलब है कि उनके पास बढ़ने के लिए ज़्यादा जगह है। हालांकि सभी सफल नहीं होंगे, लेकिन जो सफल होंगे वे प्रभावशाली रिटर्न दे सकते हैं।

आर्थिक संवेदनशीलता

चूंकि छोटी कंपनियां घरेलू स्तर पर काम करती हैं, इसलिए वे अमेरिकी अर्थव्यवस्था की सेहत के प्रति अत्यधिक संवेदनशील होती हैं। यह रसेल 2000 को आर्थिक सुधार चक्रों का आकलन करने और उनका लाभ उठाने का एक अच्छा तरीका बनाता है।

विभिन्न क्षेत्रों में विविधीकरण

इस इंडेक्स में विभिन्न क्षेत्रों की कंपनियाँ शामिल हैं, जिनमें से कोई भी एक प्रमुख नहीं है। यह अंतर्निहित विविधीकरण क्षेत्र-विशिष्ट मंदी के जोखिम को कम करने में मदद करता है।

मुद्रास्फीति और ब्याज दर बचाव

कुछ निश्चित अवधियों में, मुद्रास्फीति चक्रों के दौरान लघु-पूंजी स्टॉक अधिक लचीले रहे हैं, विशेषकर जब घरेलू खपत मजबूत होती है।

हालाँकि, व्यापारियों को जोखिमों के बारे में भी पता होना चाहिए:

उच्च अस्थिरता: छोटे शेयरों की कीमत में अधिक उतार-चढ़ाव होता है, जिसका अर्थ है अल्पावधि में बड़ा नुकसान।

सीमित तरलता: कुछ घटक कंपनियां अक्सर व्यापार नहीं करतीं, विशेषकर बाजार में तनाव के समय।

व्यवसाय की नाजुकता: छोटी कंपनियों को आर्थिक मंदी के दौरान संघर्ष करना पड़ सकता है या वित्तपोषण प्राप्त करने में कठिनाइयों का सामना करना पड़ सकता है।

निवेश निर्णय लेने से पहले इन जोखिमों को समझना आवश्यक है।

यदि आप रसेल 2000 इंडेक्स में निवेश करना चाहते हैं, तो कई ETF विकल्प उपलब्ध हैं, जिनमें से प्रत्येक की अपनी विशेषताएं और लागत संरचना है। यहाँ सबसे उल्लेखनीय हैं:

आईशेयर्स रसेल 2000 ईटीएफ (आईडब्ल्यूएम)

जारीकर्ता: ब्लैकरॉक

प्रबंधन के तहत परिसंपत्तियां: $70 बिलियन से अधिक

व्यय अनुपात: 0.19%

अवलोकन: सबसे अधिक तरल और व्यापक रूप से कारोबार किए जाने वाले रसेल 2000 ETF में से एक। दीर्घकालिक निवेशकों और सक्रिय व्यापारियों दोनों के लिए उपयुक्त।

वैनगार्ड रसेल 2000 ETF (VTWO)

जारीकर्ता: वैनगार्ड

प्रबंधन के तहत परिसंपत्तियां: $10 बिलियन से अधिक

व्यय अनुपात: 0.10%

अवलोकन: अपनी कम फीस के लिए जाना जाने वाला VTWO, लागत के प्रति सजग व्यापारियों के लिए एक उत्कृष्ट विकल्प है, जो इसे लंबी अवधि के लिए रखने की योजना बना रहे हैं।

एसपीडीआर रसेल 2000 ईटीएफ (TWOK)

जारीकर्ता: स्टेट स्ट्रीट

प्रबंधन के तहत परिसंपत्तियां: IWM और VTWO की तुलना में अधिक मामूली

व्यय अनुपात: आमतौर पर समकक्षों के समान

अवलोकन: समान एक्सपोजर प्रदान करता है लेकिन ट्रेडिंग वॉल्यूम के संदर्भ में कम लोकप्रिय है।

प्रत्येक ETF एक ही इंडेक्स पर एक्सपोज़र प्रदान करता है, लेकिन वे इसे कितनी बारीकी से ट्रैक करते हैं, कितनी बार वे पुनर्संतुलित करते हैं, और वे व्यापारी को क्या लागत देते हैं, इसमें अंतर हो सकता है। चुनने से पहले लिक्विडिटी, स्प्रेड और ट्रैकिंग त्रुटि की तुलना करना सुनिश्चित करें।

रसेल 2000 ईटीएफ आपके पोर्टफोलियो में शामिल होना चाहिए या नहीं, यह काफी हद तक आपके निवेश लक्ष्यों, समयावधि और जोखिम सहनशीलता पर निर्भर करता है।

आप इसमें निवेश करने पर विचार कर सकते हैं यदि:

आप दीर्घकालिक पूंजी वृद्धि का लक्ष्य रखते हैं और अल्पकालिक अस्थिरता से सहज हैं।

आप लार्ज-कैप और अंतर्राष्ट्रीय शेयरों से परे विविधता लाना चाहते हैं।

आप मानते हैं कि अमेरिकी लघु-पूंजी कंपनियां आर्थिक उन्नति के लिए अच्छी स्थिति में हैं।

आप युवा कम्पनियों के नवाचार और उद्यमशीलता से परिचित होना चाहते हैं।

दूसरी ओर, यदि आपकी प्राथमिकता आय स्थिरता है, या यदि आप सेवानिवृत्ति के करीब हैं और कम बाजार अशांति चाहते हैं, तो आप अपने पोर्टफोलियो का एक छोटा हिस्सा छोटे-कैप ईटीएफ में आवंटित करना चाह सकते हैं - या उनसे पूरी तरह से बच सकते हैं।

एक संतुलित दृष्टिकोण में रसेल 2000 ईटीएफ को अन्य परिसंपत्ति वर्गों, जैसे बड़े-कैप स्टॉक, बांड या अंतर्राष्ट्रीय इक्विटी के साथ संयोजित करना शामिल हो सकता है, ताकि अस्थिरता को कम किया जा सके और साथ ही विकास की संभावना को भी बरकरार रखा जा सके।

रसेल 2000 ईटीएफ एक व्यापारी के टूलकिट में एक मूल्यवान अतिरिक्त हो सकता है, जो गतिशील यूएस स्मॉल-कैप सेक्टर में व्यापक जोखिम प्रदान करता है। जबकि इसमें लार्ज-कैप-केंद्रित ईटीएफ की तुलना में अधिक जोखिम होता है, इसमें उच्च रिटर्न की संभावना भी होती है, खासकर विकास-उन्मुख बाजारों में। किसी भी निवेश के साथ, संरचना, लाभ और जोखिमों को समझना सूचित निर्णय लेने की दिशा में पहला कदम है।

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।