發布日期: 2025年10月23日

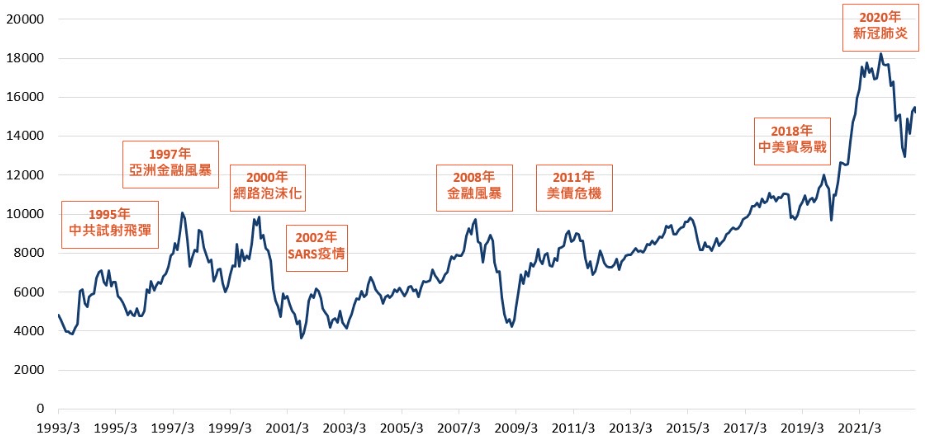

台股的發展歷程,並非一帆風順,其間經歷了數次驚心動魄的泡沫破裂與市場崩盤。這些事件不僅是教科書上的案例,更是無數投資人血淚交織的教訓。

▶台股歷史上四次經典股災現象

(一)1990年:資金行情泡沫破裂,萬點迷思的幻滅

這是台股史上最慘烈、也最常被引以為戒的一次市場崩盤。

在1980年代末期,由於新台幣升值預期,海外熱錢瘋狂湧入,加上市場資金氾濫,以及全民炒股的風氣,將台股加權指數從1985年的636點,一路推升至1990年2月12日的12682點歷史高點,創造了“萬點升至1990年2月12日的12682點歷史神話”。

然而,泡沫的催生源自於資金,其破裂也始於資金的轉向。當時,央行為了抑制通膨與資產泡沫,開始採取緊縮貨幣政策。同時,國際局勢動盪(伊拉克入侵科威特)成為壓垮駱駝的最後一根稻草。

在內外夾擊下,台股開啟了令人窒息的無量下跌,在短短8個月內,指數從萬點高空暴跌至2485點,跌幅高達80%,無數財富化為烏有。

這次崩盤深刻地揭示了,脫離經濟基本面的純粹資金行情,其崩塌時的破壞力是何等巨大。

(二)2000年:網路科技泡沫的破滅

隨著全球網路熱潮的興起,台股作為全球科技產業鏈的重要一環,也搭上了這班快車。

電子股成為市場明星,投資人追逐任何與「.com」相關的概念,市場情緒一片狂熱。加權指數在2000年2月再觸及10,393點的高峰。

然而,當全球意識到許多網路公司只有燒錢的商業模式而無獲利能力時,科技股泡沫瞬間破滅。以美國納斯達克市場崩盤為導火線,台股市場中的電子股首當其衝,指數一路下滑。

加上2001年美國「911事件」的衝擊,市場信心徹底崩潰,指數最低跌至3411點。即使是具有前景的新興產業,當其估值嚴重偏離現實時,風險已悄悄降臨。

(三)2008年:全球金融海嘯的衝擊

源自美國華爾街的次貸危機,最後演變成席捲全球的金融海嘯。雷曼兄弟的倒閉,標誌著全球信用市場的凍結與經濟的急速衰退。作為一個高度依賴出口的外向型經濟體,台灣市場受到嚴重衝擊。

台股從2007年10月的9,859點高點,在一年內重挫至3,955點,跌幅約60%。這次股災特徵是“系統性風險”,幾乎所有股票都無法倖免,凸顯了全球化時代,外部宏觀風險對台股的巨大影響力。

(四)2020年:新冠疫情下的閃電熊市

2020年初,新冠疫情在全球爆發,引發市場對全球經濟停滯的極端恐慌。台股從1月的12197點,在短短一個多月內急跌至8523點。

雖然此次市場崩盤因全球央行的超級寬鬆政策而迅速V型反彈,但其急速下殺的走勢,再次提醒投資者黑天鵝事件的不可預測性與風控管理的重要性。

| 序號 | 歷史股災 | 發生時間 | 歷時 | 大盤走勢 | 漲跌幅 | 漲跌(%) |

| 1 | 證交稅實施 | 1990/1-1990/10 | 10個月 | 12682 ↘ 2485 | -10197 | -80% |

| 2 | 中國試射飛彈 | 1995/1-1995/8 | 8個月 | 7144 ↘ 4474 | -2670 | -37% |

| 3 | 亞洲金融風暴 | 1997/8-1999/2 | 19個月 | 10256 ↘ 5474 | -4782 | -47% |

| 4 | 網路泡棉化 | 2000/2-2001/9 | 20個月 | 10393 ↘ 3411 | -6982 | -66% |

| 5 | SARS疫情 | 2003/1-2003/4 | 4個月 | 5141 ↘ 4044 | -1097 | -21% |

| 6 | 陳水扁319槍擊案 | 2004/3-2004/8 | 6個月 | 6833 ↘ 5355 | -1478 | -22% |

| 7 | 次級房貸 | 2008/5-2008/11 | 7個月 | 9309 ↘ 3955 | -5354 | -57% |

| 8 | 美債危機 | 2011/2-2011/12 | 11個月 | 9220 ↘ 6609 | -2611 | -28% |

| 9 | 中國股災 | 2015/4-2015/8 | 5個月 | 10014 ↘ 7203 | -2811 | -28% |

| 10 | 中美貿易戰 | 2018/10-2019/1 | 4個月 | 11064 ↘ 9319 | -1745 | -16% |

| 11 | Covid-19疫情 | 2020/1-2020/3 | 3個月 | 12151 ↘ 8523 | -3628 | -30% |

| 12 | 俄烏戰爭、通膨、FED升息 | 2022/1-2022/10 | 10個月 | 18619 ↘ 12629 | -5990 | -32% |

回顧歷史,股災的種子往往在市場最狂熱時埋下。那麼,我們如何在這些悲劇重演前,嗅到危險的氣息?

(一)消息面:利多開高走低,俗稱“利多出盡”

這是最經典的反轉訊號之一。當市場期待已久的重磅利好消息(例如:亮眼的營收財報、接獲大訂單、政策利好)終於公佈時,股價的反應卻不如預期。

具體表現:股價大幅高開後,買盤後繼無力,賣壓不斷湧現,導致股價一路走低,最終收在當日相對低點,甚至收黑K線。

「知情者」或聰明的資金早已在消息公佈前提前佈局並推高股價,當消息正式公之於眾,全民皆知時,正是他們獲利了結、將籌碼倒給散戶的最佳時機。

因此,見到「利多不漲反轉」或「利多開高走低」時,投資人應高度警惕,這往往是趨勢即將反轉的強烈警告。

(二)技術指標:短、中、長期指標同步進入過熱區

當多個時間維度的指標同時顯示「超買」或「過熱」時,表示市場已處於極度不健康的狀態,回調壓力巨大。

觀察方法:同時檢視日、週、月線的相對強弱指數(RSI)。例如,當6日RSI、6週RSI和6月RSI都超過80時,這是一個極為罕見的危險訊號。它代表的不只是短期過熱,而是從短期、中期到長期的趨勢都已進入極度狂熱的「極端區域」。

歷史資料顯示,在1990年、2000年等重大股災頂部,都曾出現這種多周期RSI同步鈍化、嚴重超買的現象。一旦後續價格無法支撐如此高的估值,任何風吹草動都可能引發多殺多的慘烈跌勢。

(三)量價關係:量大不漲或巨量長黑

健康的上漲趨勢是「價漲量增,價跌量縮」。當出現異常的量價結構時,往往是趨勢生變的徵兆。

①量大不漲

在相對高位,成交量顯著放大,但股價卻停滯不前,形成十字線或帶長上影線的小紅小黑K線。

這表示在此位置賣壓十分沉重,雖然買盤踴躍,但賣盤更勝一籌,大量的換手意味著主力可能在出貨。一旦買盤力竭,股價極易反轉直下。

②巨量長黑

這是更具破壞力的反轉訊號。在股價經過一段漲勢後,某日突然爆出近期天量(甚至是歷史天量),但股價卻收了一根長長的黑K棒,幾乎收在當日最低點。

這明確顯示了“賣盤不計成本地出逃”,多方防線全面潰敗。巨量代表籌碼混亂,長黑代表空方絕對勝利,這種組合通常是波段行情結束的明確標誌。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。