發布日期: 2025年09月02日

更新日期: 2025年10月09日

就像家中保險絲在電流超載時自動切斷,保護電器安全,股市裡的熔斷機制在市場劇烈波動時也會自動啟動。它在股價飆升或暴跌時介入,為我們的股市交易上一道「安全鎖」。現在,就讓我們一起深入了解這個保護投資人的機制吧!

熔斷機制(Circuit Breaker)是一種金融市場的保護措施,用於防止股市或期貨市場因異常波動而引發系統性風險。其原則類似電路中的保險絲:當市場波動超過設定門檻時,交易會被自動暫停,為投資者提供冷靜思考的時間,緩解恐慌情緒,保護投資者利益。

1.產生背景

1987年10月19日,美國股市迎來了“黑色星期一”,道瓊工業指數單日暴跌22.6%,市值瞬間蒸發約5000億美元。無數投資者的財富在短短一天內灰飛煙滅,市場陷入一片恐慌與混亂。

這場災難性的股災讓監管機構和投資者深刻意識到,金融市場需要一道堅固的防線來抵禦可能摧毀整個市場的「驚濤駭浪」。

於是,1988年,美國證券交易委員會(SEC)與商品期貨交易委員會(CFTC)批准紐約證券交易所和芝加哥商業交易所實施熔斷機制。其目標是:在市場出現異常波動時暫停交易,為投資人提供冷靜期,防止恐慌性拋售蔓延。

2.運作原理

即時監測:交易所監控系統即時追蹤市場指數或期貨價格波動,為機制提供精準數據,確保市場運作的透明度和穩定性。

觸發:市場波動達設定門檻時,系統自動暫停交易,防止進一步波動,保障投資人利益與市場秩序。

暫停交易:暫停期間,投資人可下單或撤單,市場消化波動,為恢復交易做準備,避免恐慌性交易。

恢復交易:暫停結束後恢復交易,若波動持續超閾值,可能再次觸發熔斷,確保市場在可控範圍內運作。

不同國家和地區的證券交易所對熔斷機制的觸發條件有不同的規定。以美國紐約證券交易所(NYSE)為例,其觸發條件如下:

| 熔斷級別 | 觸發條件 | 交易暫停時間 | 交易狀態 |

| 一級 | 下跌7% | 15分鐘 | 暫停後繼續交易 |

| 二級 | 下跌13% | 15分鐘 | 暫停後繼續交易 |

| 三級 | 下跌20% | 交易終止 | 當日交易結束 |

舉例說明:假設標普500指數開盤價為3000點,以下是熔斷觸發的具體時間線:

| 時間 | 指數點位 | 跌幅 | 熔斷級別 | 暫停交易時間 |

| 10:00 AM | 2790點 | 7% | 一級 | 15分鐘 |

| 10:15 AM | 2610點 | 13% | 二級 | 15分鐘 |

| 10:30 AM | 2400點 | 20% | 三級 | 當日交易終止 |

說明:美股熔斷透過設定不同的觸發條件和暫停時間,有效緩解市場異常波動,保護投資人利益,維護市場穩定。

台灣證券市場的熔斷主要針對興櫃股票(未上市股票)設置,因為這些股票沒有漲跌幅限制,所以需要透過熔斷機制來維持市場穩定。具體規定如下:

觸發條件:股票價格在交易時間內與前一營業日成交均價差距達50%(含)以上。

暫停交易:觸發後,交易暫停至當日交易時間結束。

舉例說明:假設某某興櫃股票在前一營業日的成交均價為10元。以下是該股票在下一個交易日可能觸發熔斷的具體情況:

| 時段 | 股票價格 | 觸發條件 | 交易狀態 |

| 初始狀態 | 10元 | - | 正常交易 |

| 5分鐘內 | 15元 | 漲幅達50% | 觸發熔斷 |

| 暫停5分鐘 | 15元 | - | 暫停交易 |

| 暫停結束 | 15元 | - | 正常交易 |

| 暫停結束後5分鐘內 | 16.5元 | 漲幅超過10% | 再次觸發熔斷 |

| 再次暫停5分鐘 | 16.5元 | - | 暫停交易 |

| 再次暫停結束 | 16.5元 | - | 正常交易 |

說明:

首次觸發:股票價格在5分鐘內漲幅達50%,觸發熔斷,暫停交易5分鐘。

再次觸發:暫停結束後,若價格繼續上漲超10%,再次觸發熔斷,暫停交易5分鐘。

1.控制市場風險

熔斷透過暫停交易,防止恐慌情緒蔓延,避免市場過度波動。

例如,2020年新冠疫情爆發期間,美國股市多次觸發熔斷,有效緩解了市場恐慌,避免了更大的跌幅和系統性風險。

2.保護投資者利益

熔斷暫停交易,提供投資者冷靜思考的機會,避免衝動決策,保護投資者的短期和長期利益。

這為投資者提供了更穩定的市場環境。

3.維護市場穩定

熔斷防止流動性枯竭,保障市場長期穩定。

例如,2008年全球金融危機期間,熔斷機有效防止了市場崩潰。

| 時間點 | 事件描述 | 熔斷情況 |

| 1987年 | 黑色星期一,指數大跌,無熔斷機制 | 未觸發 |

| 1988年 | SEC設立熔斷機制 | - |

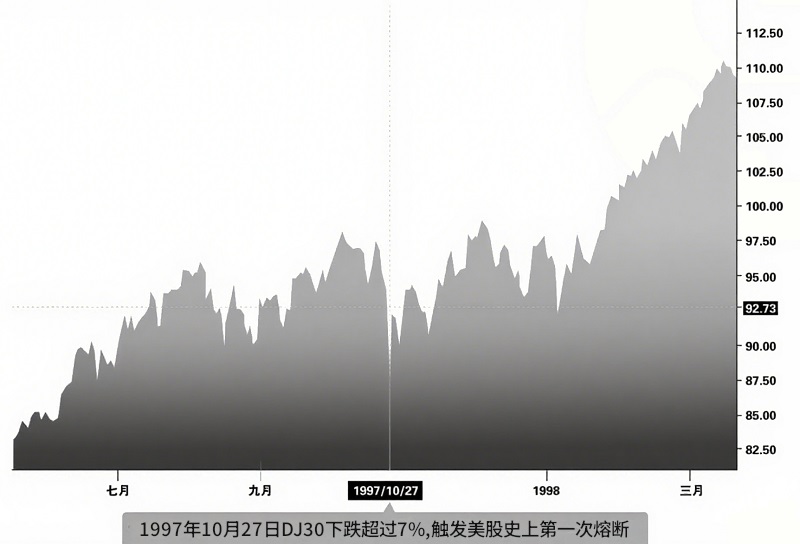

| 1997年10月27日 | 亞洲金融風暴,首次熔斷 | 觸發 |

| 2020年3月9日 | 新冠疫情,第二次熔斷 | 觸發 |

| 2020年3月 | 10天內,S&P500指數觸發3次熔斷 | 共4次觸發 |

1️⃣1997年:首次觸發

1997年10月27日,亞洲金融風暴期間,道瓊工業指數下跌7.18%,觸發熔斷。

暫停交易期間,投資人得以冷靜分析市場,隔日指數反彈337點。

說明:證明了熔斷在緩解市場恐慌、穩定市場情緒方面發揮了重要作用。

2️⃣ 2015-2016年:中國A股

2015年12月,中國A股市場在經歷了大幅波動後,監管層為了保護投資人利益、維護市場穩定,正式實施了指數熔斷機制。

2016年1月4日,滬深300指數跌幅達7%,觸發了熔斷,全天停止交易。

1月7日,開盤不到半小時,熔斷再次被觸發兩次,市場交易陷入混亂。

監管層於1月8日暫停熔斷機制實施。

說明:熔斷的實施需要與其他市場機制(如漲跌停板製度)更好地協調,以避免因機制衝突而導致市場波動加劇。

3️⃣ 2020年:新冠疫情引發的美股熔斷

2020年3月,新冠疫情在全球爆發,美國股市在短短兩週內觸發了四次熔斷,創造了歷史。

3月9日、12日、16日和18日,標普500指數分別因跌幅達7%和13%而觸發熔斷。

說明:熔斷成為維護市場穩定的關鍵力量,阻擋恐慌蔓延,為市場恢復爭取時間。

熔斷雖在維護市場穩定方面有積極作用,但也存在明顯局限性,絕非萬能「保護傘」。

1.可能加劇市場波動

放大投資者恐懼:熔斷暫停交易時,投資者焦慮加劇,擔心恢復交易後市場繼續下跌,從而恢復交易後立即拋售,導致市場進一步下跌,加劇波動。

引發市場混亂:如2016年中國A股市場實施熔斷時,投資人在接近熔斷時加大拋售力度,引發市場混亂,導致市場進一步下跌。

2.破壞市場流動性

熔斷暫停交易,投資人無法及時變現,流動性下降,影響市場正常運作。特別是在市場波動較大時,流動性不足會導致交易無法正常進行,進一步加劇市場不穩定。

熔斷對股票和差價合約(CFD)交易者都有顯著影響,增加了交易的複雜性和風險,如下:

1. 流動性限制與訂單執行

股票交易者:當股票觸及上限或下限時,流動性可能消失,導致買單或賣單難以成交。

差價合約交易者:流動性問題更突出,經紀商可能限制交易或擴大價差,暫停期間部位無法交易,增加風險。

2. 缺口、滑點和交易執行風險

槓桿影響:差價合約通常涉及槓桿,微小的價格差異可能導致巨大影響。

跳空和滑點:股票被鎖定在限價位時,恢復交易時價格可能大幅跳空,導致滑點,止損訂單可能在價格大幅波動後才觸發,增加損失。

3. 波動性和風險管理挑戰

流動性限制:有助於防止過度波動,但不能消除風險。重複觸及漲跌停板可能導致交易者無法平倉,增加長期曝險。

追加保證金通知:差價合約交易者可能面臨追加保證金通知,一旦交易重新開始,可能引發強制平倉。

市場情緒分析:交易者需分析股價走勢是由高成交量支撐還是由短期投機驅動,以評估動量的真實性。

在金融市場的投資旅程中,熔斷是投資人必須面對的重要因素。以下是應對熔斷的關鍵策略:

1.制定投資策略:提前規劃,有備無患

投資人應事先制定明確的投資策略,包括設定停損點和止盈點,避免盲目操作。

根據市場狀況和投資目標,適時調整停損點和停利點。

同時,建構多元化的投資組合,降低單一資產的風險。

2.保持冷靜:在波動中保持理性

熔斷機制觸發時,投資人應保持冷靜,利用暫停交易的時間重新評估市場狀況和投資組合。

避免因恐慌而做出錯誤決策,重新檢視投資目標和市場趨勢,並做出理性決策。

3.持續學習:提升投資智慧

金融市場不斷變化,投資人需持續學習,了解市場機制和投資工具。

透過閱讀財經書籍、參加訓練課程、關注財經新聞等方式,不斷提升投資知識與技能。

與其他投資人交流經驗,分享心得,提升投資智慧。

總結

熔斷機制是金融市場的重要安全閥,透過暫停交易來緩解市場恐慌、保護投資者利益和維持市場穩定。儘管存在流動性下降和情緒放大的限制,但在重大市場波動中,它仍是控制風險的重要工具。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。